債務超過とは、資産よりも負債が多い状態です。一般的に、債務超過に陥っている企業は評価が下がりますが、M&Aができる可能性は十分あります。本記事では、事業承継を検討している経営者に向けて、債務超過企業のM&Aについて解説します。譲渡側と譲受側それぞれのメリットやM&Aの代表的な手法などについて解説するため、ぜひ参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

債務超過企業でも会社売却は可能?

企業が債務超過に陥っている場合でも、M&Aによる譲渡は行えます。何らかの対策をとれば、債務超過というマイナスの要素を補える可能性があるためです。どのような対策が効果的であるかは、業界や債務超過の状態などによっても異なります。M&Aを希望する場合は、自社を取り巻く環境を考慮したうえで適切な対策をとりましょう。

の検討状況.png)

出典:日本商工会議所「事業承継に関する実態アンケート」調査結果

日本商工会議所が2024年3月に公表した調査結果によると、後継者が不在で、直近期が赤字の企業の約2割が、事業承継の手段として会社売却を検討しています。

▷関連:会社を売りたい|最短で進める準備7項目・手順・必要書類・注意点

債務超過企業のM&Aのメリット・デメリット

債務超過の会社を売却するメリットとデメリットを譲渡側と譲受側に分けて説明します。

譲渡オーナーのメリット・デメリット

債務超過企業を売却する場合、譲渡側にはメリットとデメリットがあります。

会社売却のメリット

債務超過に陥っている場合、M&Aによる譲渡を行えば、売却益を得られる可能性があります。また、M&Aなら、譲渡後も従業員の雇用をそのまま維持できるため、それまで会社を支えてくれた従業員を解雇する必要がなく、従業員の不安を抑えられます。

会社売却のデメリット

M&Aでは必ず会社すべてを譲渡できるとは限らないため、債務を完全に解消できない場合もあるのが実情です。譲受側が譲受を希望しない資産や権利義務については、譲渡側に残ったままになります。

また、状況によってはM&Aが債権者から詐害行為とみなされる恐れもあるため、注意が必要です。たとえば、企業が倒産した場合、企業がもつ財産を債権者へ充てずに売却したことが詐害行為と判断される可能性があります。

譲受企業のメリット・デメリット

債務超過企業を買収する譲受側には、どのようなメリットがあるのでしょうか。デメリットとともに解説します。

買収のメリット

主には以下のようなメリットがあります。

事業シナジー等の相乗効果

他社の事業を自社に取り入れると、相乗効果を期待することが可能です。多角的な経営が可能になり、より幅広い事業展開が可能になります。新しい事業を始めるための準備をすべて自社で行えば多額のコストがかかりますが、M&Aで他社の事業を譲受すると費用を抑えることが可能です。

譲受金額を抑えられる

一般的には債務超過企業は譲渡価格が安くなる傾向があるため、M&Aにかかる費用を抑えることも可能です。

対象会社の繰越欠損金を利用できる

対象会社が債務超過の場合には、一般に税務上の繰越欠損金が存在しています。譲受後に対象会社が黒字化すると、その利益と譲受前から存在した繰越欠損金を相殺することで、節税を図ることができます。ただし、そのような節税が可能となるには、税務上の要件をクリアする必要があります。

買収のデメリット

債務超過に陥っている企業の買収にはリスクもあるため、株主、取引先、銀行などの関係者から批判されるリスクもあります。また、M&Aをきっかけに自社の経営が悪化する恐れもないとはいえません。債務超過企業を譲受する場合、細かいシミュレーションを実施して慎重に判断する必要があります。

債務超過企業のM&Aで用いられる手法

債務超過企業のM&Aにおいては、さまざまな手法が用いられます。ここでは、代表的な手法について解説します。

株式譲渡

株式譲渡とは、譲渡側の株式を譲受側に譲り渡す方法です。株式を譲渡すれば、経営権も譲渡できます。株式譲渡は比較的手続きの手間が少ないため、M&Aでよく用いられる手法です。

事業譲渡

事業譲渡とは、譲渡側の特定の事業を譲受側へ譲り渡す方法です。譲り渡すのはあくまでも一部の事業のみであり、譲受側は債務超過に陥っている企業の経営そのものを譲受する必要はありません。よって、事業譲渡もM&Aで多く活用されています。

その他のM&A手法

代表的なM&A手法は上記2つですが、以下のスキームが採用されることもあります。

新設分割(+株式譲渡)

新設分割とは、新しい企業を設立したうえで権利や債務を譲渡する方法です。新設分割も会社分割の一種ですが、既存の企業ではなく新しい企業を立ち上げる点が吸収分割との違いです。新設分割は、株式譲渡を同時に実施します。

第二会社方式

第二会社方式とは、株式譲渡、事業譲渡、吸収分割、新設分割を組み合わせた方法です。コア事業を売却することで、売却対価を債務弁済にあてるなど、資金を得られるため、他の事業をスムーズに清算できます。

吸収分割

吸収分割では、譲渡側の権利や債務をまとめて譲渡します。企業の権利や債務を別の企業へ承継する会社分割の一種です。吸収分割を行えば、譲渡側は成長が見込めない事業を削減できます。一方、譲受側は、コスト(費用)を抑えて新しい事業を推進できる点がメリットです。

債務超過企業の価値評価

債務超過に陥っている企業の価値の算定方法は、3つあります。

| 項目 | コストアプローチ | インカムアプローチ | マーケットアプローチ |

|---|---|---|---|

| 算定基準 | 純資産額をもとに価値を算定 | 事業の将来性を考慮して価値を算定 | 他のM&Aの相場をもとに価値を算定 |

| 具体的な算定方法 | 簿価純資産法または時価純資産法 | DCF法などの収益還元法 | 類似会社比較法、類似取引比較法 |

| 特徴 | 貸借対照表の純資産を基礎とした評価 | その時点で債務超過に陥っていても、将来性が認められれば評価が上がる可能性がある | 事例が少ない業種の場合は、高い評価がつくケースも期待することが可能 |

実務では、複数のアプローチを組み合わせて総合的に企業価値を判断することが一般的です。

▷関連:最適なM&Aのタイミングはいつ?高値で会社を売るポイント・注意点

債務超過企業が会社売却を成功させるポイント

債務超過企業がM&Aを成功させるには、どうすればよいのでしょうか。ここでは、成功のポイントを解説します。

事前に債務を減らす

事前に債務を減らせば、その分だけ売却しやすくなります。債務が少ないほど、譲受側が負うリスクや負債を軽減できるためです。自社や事業の状況を見直し、可能な限り債務を減らしましょう。

企業価値を高める

企業価値を高めると、譲受を希望する企業が見つかりやすくなります。収益性や希少性があるほど、譲受が魅力的になるためです。事業内容、ノウハウ、技術、人材などについて見直し、価値を高めましょう。

シナジーが見込める譲受企業にアプローチする

自社とのシナジー(相乗効果)がありそうな企業を選んで打診すれば、M&Aが成立しやすくなります。潜在的な収益性も高く評価される可能性があり、より高額での売却も期待することが可能です。

余裕のあるうちに動き出す

債務超過の状態が悪化するほど、良い条件でのM&Aは困難になります。そのため、M&Aの可能性を早めに検討し始め、余裕のあるうちに準備することが大切です。

あらかじめ譲受企業に現状やリスクを伝える

債務超過の企業のM&Aは譲受側にとってリスクがあるため、自社の現状について事前にくわしく伝えましょう。表明保証違反に問われた場合、契約の解除や損害賠償請求に至る恐れがあるため、要注意です。

▷関連:M&Aでの社長の役割とは?譲渡の時期・方法・条件・雇用・PMI

みつきコンサルティングがM&A仲介した会社売却の事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、譲渡企業が債務超過であったケースをご紹介します。

30年の現場文化を尊重するグループへ承継

譲渡企業:病院施設清掃(売上約2億円)

譲受企業:ビルメン(売上約15億円)

スキーム:株式譲渡

30年以上経営の病院介護施設清掃会社が、人材不足とコロナ禍の案件減少で債務超過。現場文化を尊重する清掃関連企業グループに譲渡。

テレビ離れ時代に広告企業とシナジー創出

譲渡企業:TV番組制作(売上約3億円)

譲受企業:広告制作(売上約11億円)

スキーム:株式譲渡

後継者不在とテレビ離れによる業績悪化に直面し債務超過。80社打診も反応なかったが、最後は広告制作会社のシナジー提案を受け譲渡が成立。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

債務超過とは

債務超過とは、貸借対照表において純資産がマイナスになっている状態です。資産総額よりも負債総額が多ければ、純資産はマイナスになります。ただし、書類上は資産超過であっても実質的には債務超過に陥っているケースもあるため、注意が必要です。たとえば、急に高額の売上債権が回収できなくなった場合、債務超過に陥る可能性があります。

債務超過しても倒産するわけではない

債務超過になると倒産の可能性は高まりますが、債務超過に陥ったすべての企業が倒産するわけではありません。一時的に債務超過になっても、資金繰りがうまくいけば倒産せずに済みます。ただし、長期的に債務超過の状態が続けば経営はどんどん厳しくなるため、注意が必要です。

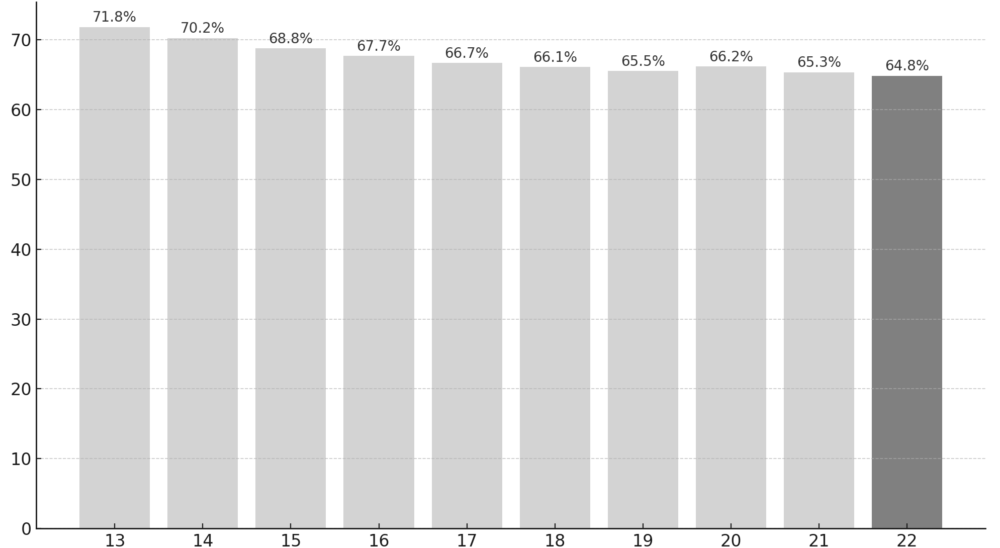

赤字企業割合は64.8%(2024年公表)

赤字とは、ある年度の収益が費用を下回ることです。債務超過は財務状況を表しているのに対し、赤字は業績を表しています。少額の赤字が発生しても、資産が負債を大幅に上回っていれば、基本的に債務超過にはなりません。ただし、多額の赤字が発生したり、赤字が何年も続いたりすると、債務超過に陥る可能性は高くなります。

国税庁が2024年5月に公表した統計によると、2022年度において、全国の普通法人292万社のうち、赤字法人は189万社でした。赤字企業割合は64.8%で、近年で最も低い数値ではありますが、以前として3社に2社が赤字という状況です。もっとも、赤字企業の中には、経営者への役員報酬等により敢えて赤字にして法人税を払わない会社も少なくありません。

赤字企業割合の推移

国税庁データをもとに当社作成

資金ショートとの違い

資金ショートとは、手元の資金が不足している状態です。資金繰りを表す言葉であり、財務状況や業績を直接表しているわけではありません。黒字でも、資金繰りがうまくいかなければ資金ショートが発生します。多額の資金ショートが発生すれば、債務超過の場合よりも倒産のリスクが高くなるため、注意しましょう。

▷関連:零細企業とは|小規模企業がM&A・会社売却で事業承継できる?

私的整理を利用したM&Aの方法

業績不振で実質債務超過に陥っている企業は、仮に事業継続できても成長資金調達が困難です。このような状況では、資金力のあるスポンサー(買収者)の傘下に入って再建を目指す選択肢があります。私的整理を利用した事業再生は、法的整理に比べて成功率が高く、スポンサーにとっても有用なM&Aの手法です。しかし、個別案件によって様々な工夫が必要なため、経験豊富な専門家に相談しながら進めることが重要です。

私的整理を利用したM&Aのメリット・デメリット

私的整理は、破産や民事再生などの法的手続によらずに債務を整理する方法です。法的な制約がないことが特徴で、債権者との合意に基づいて進められます。法的整理では「倒産」が公表されることで信用を失い、取引条件が悪化して事業価値が大きく下がる恐れがあります。一方、私的整理では通常、銀行などの金融債権者のみを対象とするため、取引先には影響を与えず秘密裏に進められます。

私的整理下でのM&Aのメリット

このようなアプローチにより、スポンサーは価値の高い事業を適正価格で買収でき、金融機関も法的整理よりも多くの返済を受けられるという、双方にメリットのある関係を構築できます。

私的整理下でのデメリット

最大のデメリットは、すべての対象債権者から同意を得る必要がある点です。一人でも反対すれば計画は成立しません。近年の私的整理では、金融債権者がそれぞれの債権金額に応じて免除額を負担するのが基本となっています。

一般的なM&Aとの相違点

通常のM&Aと私的整理を利用したM&Aには、いくつかの重要な違いがあります。

実質的な交渉相手の違い

通常のM&Aでは対象会社やその株主が交渉相手ですが、実質債務超過会社の株主価値はゼロです。スポンサーの希望条件(債務免除)を決めるのは金融機関なので、実質的な交渉相手は金融機関となります。対象会社の代理人弁護士がスポンサーと金融機関の条件を調整するため、経験豊富な専門家の存在が私的整理成功の鍵となります。

スピード感の違い

窮境状態の企業は常に資金繰りの不安を抱えています。私的整理では手続のスピードや状況変化への柔軟な対応が重要なため、スポンサー側も迅速で柔軟な意思決定が求められます。

経営者の処遇に関する違い

債務免除を伴う私的整理では、モラルハザード防止のため経営責任と株主責任が問われます。経営者が窮境原因に関与していた場合は原則として退任が求められ、個人保証している債務については履行を求められることになります。近年は「経営者保証ガイドライン」が整備され、適切な弁済計画を作れば個人破産せずに保証債務の免除を受けられるようになりました。

計画不成立のリスク

私的整理では一部の債権者から合意を得られず再生計画が成立しないリスクがあります。その場合、資金繰りが厳しければ法的整理に移行せざるを得なくなるため、スポンサーはバックアッププランも考慮すべきです。

私的整理を利用したM&Aのスキーム

一般的には以下のいずれかの手法が検討されます。

第二会社方式

主流は「第二会社方式」と呼ばれる方法で、会社分割や事業譲渡により対象会社の事業をスポンサーに承継し、旧会社を特別清算して債務免除を受けます。この方法では債務免除が法的整理(特別清算)で行われるため金融機関の理解を得やすく、スポンサーも健全な財政状態から再出発できるメリットがあります。

会社存続スキーム

事業に必要な許認可が承継できない場合は、株主をスポンサーに変更した上で直接金融機関から債務免除を受ける「会社存続スキーム」を採用することもあります。この方法では債務免除益への課税問題に注意が必要です。また、経営者の連帯保証債務についても免除の効力が生じるため、「経営者保証ガイドライン」を活用して保証人の弁済計画も同時に策定します。

買収価格の決定

金融機関への返済額は、少なくとも法的整理での配当見込額を上回る必要があります。また、複数のスポンサー候補がある場合は、買収金額だけでなく、雇用維持や地域経済への貢献など社会的有用性も考慮されます。時間的制約がある場合は、取引先や同業者など少数の候補者に絞って支援を打診し、スピード重視でスポンサーを決定することもあります。

私的整理の適用条件

企業が次の財務条件を満たせない場合は、過大な債務を抱えている可能性が高いため、私的整理の活用を検討すべきです。

- 3〜5年以内に実質債務超過解消

- 3年以内に営業利益(経常利益)の黒字化

- 5年以内に有利子負債残高がキャッシュフローの10倍以内

これらの条件はスポンサー支援を得ても達成できない場合、私的整理の検討が必要となります。

私的整理に不向きな企業

以下のような企業は私的整理に適していません。

- 金融債務以外の支払いも遅延している

- 再生計画合意までの資金繰りが厳しい

- 大規模な粉飾決算などのコンプライアンス違反がある

特に3つ目は、スポンサーにとってもリスクが大きくなります。私的整理では法的整理と異なり、簿外債務が後から発覚するリスクがあるためです。

私的整理の種類

私的整理には、公表されたルールに基づく「準則型私的整理」と、自由な方法で行われる「純粋私的整理」があります。準則型では公正な第三者が手続を検証するため信頼性が高く、合意を得られる可能性も高まります。大企業の私的整理には「事業再生ADR」が、中小企業には「中小企業再生支援協議会」の支援が適しています。

主な準則型私的整理手続

事業再生ADRは上場を維持しながら再生できるメリットがありますが、費用が高額です。中小企業再生支援協議会は国からの費用補助があり手続コストが安く、中小企業向きです。地域経済活性化支援機構(REVIC)は金融機関の債権買取機能を持ちますが、時間や費用負担が大きくなることもあります。

▷関連:M&Aを学ぼう!経営者が知っておきたい知識・勉強方法を紹介

債務超過企業のM&A・会社売却のまとめ

債務超過企業であっても、M&Aができる可能性はあります。さまざまなM&Aの手法があり、株式譲渡や事業譲渡などでM&Aが行われる場合が多いです。一般的に債務超過に陥っている企業はM&Aの対象になりにくいものの、企業価値を高めたり余裕のあるうちに動き出すことで、M&Aを成功させやすくなります。

みつきコンサルティングは、中小企業のM&Aを全面的にサポート可能です。税理士法人のグループ企業であり、経営コンサルティング経験者も多く在籍しています。債務超過企業のM&Aを成功させるために、ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介