非上場株式の評価方法を正しく理解することは、事業承継やM&Aを検討する上で極めて重要です。上場株式とは異なり、非上場株式には市場価格がありません。そのため、適切な評価方法を知らなければ、適正な価値を見誤ってしまう可能性があります。本記事では、非上場株式の評価方法について、税務上の原則的評価方式からM&Aで用いられる評価方法まで、分かりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

非上場株式の評価とは

市場で取引されていない非上場株式は、その価値を客観的に判断することが難しいという特徴があります。このため、事業承継や相続、あるいはM&Aなど、非上場株式を譲渡する場面では、その時価をどのように算定するかが常に重要な課題となります。漠然と「いくらだろう」と考えるだけでは、思わぬ税負担や不公平な取引につながりかねません。

非上場株式の基本的な理解

非上場株式とは、証券取引所に上場していない会社の株式のことです。取引相場のない株式や未公開株式と呼ばれることもあります。上場株式のように市場で頻繁に売買されることがないため、日々の株価が形成されません。しかし、当事者間の合意があれば、株式の譲渡は可能です。

なぜ非上場株式の評価方法が必要なのか

非上場株式の価値を評価する必要が生じるのは、主に相続、贈与、そしてM&Aなどの場面です。これらの取引では、税務上の公平性を保つため、あるいは公正な取引価格を決定するために、客観的な評価額が求められます。評価方法を知らないと、適正な価格設定ができず、後々問題が生じる可能性も懸念されます。

上場株式との違いと評価の難しさ

上場株式は、証券取引所での取引を通じて、市場における取引価格が明確に形成されています。そのため、日々の新聞やインターネットで簡単にその時価を調べることができます。しかし、非上場株式は市場公開されていないため、時価を自分で算出しなければなりません。この違いが、非上場株式の評価を難しくしている要因です。

取引相場のない株式という特性

取引相場のない株式は、個別の会社の状況や株主間の関係性によってその価値が大きく変動する特性を持っています。上場株式のように多数の投資家が参加する市場がないため、当事者間の合意形成が時価を左右することもあります。

▷関連:事業承継の相談先おすすめ比較|中小企業のための失敗しない進め方

税務上の非上場株式評価:原則的評価方式の全体像

税務上、非上場株式の評価方法は厳密なルールに基づいて行われます。特に相続や贈与といった親族内での株式の移動においては、税務上の評価額が時価の基準となることが一般的です。ここからは、その税務ルールにおける非上場株式の評価の全体像について解説していきます。

税務上の評価額が時価の基準となる背景

税務上の評価額は、特に親族内での非上場株式の譲渡や相続、贈与の際に、取引の公正性を担保し、課税の公平性を保つための基準となります。これにより、恣意的な価格設定を排除し、誰もが納得できる合理的な時価を算定することが目指されています。

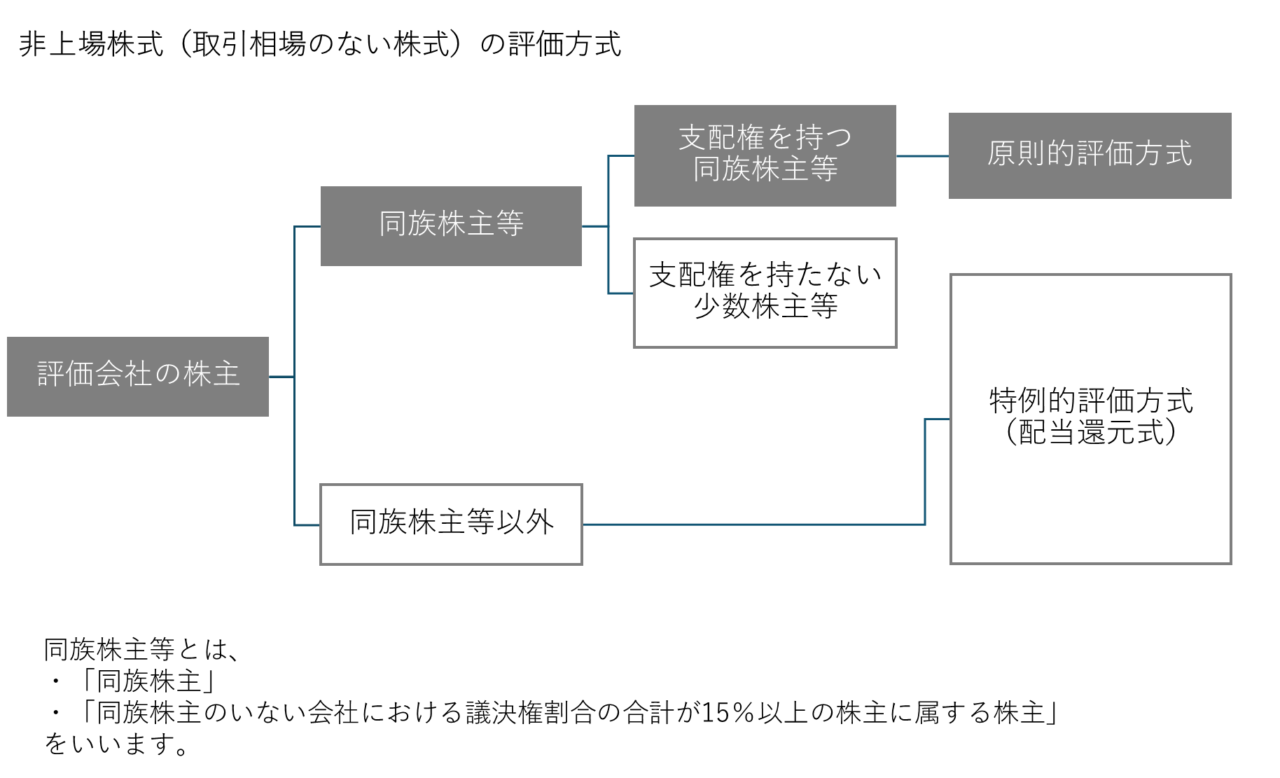

株主の区分:同族株主と少数株主

非上場株式の評価方法を決定する上で、まず重要となるのが株主の区分です。株主が「同族株主」に該当するのか、それとも「少数株主」に該当するのかによって、適用される評価方法が変わってきます。この区分は、非上場株式の評価の最初の分岐点と言えるでしょう。

同族株主の定義と原則的評価方法への影響

同族株主だった場合、評価は原則的評価方法をとります。これは、その株式が会社経営に大きな影響力を持つとみなされるためです。この場合、次に評価会社が一般か特定かを判断するステップに進みます。

少数株主の定義と特例的評価方法の適用

少数株主は特例的評価方法にあたるので配当還元方式を使います。これは、非上場株式を同族株主以外が取得した場合に適用される評価方法です。ただし、非上場株式の評価の特徴でもあるのですが、原則的な評価も行います。

評価会社の区分:一般の評価会社と特定の評価会社

株主の区分に続いて、非上場株式の評価方法を決定する上で考慮されるのが、評価会社の区分です。評価対象となる会社が「一般の評価会社」なのか、あるいは「特定の評価会社」なのかによって、適切な評価方法が異なってきます。この分類も非上場株式の評価に大きな影響を与えます。

特定の評価会社に該当するケース

特定の評価会社とは、通常の営業活動を継続しているとは言えない、特定の事情を抱えた会社を指します。ここで特定の評価会社と判定された場合、各会社の状態にしたがって、評価の方式を決定します。

清算中の会社や休業中の会社

清算中の会社は、文字通り事業活動を停止し、財産の処分と負債の弁済を進めている段階の会社です。このような会社の非上場株式の評価では、清算分配見込額の複利現価による評価が行われます。また、開業前や休業中の会社については、事業活動による収益が見込めないため、純資産価額方式が適用されるのが一般的です。

土地保有特定会社や株式保有特定会社

特定の評価会社には、土地保有特定会社や株式保有特定会社も含まれます。これらの会社は、その資産の大部分を土地や株式が占めているため、通常の事業会社とは異なる評価方法が必要となります。土地保有特定会社は純資産価額方式、株式保有特定会社は純資産価額方式またはS1+S2方式による評価が適用されます。

一般の評価会社とは

一般の評価会社とは、上記で述べた「特定の評価会社」に該当しない会社です。ほとんどの非上場株式の評価は、まずこの「一般の評価会社」に該当するかどうかを判断することから始まります。一般の評価会社と判断された場合、次のステップで会社規模の区分を行います。

会社規模の区分と評価方法の決定

一般の評価会社と判断された後、非上場株式の評価方法をさらに絞り込むために、会社の規模を区分します。具体的には、「大会社」「中会社」「小会社」の3つに分類されるのです。この会社規模の区分によって、類似業種比準方式と純資産価額方式のどちらを適用するか、または両方を併用するかの割合が決定されます。

大会社、中会社、小会社による評価方法の調整

「大会社」と分類される一般の評価会社の非上場株式は、主に類似業種比準方式が適用されます。これは、会社の規模が大きくなるほど、類似する上場会社との比較がより適切に行えるという考え方に基づいています。一方、「小会社」では純資産価額方式が重視され、「中会社」では類似業種比準方式と純資産価額方式の併用による評価方法が採用されるのが一般的です。この併用割合(Lの割合)は、会社規模に応じて細かく定められており、非上場株式の評価を複雑にする要因の一つですが、それゆえに専門的な知識が求められる部分でもあります。

▷関連:事業承継コンサルティングとは?必要資格・支援機関一覧・報酬など

非上場株式の具体的な評価方法

ここからは、非上場株式の評価方法である三種類の方式、すなわち類似業種比準方式、純資産価額方式、配当還元方式について、それぞれの具体的な考え方や計算のポイントを深掘りして解説していきます。

類似業種比準方式

類似業種比準方式は、評価対象会社と事業内容が類似している上場会社の株価を参考にして、評価対象会社の株式を評価する方法です。市場に明確な株価がない非上場株式の評価において、客観性を持たせるための一つのアプローチと言えます。この評価方法は、特に事業規模の大きい一般の評価会社で多用されます。

類似業種比準方式の計算式:比準要素の活用

類似業種比準方式では、対象会社と類似する上場会社の株価を基に、対象会社の「1株当たりの年配当金額」「1株当たりの年利益金額」「1株当たりの純資産価額」という比準要素を考慮して評価額を算出します。これらの要素は、会社の収益力や資産状況を示す重要な指標であり、非上場株式の評価において欠かせません。国税庁が公表する「類似業種比準価額計算上の業種目及び業種目別株価等について」という数値が参考にされます。

1株当たり年配当金額、年利益金額、純資産価額

比準要素として使われる「1株当たりの年配当金額」は、株主への還元状況を示します。 「1株当たりの年利益金額」は、会社の収益力を表す指標です。 そして「1株当たりの純資産価額」は、会社の持つ資産から負債を差し引いた、いわば会社の正味の財産価値を意味します。これら3つの要素を、それぞれ特定の割合で重み付けして計算することで、非上場株式の客観的な評価を目指します。

比準要素数0の会社とその評価

比準要素数0の会社とは、上記で述べた「1株当たりの年配当金額」、「1株当たりの年利益金額」、「1株当たりの純資産価額」のいずれもゼロ円となっている会社を指します。このような会社は、通常の類似業種比準方式を適用することが難しいため、特定の評価会社として扱われ、主に純資産価額方式によって非上場株式の評価が行われます。

純資産価額方式

純資産価額方式は、「今すぐ会社をたたんだら、手元にいくら残るのか」という清算価値の考え方に基づいて非上場株式を評価する方法です。会社の貸借対照表上の資産と負債を時価で評価し直し、そこから会社の真の価値を導き出します。特に、開業前や休業中の会社、比準要素数0の会社など、将来の収益性が不確実な会社の評価に適しています。

純資産価額方式 計算の具体的な手順

純資産価額方式による非上場株式の評価は、いくつかのステップを踏んで行われます。まず、相続開始日(被相続人が亡くなった日)時点での会社の貸借対照表を作成し、次にその貸借対照表に記載されている資産と負債を一つ一つ時価に置き換えていきます。この時価への置き換えが、純資産価額方式 計算の最も重要な部分であり、専門的な知識が求められます。

相続開始日の貸借対照表の作成

純資産価額方式による評価の第一歩は、相続開始日時点の会社の貸借対照表を作成することです。通常の決算で作成する貸借対照表と同様の要領で、その時点での会社の財産状況を正確に把握します。

資産の時価評価と評価差額の調整

貸借対照表が作成できたら、次は資産を時価で評価し直します。例えば、土地などの不動産は、含み益が大きい代表的な資産であり、相続税の評価方法に従って、路線価方式や倍率方式で評価します。また、前払費用や繰延資産などは財産性がないため0円で評価するなど、財産評価基本通達の定める方法によって細かく評価差額を調整します。

負債の時価評価と法人税等相当額の考慮

資産と同様に、負債も時価に置き換えて評価します。賞与引当金や退職給与引当金といった各種引当金は、原則として負債には含めずに0円で評価します。また、相続開始日時点の法人税や消費税の未払金、相続人に支給する予定の退職金などは「○○未払金」として計上します。この評価差額に対して発生する法人税等相当額も考慮して、調整後の純資産価額を算出します。

1株あたり評価額の算出例とポイント

資産と負債の時価評価が完了したら、時価評価後の資産総額から時価評価後の負債総額を差し引いて、純資産価額を算出します。そして、この純資産価額を発行済株式総数で割ることで、1株あたりの評価額が導き出されます。例えば、純資産価額が5億円で、発行済株式総数が200株であれば、1株あたりの評価額は250万円となる、という具体計算の考え方です。

配当還元方式

配当還元方式は、非上場株式を所有することで将来受け取る1年間の配当金額を基に、その株式の評価額を計算する方法です。この評価方法は、主に少数株主が非上場株式を取得した場合に適用される「特例的評価方式」として位置づけられています。配当還元方式は、会社の収益力よりも、株主への還元状況に着目する点が特徴です。

配当還元方式は少数株主に、いつ使うか

配当還元方式が少数株主にいつ使うかというと、同族株主以外の株主が非上場株式を取得した場合がこれに該当します。少数株主は会社の経営に大きな影響力を持たないため、会社の財産価値や収益力に直接的に着目する評価方法よりも、実際に受け取る配当金額を基にした評価方法がより適切であると考えられているのです。

特例的評価方法としての配当還元方式の適用範囲

配当還元方式は、少数株主に適用される「特例的評価方法」ではありますが、非上場株式の評価においては、原則的な評価方法も同時に行われることがあります。配当還元方式による評価額が、類似業種比準方式や純資産価額方式といった原則的な評価方法による評価額よりも高かった場合は、原則的評価方法による評価額を申告書に記載します。

原則的評価との有利選択

非上場株式の評価において、納税者は原則的な評価方法と配当還元方式による評価額を比較し、より有利な評価方法を選択することができます。これは、納税者の実情に合わせた柔軟な対応を可能にするための重要なルールです。

▷関連:配当還元方式とは?計算例と適用要件、相続・事業承継・M&A対策

M&Aで採用される非上場株式の評価方法

事業承継の一環としてM&Aを行う場合、税務上の非上場株式の評価方法とは異なるアプローチが採用されます。M&Aでは、将来の収益性や市場での類似性など、より広範な視点から企業の価値を評価します。ここでは、M&Aで一般的に用いられる非上場株式の評価方法について解説します。

M&Aにおける企業価値評価の視点

M&Aにおける非上場株式の評価では、単に過去の財務諸表を見るだけでなく、企業の将来性や市場における競争力、無形資産の価値なども総合的に考慮します。これは、譲受企業が将来的な事業シナジーや収益獲得を期待して譲受を行うため、その期待を評価に反映させる必要があるからです。税務評価とは異なる、より実態に即した評価方法が求められます。

▷関連:自社株式を譲渡するときの価格は?税務上の時価とM&A株価の違い

DCF法

DCF法(Discounted Cash Flow法)は、会社が将来生み出すと予測されるフリーキャッシュフローを、適切な割引率で現在価値に換算して非上場株式を評価する方法です。この評価方法は、インカムアプローチの代表的な手法であり、企業の将来性を評価に大きく反映できる点が特徴です。しかし、将来予測の精度が評価額に直結するため、慎重な予測が必要となります。

マルチプル法(類似会社比較法)

マルチプル法(類似会社比較法)は、事業内容が類似する上場会社を選び、その会社の利益や純資産などの財務指標に基づく倍率(マルチプル)を、評価対象会社に適用することで非上場株式の評価額を算出する方法です。市場で形成された客観的な数値を起点とするため、客観性が高いというメリットがあります。

時価純資産法

時価純資産法は、評価時点における会社の保有資産の時価総額から、負債の時価総額を差し引いて非上場株式の価値を算出する評価方法です。これはコストアプローチの代表的な計算手法であり、計算がシンプルで分かりやすいという利点があります。しかし、企業の将来性を評価に反映しにくいというデメリットも持ち合わせています。

年買法(年倍法)という考え方

時価純資産法に類似する評価方法として、M&Aの実務では年買法(年倍法)という考え方が広く普及しています。これは、会社の純資産価額に、将来の利益(営業利益や経常利益など)の数年分(適正年数)を加えて評価額を算定する方法です。これにより、純資産価額だけでは捉えきれない将来の収益力を評価に反映させることが目指されます。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

非上場株式評価の注意点と専門家の重要性

非上場株式の評価は、単純な計算で済むものではなく、様々な要因が絡み合う複雑なプロセスを伴います。特に税務評価においては、専門的な税務知識と経験が不可欠です。誤った評価は、過大な税負担や税務調査のリスクにつながる可能性があります。

評価の複雑性と誤りのリスク

非上場株式の評価は、会社の状況がケースバイケースであるため、画一的な評価方法では対応しきれないことが少なくありません。少しの判断ミスや計算間違いが、評価額に大きな影響を与え、結果として相続税や譲渡所得税が大幅に変わってしまうことがあります。この複雑性が、非上場株式の評価の大きな特徴です。

資産に土地や非上場株式が含まれる場合

会社の資産に土地や他の非上場株式が含まれている場合、評価の複雑さはさらに増します。土地の評価は、税理士にとっても専門性が高く、不動産専門の税理士が存在するほどです。また、他の非上場株式の評価が必要となると、その評価のために時間や手間がかかり、連鎖的に非上場株式の評価が難しくなることがあります。

会社の規模が大きい場合の評価の精度

会社の規模が大きくなるほど、資産や負債の構成が複雑になり、非上場株式の評価はより難しくなります。金額が大きくなるため、些細な間違いでも評価額への影響は甚大です。

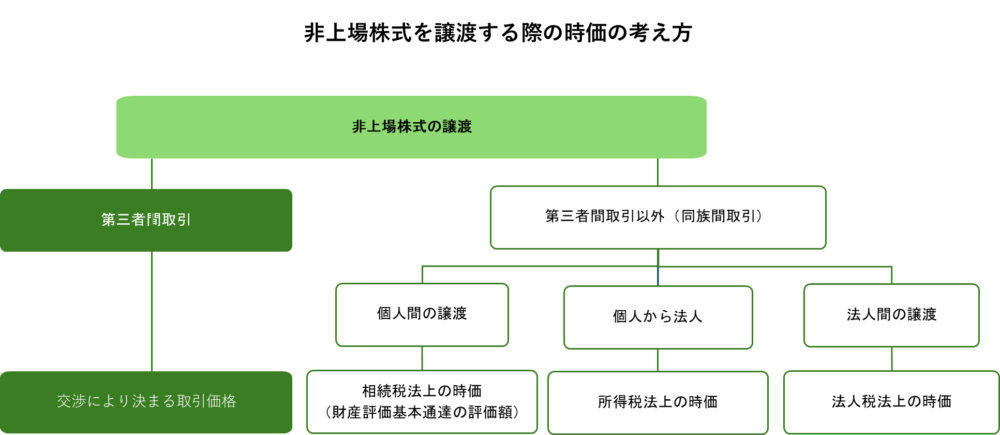

非上場株式の譲渡における時価の算定方法

非上場株式の譲渡における時価の算定方法は、その取引が「純然たる第三者間取引」であるかどうか、また取引の当事者が個人か法人かによって、考え方が大きく変わります。個人間の譲渡、個人から法人への譲渡、法人間の譲渡、それぞれで税務上の取り扱いが異なるため、注意が必要です。

個人間、個人から法人、法人間での時価の考え方

個人間で非上場株式を譲渡する場合、実務上は財産評価基本通達の評価額を時価として考えます。個人が法人に譲渡する際は、「みなし譲渡課税」の適用があるため、所得税法上の時価が基準となります。法人間の譲渡では、法人税基本通達に基づいた評価額が法人税法上の時価として認識されます。これらの時価の考え方の違いは、税負担に大きく影響するため、十分に理解しておく必要があります。

▷関連:同族会社の株式譲渡|かかる税金、注意点、個人間・会社個人間など

取引相場のない株式の評価明細書に関する基礎知識

取引相場のない株式の評価を行う際には、「取引相場のない株式の評価明細書」という特定の様式を使用します。この評価明細書には、非上場株式の評価方法ごとの計算過程や結果を記載する必要があり、税務署への提出が求められます。適切な記載方法を知ることは、税務申告を円滑に進める上で不可欠です。この評価明細書は、非上場株式の評価の透明性を確保し、税務当局が内容を審査するための重要な書類となります。

非上場株式の評価方法のまとめ

非上場株式の評価方法は、市場価格がないため、税務上とM&Aの双方で専門的な知識に基づいたアプローチが必要です。類似業種比準方式、純資産価額方式、配当還元方式という三種類の基本的な評価方法に加え、M&AではDCF法などの手法も用いられます。複雑な具体計算や各種注意点を理解し、適切な評価を行うことが、事業承継やM&Aを成功させる鍵となります。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業のM&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。事業承継やM&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント

2026年1月12日会社売却とは?手法・目的・手続・価格・費用と税金・成功のポイント 2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説

2026年1月11日不動産M&Aとは?仕組・手続スキーム・税務メリット・注意点を解説 2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説

2025年12月13日第三者割当増資とは?株価・手続の流れ・会計税務・M&A事例を解説 2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説

2025年12月10日ベンチャー企業のM&A|メリット・注意点・買収・成功事例を解説