いわゆるレーマン方式はM&Aにおける仲介手数料の計算方式のスタンダードです。本記事では、その仕組みと計算式、4種類それぞれの違いをやさしく解説し、注意点も整理します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

レーマン方式とは

レーマン方式は、M&Aにおいて仲介会社やアドバイザーが受け取る成功報酬を計算する代表的な手法です。取引規模に応じて手数料率が段階的に逓減するため、金額が大きいほど料率は下がる一方、絶対額としての報酬は増える仕組みになっています。計算の基準となる「取引金額」の求め方には複数の考え方があり、これによって実際の支払額が大きく変わる点が特徴です。

レーマン方式の名前の由来と普及の背景

名称の由来には2つの説があります。一つはドイツの経営学者レーマン博士が企業評価手法を研究した際に提起した概念にちなむという説、もう一つは米国大手投資銀行リーマン・ブラザーズがM&A実務の中で段階逓減式の報酬体系を用いたことに起源を求める説です。真相は定かではないものの、世界的にM&Aが活発化する中で合理的かつ公平な報酬体系として広まり、日本でもM&A仲介会社や金融機関がこぞって採用するスタンダードとなりました。

▷関連:中小企業のM&A仲介とは?メリットとデメリット・報酬相場・選び方

レーマン方式による成功報酬の計算方法

レーマン方式の計算はとてもシンプルです。まず取引金額を求め、その金額に手数料率を掛け合わせます。算式で示すと次のとおりです。

成功報酬 = 報酬基準額 × 手数料率

ここでの報酬基準額(取引金額)は、後述する4つの方式のいずれかに基づいて算定します。料率は仲介会社や金融機関で若干異なりますが、概ね共通する目安があります。

▷関連:売り手のM&A手数料の相場は高い?アドバイザリー費用を25社比較

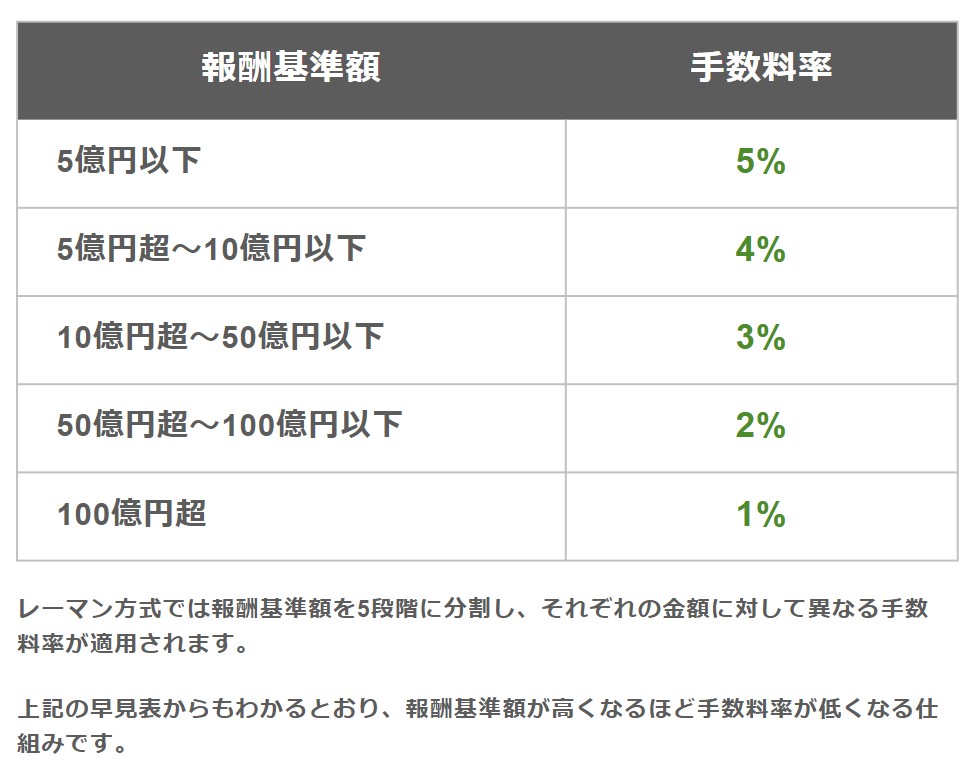

手数料率の早見表

レーマン方式では通常、取引金額を5つの区分に分け、それぞれ次の料率を適用します。

上記の早見表は一般的な目安ですが、実務では仲介会社ごとに区分の金額帯や料率が独自に設定されている場合があります。例えば「10億円超〜100億円以下を一律2%」といった大括りの設定や、区分を6つ以上に細分化するケースも見られます。したがって、複数社の見積を比較する際は区分と料率を必ず確認し、同一条件で比較することが大切です。各M&A会社が採用する手数料率等は「登録支援機関データベース」から、ご自身で確認することができます。

手数料率が逓減する仕組みがもたらす効果

取引金額が大きくなるほど料率を下げる仕組みには、3つの実務的な効果があります。

- 譲受企業:資金負担を抑えられるため、大型案件でも検討が進みやすいこと。

- 譲渡オーナー:取引金額が上がるほど手取金額が大きくなるため、交渉を有利に進める動機づけになります。

- 仲介会社:絶対額としての報酬が増えるため、双方にとって価値の高い条件を提案しやすくなります。

こうした三方良しの構造が、実務で広く受け入れられている理由といえるでしょう。

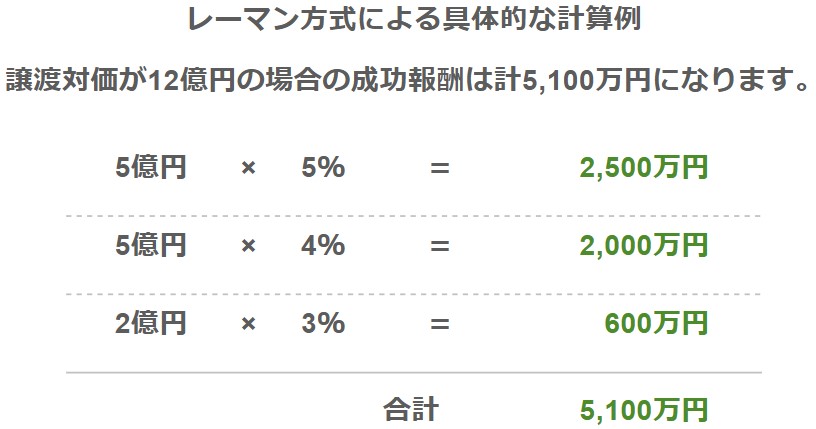

計算例で理解するレーマン方式

具体的にイメージしやすいよう、12億円での株式譲渡を例に計算してみましょう。区分ごとの手数料は以下のように求められます。

段階的に料率を掛け合わせるため、報酬基準額がわずかに増減しても合計額が急に跳ね上がることがありません。

▷関連:2025年版【M&A仲介会社一覧】上場・非上場・会計系を紹介

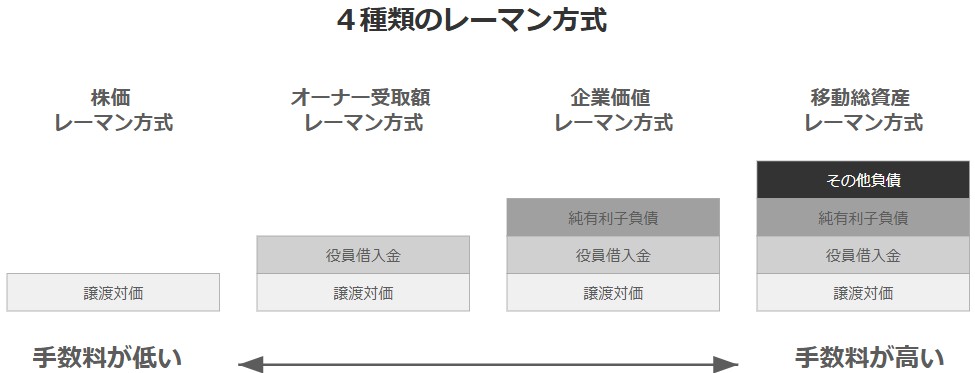

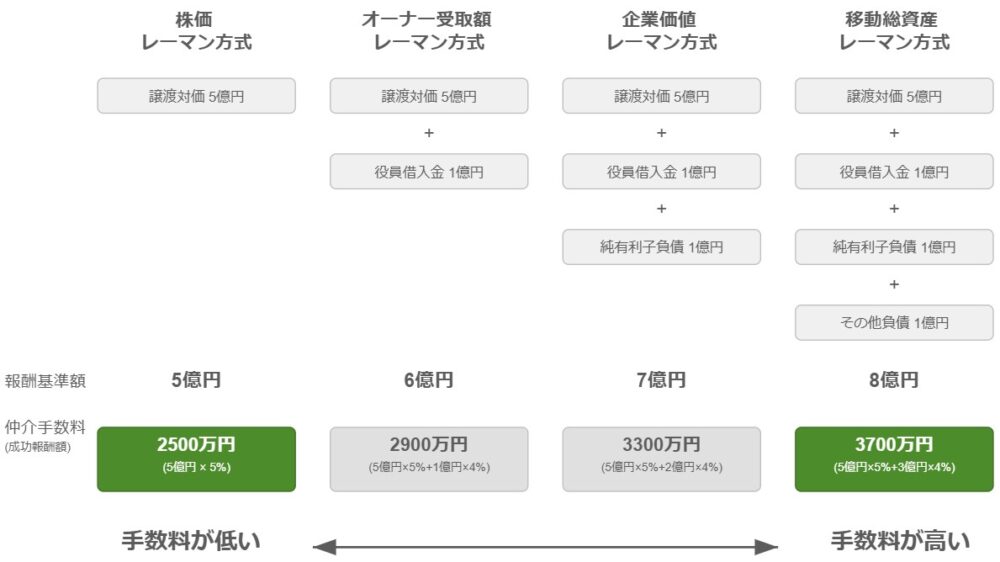

4種類あるレーマン方式

報酬基準額(取引金額)の設定方法には次の4つがあり、それぞれで報酬額が大きく変動します。

株価レーマン方式

株式の譲渡価格(株式価値)のみを報酬基準額とする最もシンプルな方式です。株式譲渡など株式を用いるスキームで広く採用され、計算が分かり易く、費用が少額になります。

なお、M&Aを機に譲渡オーナーが退任することも少なくありませんが、その場合に支給される役員退職金は、報酬算出基準額に含めます。この役員退職金も、実質的な株式価値の一部として、株価レーマン方式の枠組みの中で捉えるのが慣行です。M&A仲介会社によっては、報酬基準額の定義が異なる場合があるため、契約前に確認しましょう。

オーナー受取額レーマン方式

株式の譲渡価格(役員退職金があれば、それを加算した金額)に役員借入金を加算して取引金額とする方式です。役員借入金を承継時に精算するケースが増えているため、この方式を採用するM&A仲介会社も少なくありません。

企業価値レーマン方式

株式の売却額に有利子負債を加算して取引金額とします。有利子負債から解放される分を企業価値として評価し、成功報酬に反映させる考え方です。負債規模が大きく、案件の難度が高い場合でもアドバイザーのインセンティブが保たれます。この方式を採用するM&A仲介会社は殆どありません。

移動総資産レーマン方式

株式の売却額に負債総額(有利子負債に限らず買掛金・未払金も含む)を加算します。四方式の中で取引金額が最も大きくなりやすいため、成功報酬も高額になりやすい点に注意が必要です。この方式を採用するM&A仲介会社は意外に多いのですが、譲渡オーナーが負担する費用が最も大きくなります。

▷関連:M&A仲介会社の売上高・成約件数の比較|大手に依頼すべきか?

レーマン方式のメリット・注意点

殆どのM&A仲介会社はレーマン方式を採用しています。そのメリットの注意点を説明します。

レーマン方式を採用するメリット

手数料面で次のようなメリットが期待できます。

手数料の透明性が高い

段階的な料率表があらかじめ提示されるため、譲渡オーナーや譲受企業は費用を事前に把握しやすく、資金計画を立てやすくなります。

費用負担のバランスが良い

手数料率が逓減することで、譲受企業の負担を軽減しつつ、譲渡オーナーは高値での成約を目指すインセンティブが働きます。結果として双方が得をする仕組みです。

レーマン方式で注意すべきポイント

便利な一方で、下記の点に注意が必要です。

方式の違いによる報酬格差

前述した4つの計算方式のいずれを採用するか(特に株価レーマン方式と移動総資産レーマン方式)によって、成功報酬が大きく変動します。負債が多額な場合、方式の選択だけで数千万円単位の差が生じる可能性があります。

最低手数料の存在

案件規模が小さいと計算上の報酬額が低くなりますが、一般にM&A支援機関は「最低手数料」を設定しており、その金額を下回ることはできません。最低手数料は、M&A会社によって異なりますが、例えば2,000万円や2,500万円などと設定されています。

アドバイザリー契約書で必ず確認したい主要条項

M&A仲介会社との提携仲介契約書に関して、以下を事前にすり合わせておけば、想定外のコストやトラブルを大幅に減らせます。仲介会社との信頼関係を保つためにも、曖昧な表現は避け、数値と時期を確認しましょう。

- 報酬算定基準額の定義:株価なのか総資産なのか等

- 料率区分の金額帯と手数料:一般的な料率設定を逸脱していないか

- 最低手数料条項:適用条件と金額

- 費用発生タイミング:着手金・中間報酬・成功報酬がある場合、その発生時期

- 途中解除時のペナルティ:解約料や実費精算方法

逆レーマン方式という例外的な報酬体系もある

極一部の仲介会社では、取引金額が大きくなるほど料率が上昇する「逆レーマン方式」を採用しています。小規模案件では手数料を抑えられるものの、取引規模が大きい場合にはレーマン方式よりもコストが高くなる点がデメリットです。自社の想定スケールに合った方式を採用する仲介会社か確認する必要があります。

成功報酬以外の手数料

レーマン方式は成功報酬部分の計算方法ですが、M&Aではプロセスに応じて次のような費用が発生することがあります。いずれも仲介会社ごとに有無や金額が異なるため、契約前に必ず確認しましょう。

- 相談料:正式依頼前の打ち合わせ段階で発生することがありますが、無料とする会社も少なくありません。

- 着手金:業務委託契約を締結して支援がスタートするタイミングで請求される初期費用です。近年は無料とする会社が増えています。

- リテイナーフィー(月額報酬):契約から成約までの期間、毎月固定で支払う顧問料です。多くの会社では設定していませんが、長期案件では負担が膨らむ可能性があります。

- 中間報酬:基本合意書を締結した際など交渉の節目で発生します。フェーズごとに請求する会社もあれば、一切設定しない会社もあります。

- デューデリジェンス費用:譲受企業が専門家を起用して財務・税務・法務の調査を行う際にかかる費用で、成功報酬とは別枠です。譲渡オーナー側の負担はありません。

これらの費用が一切発生せず、成功報酬のみが発生する形態が「完全成功報酬」制になります。

▷関連:完全成功報酬とは?M&A仲介手数料を比較・メリットとデメリット

M&A仲介会社の選び方

M&Aを成功に導くには、仲介会社の選び方が極めて重要です。レーマン方式での手数料計算に納得できても、支援体制や専門性が不十分では最終的な譲受条件に大きな影響が及びます。

5つの着眼点

ここでは実務上確認しておきたい5つの観点を紹介します。

報酬体系(金額、発生時期)

近時、常識的なM&A仲介会社で報酬体系が契約書に明示されていない会社はありません。しかし、譲渡オーナーにとっては、自らが負担する可能性がある費用と総額と時期はもちろんのこと、相手方(譲受企業)が負担するであろう費用の総額と時期も把握しておくことは重要です。現在は、業界団体によるガイドラインにより、譲渡オーナーに提示される「重要事項説明書」のなかで全て明示することが義務付けられていますので、しっかり確認しておくことは重要です。

自社の業界への知見

自社の業界での成約実績がある仲介会社ほど、業界固有のバリュエーション手法や譲受企業ネットワークを熟知しています。業界平均の取引倍率や過去の譲渡企業の課題などを即答できるかは、経験値を測る重要な指標です。

専門家ネットワークの広さ

税務・法務・労務などM&Aには多領域の専門知識が不可欠です。仲介会社が公認会計士や弁護士、社会保険労務士と日常的に連携し、案件に応じてスピーディにチーム組成できる体制かを確認しましょう。

自社の規模との適合性

大型案件を中心に扱っている仲介会社は、比較的小規模な企業のサポートを優先度低く扱う場合があります。逆に中小企業特化の仲介会社は大企業案件で経験不足となりやすいものです。自社と同程度の年商・従業員規模の事例が豊富かどうかをチェックすることが大切です。

仲介業務へのスタンス

M&A仲介会社の業務への取組姿勢の見極めは大切です。顧客よりも仲介会社自身の利益を優先しないかといった根本的な姿勢は会社により異なります。M&A仲介会社の多くは営業中心の会社のため、慎重な選択が求められます。一般的に会計事務所等の士業系の仲介会社は、倫理観が高い傾向です。

担当アドバイザーとの相性

担当者個人のコミュニケーション能力や価値観が、交渉全体の雰囲気を左右します。初回打合せでの反応速度、説明のわかりやすさ、課題への洞察力などを総合的に見極め、自社の経営陣が信頼できるかを判断しましょう。

▷関連:M&A仲介会社の比較|信頼できるアドバイザーを選ぶポイント

レーマン方式のまとめ

レーマン方式は取引規模が大きくなるほど料率が下がる仕組みのため、公平性が高く費用の見通しも立てやすい報酬体系です。株価レーマン方式や移動総資産レーマン方式など4つの計算方式による報酬額の違いを理解し、最低手数料の設定も確認したうえで仲介会社を選ぶことで、無駄なコストを避けながら最適なM&Aを実現できます。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績があります。中小企業のM&Aに特化し、豊富な経験を持つM&Aアドバイザー、公認会計士、税理士が在籍しています。M&Aをご検討される際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第四部長/M&A担当ディレクター

-

国内証券会社(現SMBC日興証券)にてクライアントの資産運用を支援。みつきコンサルティングでは、消費財・小売業界の企業に対してアドバイザリーを提供。事業承継案件のみならず、Tech系スタートアップへの支援も行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略

2025年12月10日スタートアップによるM&A|イグジット・IPO前のバイアウト戦略 2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説

2025年11月30日社長の後継者がいない会社|後継ぎ募集の理由・事業承継方法を解説 2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説

2025年11月30日経営者のハッピーリタイアとは?事業承継M&Aをわかり易く解説 2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説

2025年11月29日黄金株とは?中小企業が事業承継に活用できる種類株!発行方法も解説