新株予約権とは、会社に対して一定の価格で新株を発行させたり、会社保有の株式を取得できる権利のことです。この権利は、ストックオプションやワラント(新株引受権)などを包括しています。本記事では、新株予約権の種類や利用するメリット・デメリットなどを解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

新株予約権とは

新株予約権とは、それを保有する者が、定められた期間内に権利を行使することによって、定められた価格で株式を取得できる権利をいいます。通常の増資新株と異なり、権利行使によって株式を取得する「予約」ができるととらえればわかりやすいかと思います。

ストックオプションとの違い

いわゆるストックオプションは、新株予約権の一種です。

元来の新株予約権は、第三者に対して有償で発行する資金調達の手段を指します。他方で、ストックオプションは、企業価値向上に向けたインセンティブ報酬として発行会社の役員・従業員や社外の協力者(顧問など)に対して、発行されます。

ワラントとの違い

いわゆるワラントも、新株予約権の一種です。かつては「新株引受権」と定義されていました。

主に、投資家を対象にして、資金調達の手段として使用されます。社債に付随して発行されることが多く、これは「ワラント債」(新株予約権付社債)と呼ばれます。

▷関連:M&A後にストックオプションはどうなる?仕組・注意点・税務

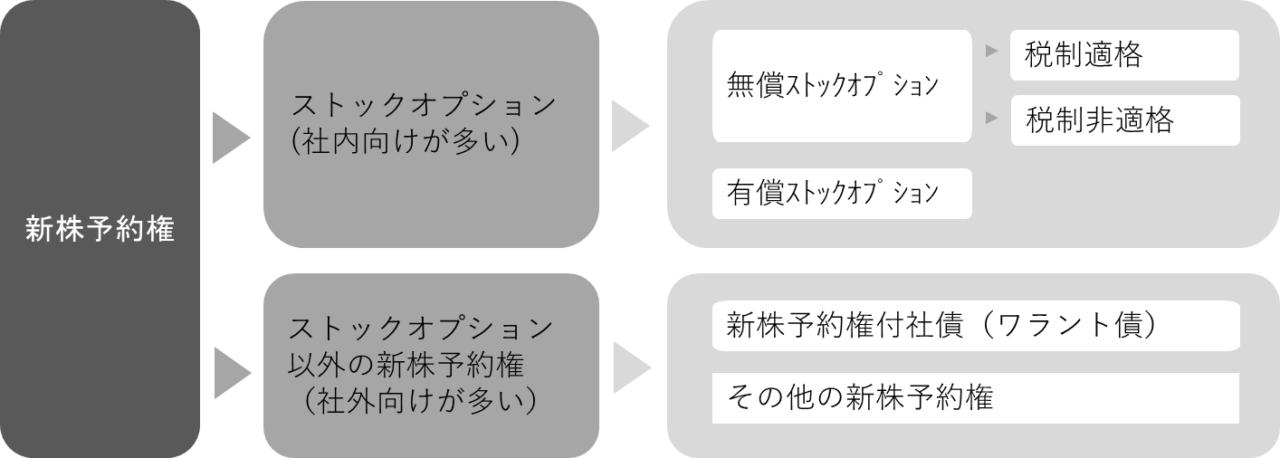

新株予約権の種類

新株予約権は、その発行する対象者に応じて、社内向け(主にストックプション)と社外向けの2種類に分類することができます。

社内向け(主にストックオプション)

ストックオプションを付与された役員や従業員は、自社の株式をあらかじめ決められた価格で購入できます。ストックオプションを付与された関係者は、自社の業績が向上して株価が上昇すれば権利を行使し、株式の売却時に利益を得ることができます。そのため自社の業績に対するコミットメントやモチベーションの向上につながることから、主に役員や従業員へのインセンティブとして発行されます。

社外向け

社内関係者に対して発行されるストックオプションに対して、既存株主含め、その他社外の利害関係者や、投資家に対して発行される新株予約権のことを「社外向け発行」といいます。

社外向け発行には、既存株主の持株比率に応じて発行される「株主割当」と、既存株主に限らず広く募集する「第三者割当」の2種類があります。

社外向け発行は、主に資金調達を目的として発行されます。新株予約権を発行することでオプション料を得ることができ、さらに新株予約権者が権利を行使すれば、払い込み資金により資金を調達することができます。また協力関係にある第三者に新株予約権を発行して、発行済株式数を増やすことで、敵対的買収の防衛策として発行されるケースもあります。

無償割当

株主割当(社外向け発行)の中でも、既存株主に対して、所有している持株比率に応じて無償で新株予約権を割り当てることを「無償割当」といいます。特に上場会社において実施される上場型新株予約権の無償割当は「ライツ・オファリング」と呼ばれます。

ライツ・オファリングは、発行会社が既存株主に対して新株予約権を無償で割り当てます。割り当てられた株主は、権利行使や買付け、また不要な場合は一定期間、公開市場における取引が可能となり、新株予約権自体を売却することで現金を受け取ることができます。

公募増資や第三者割当増資は、ある一定の投資家のみに新株が配分される為、株式価値の希薄化と需給悪化懸念で株価が大きく下落することが多く、既存投資家は損失を被ることが多いのが特徴です。一方でライツ・オファリングは、割当てられた新株予約権を権利行使、または売却することも可能になっている為、持ち分の希薄化による不利益が生じにくいのが特徴です。

無償割当は、新株発行による大規模な増資を実施したいときなどに、既存株主が保有する株式価値の希薄化することに対する対応策として活用されます。

有利発行

特定の株主や第三者に対して、公正な発行価額に対して有利な金額で新株予約権を発行することを「有利発行」といいます。有利な金額とは、通常の価格に対して10%以上安い金額とされます。

有利発行は、新規で新株予約権の発行を受ける第三者に対して、発行を受けない既存株主の立場からすると、持ち株比率の低下や株式価値の希薄化といった不利益を被る恐れがあります。そのため原則として、株主総会での特別決議での承認が必要です。

なお、一般的な無償発行ストックオプションについては、あくまでインセンティブ目的であり、既存株主からストックオプション付与対象者へ経済的利益の移転は生じていないとの見解から、有利発行には該当しないと考えられています。

▷関連:会社売却とは|流れ・期間・費用・税金・相場を解説(メリット・デメリット/相談先・事例付)

新株予約権のメリット・デメリット

新株予約権を利用するメリットとデメリットを紹介します。

メリット

新株予約権を発行する会社側のメリットとして、主に以下の3つがあげられます。

- 比較的容易に資金調達ができる

- 敵対的買収への対策になる

- 役員や社員のモチベーションアップを期待できる

それぞれについて詳しく解説します。

比較的容易に資金調達ができる

社内の関係者や既存株主、友好的な社外関係者などに有利な条件で新株予約権を発行する場合、権利行使による金銭の払込みによって、資金調達が可能となります。

業績が悪化して資金繰りが厳しい場合でも、金融機関などからの融資は返済する義務がありますが、株式発行によって調達した資金には返済する義務がありません。また融資や社債に対しては利息を支払う必要がありますが、株式発行による調達の場合はその必要がなく、資金繰りが安定します。

役員や社員のモチベーションアップを期待できる

前述の通り、役員や社員に対してストックオプションを割り当てることにより、インセンティブを得るためのモチベーションアップにつながる可能性があります。

敵対的買収への対策になる

新株予約権は、敵対的買収に対抗する手段として活用されるケースも増えています。具体的には、協力関係にある第三者や友好的な企業などに新株予約権を発行することで、自社の株式を安定して保有してもらえる株主を増やすことができ、敵対的買収を企てる企業の保有比率を下げることが可能になります。

デメリット

新株予約権を発行する会社側のデメリットとしては、以下の2つが挙げられます。

- 想定していた資金調達ができない可能性がある

- 株価が下落するおそれがある

想定した資金調達ができない可能性がある

新株予約権を発行したとしても、権利を行使して金銭の払い込みがされなければ、資金の調達はできません。新株予約権者が権利を行使するか否かは、新株予約権者の判断になります。そのため、仮に新株予約権者の想定より株価が上がらなかった場合、新株予約権が期間内に行使されずに、失効してしまうというケースも考えられます。その場合、予定していた資金調達ができなくなってしまいます。

株価が下落するおそれがある

権利が行使された場合、新株予約権の行使によって発行済み株式数が増えると株式の希薄化が起こります。株式の希薄化は一般的には株価の下落要因になります。また、権利者が取得した株式を売却することで、株価が下落してしまう可能性があります。ストックオプションの場合、株価の下落だけでなく、権利の行使によって多額の利益を得た従業員や役員が会社を辞めてしまうことも考えられます。

▷関連:IPOとM&Aどちらを選ぶ?メリットとデメリットを比較・事例

新株予約権で注意したい手続

以下では、新株予約権関係の手続の一部を説明します。

権利行使

新株予約権を使い、一定の「行使期間」内に、事前に設定された「行使価格」で新株の発行を受けることを、「権利行使」といいます。新株予約権を行使する手続きは、証券会社を通して以下の流れで行われます。なお、証券会社により手続きは異なるので、詳細は各証券会社へ確認する必要があります。

- 株主確定日に、基準日時点の株主名簿に登録された株主に対して新株予約権が割り当てられる

- 新株予約権を割り当てられた株主へ、発行会社より権利行使に必要な請求権を送る

- 新株予約権を割り当てられた株主は、Web・電話・書類で権利行使の申し込みを行う

- 証券会社にて、権利行使に関する手続きや審査を行う

- 審査が通れば新株を受け取る

買取請求

新株予約権は、原則として買取請求できませんが、例外的にできるケースがあります。

新株予約権を買取請求するケース

例外的に、会社の一定の行為によって株主が不利になると考えられる以下のような場合については、買取請求をできます。

- 既存の株式を譲渡制限株式に変更する場合

- 既存の株式を全部取得条項付種類株式に変更する場合

- 会社分割、株式交換・移転、吸収合併された場合

譲渡制限株式化した場合

譲渡制限株式とは、会社が発行している全ての株式について、株式を譲渡する際にその会社の取締役会または株主総会で承認を得なければならない株式のことです。株式の譲渡益を目的に新株予約権を購入した株主にとって、譲渡制限化することはすぐに譲渡益を得られず不利になるため、譲渡制限化した場合には新株予約権の買取請求を認めています。

全部取得条項付種類株式化した場合

全部取得条項付種類株式とは、会社が株主総会の特別決議によって承認が得られれば、発行しているすべての株式をいつでも会社が取得できる株式のことです。つまり、株主が期待する譲渡益が得られないまま、会社に取得されてしまう可能性があります。株主にとって不利になってしまうことから、株主の保護として新株予約権の買取請求が認められています。

会社分割、株式交換・移転、吸収合併された場合

会社分割、株式交換・移転、吸収合併が行われる場合、新株予約権の内容として完全親会社、新設会社の新株予約権の交付を受ける旨の定めがあるにもかかわらず、その条件に合致する新株予約権の承継がされない場合、会社に対して買取請求ができます。なお、存続会社の新株予約権については、新株予約権の買取請求権は発生しません。

吸収合併消滅会社は効力発生日の20日前までに全ての新株予約権者に対して、吸収合併をする旨と吸収合併存続会社の商号及び住所を通知します(会社法787条3項1号)。この通知は、公告をもって代えることが可能です(会社法787条4項)。

新株予約権付社債の場合の注意点

新株予約権付社債は、新株予約権と社債を分離して譲渡することは出来ず、新株予約権と社債は一体的な取り扱いをうけます。そのため、当該新株予約権に別段の定めがない限りは、新株予約権付社債に付された新株予約権のみを買取請求することは出来ず、新株予約権付社債の買取請求をしなければなりません(会社法787条2項)

▷関連:イグジットとは?M&AとIPOによる出口戦略の方法・成功事例

新株予約権の税務

新株予約権を税務上で取扱うにあたり、特に注意が必要なのが無償ストックオプションです。ストックオプションは「有償ストックオプション」と「無償ストックオプション」に分類され、さらに無償ストックオプションは、「税制適格ストックオプション」と「税制非適格ストックオプション」に分類されます。

税制適格ストックオプションとは、無償ストックオプションのうち、租税特別措置法の税制適格要件を満たしたストックオプションをいいます。税制適格ストックオプションは、ストックオプションの権利行使時には課税されず、権利行使により取得した株式を譲渡する場合にのみ約20%の課税がされます。つまり、課税のタイミングは1回のみです。

一方、税制非適格ストックオプションについては、権利行使して株式を取得したタイミングと、権利行使により取得した株式の譲渡時したタイミングの2回課税が行われます。権利行使時には、ストックオプションの行使価額と株式の時価との差額に対して最大約55%課税され、株式を譲渡する時に約20%課税されます。

それぞれの課税のタイミング及び税率をまとめると、下記の通りです。

| ストックオプション種類 | 課税:権利行使時 | 課税:譲渡時 |

|---|---|---|

| 税制適格ストックオプション | なし | あり |

| 税制非適格ストックオプション | あり(給与課税など) | あり |

▷関連:タグアロング条項とは?ドラッグアロングとの違い・利点と欠点

新株予約権のまとめ

新株予約権は従業員へのインセンティブとして有効ですが、メリットとリスクが同時に生じます。ストックオプションを活用することで従業員のモチベーション向上が期待できます。事業承継の選択肢として、第三者への譲渡のほか従業員承継も視野に入れながら、新株予約権の発行を検討することが重要です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の実績を持ち、中小企業M&Aに特化した経験豊富なM&Aアドバイザー・公認会計士・税理士が在籍しています。新株予約権の税務処理から従業員承継を含む事業承継まで、税務面や法律面のサポートもワンストップで対応可能です。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説

2026年1月12日M&Aの手順と流れ|検討・相談~成約までを売り手・買い手別に解説 2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説

2025年12月6日経営承継円滑化法とは?事業承継税制の認定要件等をわかりやすく解説 2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説

2025年11月29日従業員持株会と事業承継・M&Aによる株式譲渡|仕組み・設立も解説 2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説

2025年11月29日EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説