負債とは、将来の支払義務を総称したものです。事業承継の際には負債も後継者に引き渡されるため、負債が大きいと事業継承を阻む要因となることがあります。本記事では、負債の意味や債務超過に伴うリスクについて解説します。また、事業承継における負債の取り扱いや事前に実施できる対策についても触れています。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

負債とは

負債とは、広い意味で企業が将来支払わなければならない債務を指します。法律的・税務的な確定債務のみならず、引当金等の会計上の将来支払義務も含む概念です。

事業を展開する上で、負債は避け難いものとなっています。例えば、商品を掛け売りで仕入れた際には「買掛金」が発生し、土地の購入代金の一部が未払いであれば「未払金」という形で負債が生じます。このように、金融機関などからの借入以外にも、事業を行う上では様々な負債が発生します。

なお、会計上は、負債は「流動負債」と「固定負債」に分けられます。流動負債とは、未払金や買掛金など、支払期限が比較的短期間(支払い期限が1年以内に到来)の負債を指します。一方、固定負債は長期借入金や社債など、支払期限が1年以上の負債を指すものです。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

事業承継と負債の関係

中小企業の経営者が事業承継を検討する際、「負債がどのように扱われるのか?」、「後継者にどう影響するのか?」といった問題が気になるでしょう。

▷関連:事業「継承」と「承継」は違う?事業「譲渡」との違い・使い分け

以下では、中小企業の事業承継において負債がどのように問題となるかを解説します。

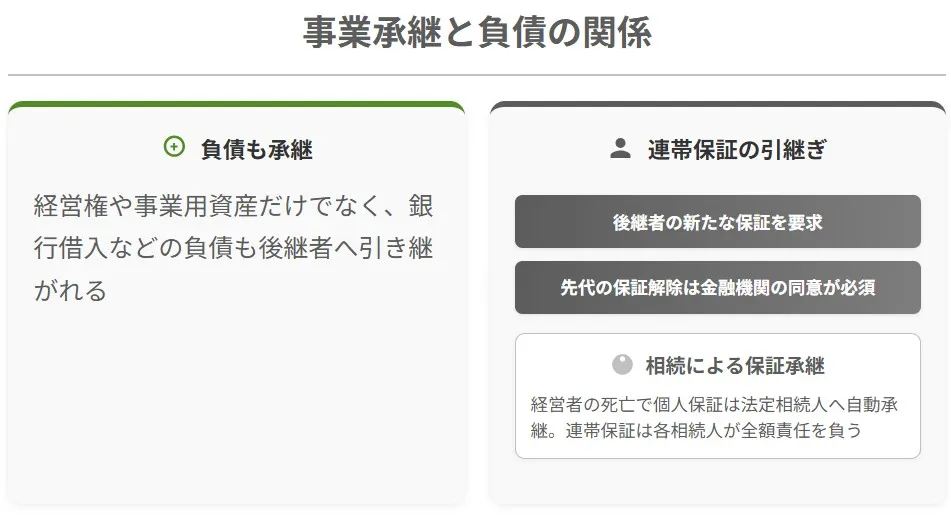

負債も承継される

事業承継を行う際には、経営権や自社株式、事業用資産などの他に、銀行借入を含む負債もすべて後継者に引き継がれることになります。

例えば、金融機関からの借入金がある場合、後継者は事業承継後も契約通りに返済を続ける必要があります。収益が安定していれば問題ありませんが、返済資金が不足している場合は、後継者は大変に苦労します。このようなリスクを回避するためには、事業承継前に経営改善を行い、負債をできるだけ減らしておきたいものです。

▷関連:株式譲渡による事業承継|相続・贈与・売買の方法、税金の特例も解説

連帯保証も承継されることがある

多くの中小企業では、経営者個人が会社債務の連帯保証人になっていることも注意が必要です。特に金融機関からの融資時に経営者自身が連帯保証人になることが多く、事業承継時にはこの連帯保証問題が大きな課題となります。

事業承継では、後継者が金融機関から連帯保証の引継ぎを求められることがありますが、保証契約は経営者個人と金融機関の間の契約であるため、後継者が法律上当然に連帯保証を引き継ぐわけではありません。逆に、事業承継時に先代経営者の連帯保証が自動的に解除されるわけではなく、解除には金融機関の同意が必要になります。一般的には、先代経営者の連帯保証を解除する代わりに、後継者の連帯保証が求められる、もしくは当面の間は両者の個人保証が求められる、という運用になります。つまり、いずれにしても後継者は連帯保証の呪縛から逃れれられないことが多い、という現実があります。

相続によっても承継される

先代経営者が会社の借入金などで負っている個人保証は、先代経営者が死亡した場合、法定相続人に自動的に承継されます。個人保証は債務の一種として扱われるため、相続財産とともに相続人が引き継ぐことになります。これは相続人が後継者として事業を承継する場合でも、事業とは無縁の親族でも同様です。複数の相続人がいる場合、個人保証債務は相続分に応じて分割されるのが原則です。しかし、金融機関との保証契約では連帯保証となっていることが多く、この場合は各相続人が保証債務の全額について責任を負うことになります。

▷関連:事業承継と相続、M&Aの関係とは?生前の税金対策も解説

事業承継対策として負債を削減する

事業承継後の経営安定化には、事業承継前の負債対策が非常に重要です。この記事では、事業承継における負債対策について、具体的な方法やポイントを詳しく解説します。

資金繰りの改善に取り組む

負債問題を解決するためには、会社の資金繰りを改善し、負債の軽減を図ることが重要です。具体的な方法としては、以下のようなものが考えられます。

- 販路拡大や商品単価アップに取り組み、売上高を増加させる

- 自社の商品ラインナップを見直し、利益率の高い商品に経営資源を集中させる

- 固定費や原価の削減を図る

- システム導入による人件費削減などの経費削減を進める

これらの方法によって会社の財務体質を改善し、収益を向上させることができれば、事業承継後の経営の安定性が向上します。

遊休資産の売却を行う

企業内に遊休資産が存在する場合、それらの売却も一つの選択肢となります。遊休資産とは、事業用資産として取得されたが、事業の変更や新たな機械の導入により使用や稼働が停止した資産を指します。具体的には、使われていない土地や建物、機械やソフトウェアなどが該当します。

遊休資産の売却益を負債返済に充てることで、負債が減少します。

経営者保証の解除を交渉する

前述した個人保証の問題を解決するため、国では「経営者保証に関するガイドライン」に基づく支援策が実施されています。これを利用して、取引金融機関に相談することで連帯保証の解除が可能となる場合もあります。事業承継を検討する際は、金融機関との間で経営者保証に関するガイドラインに基づく保証契約の見直しや、後継者への保証債務の集約などの対策を事前に講じることが重要です。

DESやDDSの手法を活用する

DES(デット・エクイティ・スワップ)とDDS(デット・デット・スワップ)は、負債を圧縮するための手法です。

- DESは、債務を株式に転換することで負債を資本に変える方法です。DESを利用することで、負債が減少し、純資産(資本)が増加することから、自己資本比率が向上するメリットがあります。

- DDSは、負債を劣後ローンに借り換える手法です。一定の要件を満たす劣後ローンは金融機関から資本として扱われることがあるため、金融機関による評価が向上する可能性があります。劣後ローンとは、他の債権に比べて優先順位が低いローンを指します。

M&Aによる会社売却で負債を遮断する

中小企業のオーナー経営者が長年苦しめられてきた経営者保証や会社債務から完全に解放される最も確実な方法として、M&Aによる会社売却があります。

根本的な負債遮断のメカニズム

株式譲渡によるM&Aでは、会社の所有権が完全に譲受企業に移転します。これにより、会社の借入金は実質的に譲受企業が引き継ぐことになり、オーナー経営者の個人保証についても、譲受企業が金融機関と交渉して解除することが一般的です。このプロセスにより、先代経営者が負っていた個人保証や会社債務の責任が、根本的にオーナー家から遮断されることになります。

相続問題からの完全回避

通常の事業承継では、先代経営者の個人保証は相続人に承継されるため、後継者だけでなく事業に関わらない親族まで巻き込む可能性があります。しかし、M&Aによる会社売却では、売却時点で経営者保証を解除することで、相続時にオーナー家族に負債が承継される問題を根本的に回避できます。

実際の解除プロセス

M&Aでは、株式譲渡契約書において譲受企業が経営者保証の解除手続を行う責任を負うことが明記されます。金融機関も「経営者保証に関するガイドライン」に基づき、保証契約の見直しに応じることが殆どです。ただし、経営者保証は自動的に解除されるわけではないため、契約書での明確な取り決めと、譲受企業による確実な履行が重要です。信頼できるM&A仲介会社に委託していくことが大事になります。

M&Aによる会社売却は、単なる事業承継の手段ではなく、オーナー家を長年縛ってきた負債から完全に解放する究極の手段といえるでしょう。

▷関連:事業承継とM&Aの違い|比較表・準備と流れ・メリットとデメット

債務超過でも事業承継できる?

債務超過とはどんな状態か、どうしても債務帳になるのか、その場合に事業承継は可能か、について解説します。

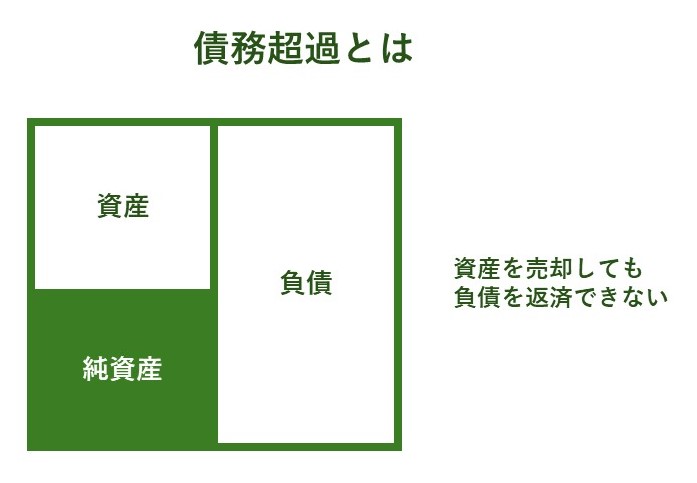

負債が増え過ぎると債務超過になる

債務超過とは、企業が負担する債務の金額が、その企業が保有する資産の金額を上回る状態を指します。貸借対照表で負債と資本を合計した金額が資産の金額となりますが、債務超過の場合、負債の金額が資産よりも大きく、資本の金額がマイナスになります。言い換えると「会社のすべての資産を負債の返済に充てても、負債を返済しきれない状態」です。

債務超過に陥ると信用が悪化し、金融機関からの新規融資が困難になり、借入金の早期返済を求められるケースもあります。この状態が長く続くと、キャッシュフローが悪化し、会社の継続が困難となってしまう可能性もあります。ただし、債務超過でも事業承継は可能であり、債務免除や第二会社方式など、複数の解決策があります。また、債務超過会社のM&Aも一部事業を切り出しことで可能である場合があります。

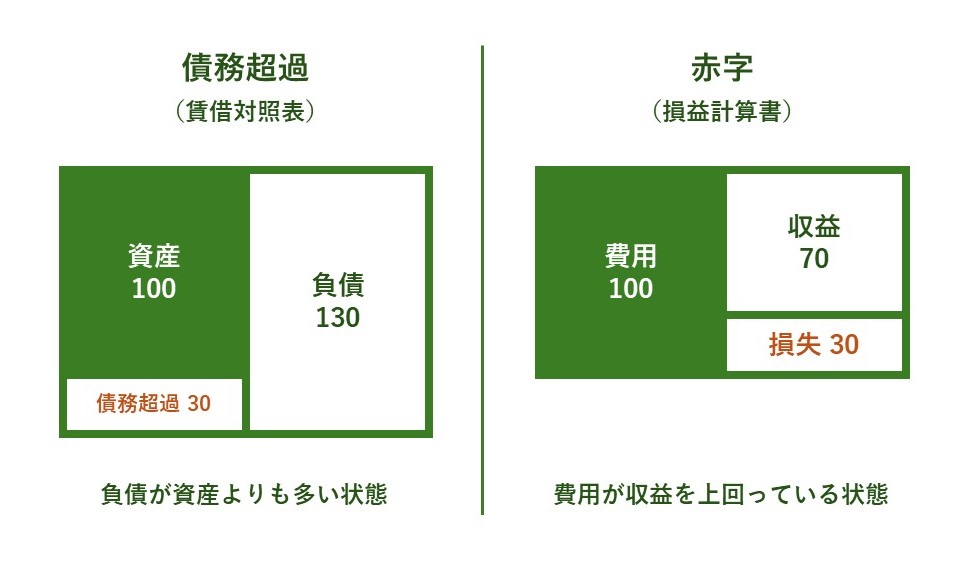

赤字が続くと債務超過になる

「債務超過」と「赤字」は、よく似たイメージをもたれることがありますが、両者は異なる意味を持っていますので、区別することが重要です。

赤字は、損益計算書において当期の純損益がマイナスになっている状態を指します。一方、債務超過は前述の通り、貸借対照表で負債が資産を上回る状態を指します。当期の収益が赤字であっても、負債を上回る資産を保有している企業であれば債務超過とは見なされません。逆に、債務超過の状態であっても、当期の営業成績が良好であれば黒字となる可能性もあります。

要するに、赤字は1つの事業年度における収益のマイナスを示しているのに対し、債務超過は一時点における企業全体の資本がマイナスになる状態を指します。企業が得た利益は利益剰余金として純資産に加算されますが、一方で赤字になると利益剰余金が減少し、純資産も減少します。つまり、赤字の状態が続くことで純資産がマイナスとなり、株主資本を調達しない限り、債務超過となります。しかし、債務超過の状態でも、債務整理や債務免除を活用すれば事業承継を実現できます。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

過剰債務を抱えるときの事業承継のポイント

過剰債務を抱えた会社の事業承継は、後継者にとって経営上のリスクが伴います。事業承継に向けて慎重な検討と対策が求められます。

分社化による対策

過剰債務を持つ会社の事業承継においては、分社化も選択肢の1つとして有効です。これは、収益性の高い部分だけを切り離し、新たな会社を設立することで、過剰な債務を引き継がずに事業承継を行える手法です。この方法により、後継者は収益の良い部門を中心に経営を行うことができ、事業承継後の負担も軽減されます。

分社化を実現するためには、事業譲渡や会社分割(新設分割・吸収分割)といった方法があります。ただし、残った負債は元の会社に返済義務が残るため、経営者による弁済、あるいは破産手続などで返済義務を解消します。しかし、その際債権者は分社化の無効を訴えることができます。

近年問題視されている事項の一つであるため、分社化を検討する際は必ず専門家に相談することをお勧めします。

事業再生による対策

事業再生とは、債務超過などの困難な状況に陥った会社が、事業を大幅に改革し、廃業・清算せずに、収益力のある事業へと再建するプロセスを指します。過剰な負債を抱えているものの収益力がある中小企業は少なくなく、国はこのような企業の事業再生支援や円滑な事業承継を促進する目的で、「事業承継・M&A補助金」を実施しています。

▷関連:M&A補助金は10/31から申請開始|2025年の13次公募

事業廃業を選択肢とする場合

経営改善が見込めないほどの過剰債務が存在する場合、事業承継ではなく事業廃業も検討が必要です。事業廃業の手続は、株式会社と個人事業主の場合で異なる点に注意が必要です。

株式会社の場合、廃業に際しては「解散」および「清算」が必要となります。株主総会で特別決議を経て解散を決定し、解散登記を行った後、清算手続や債権者保護手続などを行います。個人事業主の場合は、「個人事業主の開業・廃業等届出書」を税務署に提出し、関連する行政機関で手続を行うだけで廃業が完了します。

▷関連:廃業とM&Aの選択|価格・税金・影響・メリットとデメリットを比較

資産と負債の把握と早期対応が重要

事業承継においては、会社や個人事業の財務状況の把握が重要です。特に、過剰債務を持つ会社を承継する場合には、資産と負債の状況を正確に理解しておく必要があります。

中小企業では、経営者の個人資産と会社資産が混在しているケースが多く見られます。このため、会社の負債を正確に把握するためには、個人資産と会社資産を明確に区別して管理することが重要です。

負債の圧縮や遊休資産の売却、DESやDDSの実施には時間と労力がかかります。会社の財務状況を正確に把握した上で、早期に事業承継に取り組むことが望ましいです。

負債と事業承継のまとめ

事業承継では負債と経営者保証も後継者に引き継がれ、後継者候補の約60%が個人保証を理由に承継を拒否しています。対策として、資金繰り改善や遊休資産売却、DES・DDSの活用、M&Aによる会社売却があります。特にM&Aは経営者保証を完全に解除できる最も確実な方法です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。経営者保証の解除を含む負債対策もサポート可能です。M&Aをご検討の際は、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月23日企業文化のPMI手順とは?M&A後に組織風土を統合し成功へ導く

2026年2月23日企業文化のPMI手順とは?M&A後に組織風土を統合し成功へ導く 2026年2月23日MAC条項とは?M&A契約解除の具体例と交渉ポイントを解説

2026年2月23日MAC条項とは?M&A契約解除の具体例と交渉ポイントを解説 2026年2月23日M&A表明保証違反で補償請求される?損害賠償の範囲・防衛策・事例

2026年2月23日M&A表明保証違反で補償請求される?損害賠償の範囲・防衛策・事例 2026年2月22日クロージング条件とは?M&A最終契約の前提条件(CP)の具体例

2026年2月22日クロージング条件とは?M&A最終契約の前提条件(CP)の具体例