株式移転とはM&Aで活用されることもある組織再編の手法の一種で、既存の会社が新規に会社を設立し、この新設された会社へ自社の株式を移転するスキームを言います。本記事では、株式移転に関わる仕訳や会計処理に焦点を当て、税務や資本剰余金を含めた様々なポイントについて解説していきます。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

株式移転とは

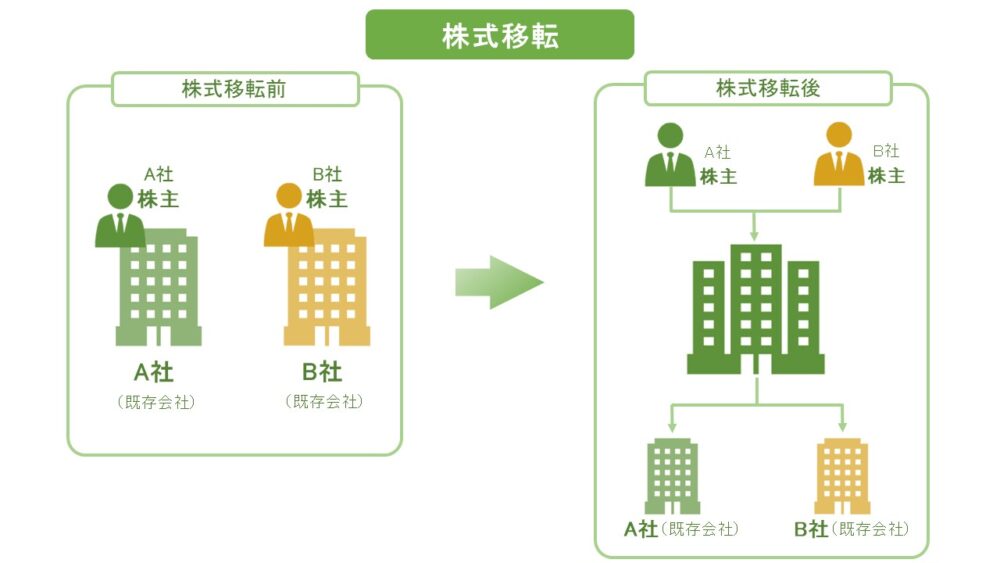

株式移転とは、既存の会社(1つあるいは複数の会社)が、新たに設立される会社に自らの発行済株式を全て取得させる会社法上の組織再編の手続きです。これにより、新設された会社が親会社となり、既存の会社が子会社となります。この株式移転において、既存会社の持ち株を取得するために設立された親会社を「株式移転完全親会社」、全株式を取得させた既存の会社を「株式移転完全子会社」と呼びます。

株式移転では、株式を移転させる既存の子会社の数によって呼び名が異なります。複数の会社が1つの新設会社に株式を移転するケースを「共同株式移転」、1つの会社のみが新設会社へ株式を移転するケースを「単独株式移転」といいます。

株式移転は、利用されるとすればグループ内再編が主で、第三者との資本業務提携(M&A)の手法として用いられることは殆どありません。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

株式交換との違い

株式移転と類似した手法で株式交換があります。株式交換では新たに会社を設立せず、一方の会社が発行済株式の全部を他方の会社に取得させる形となります。その結果的、完全親会社と完全子会社の関係ができ上がります。株式移転では親会社を新設しますが、株式交換では既存の会社を親会社とする点が、大きな違いです。

▷関連:株式交換による会社売却を図解|手続・個人株主の税金はどうなる?

株式譲渡との違い

株式移転は、新たに持株会社を設立し、既存会社の株式をすべて新設会社に取得させることで、既存会社を完全子会社とする組織再編手法です。ホールディングス化を目的に実施され、株主は新設会社の株式を対価として受け取ります。一方、株式譲渡は、既存株主が保有する株式を第三者に売却するM&A手法です。会社の法人格は維持され、対価として現金が支払われることが一般的で、中小企業のM&Aで広く用いられています。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

株式移転の利用事例

株式移転が用いられるケースとして、下記のような事例が挙げられます。実務上は、第三者とのM&Aで利用されるケースは殆どなく、グループ内での組織再編で利用されることが多いです。

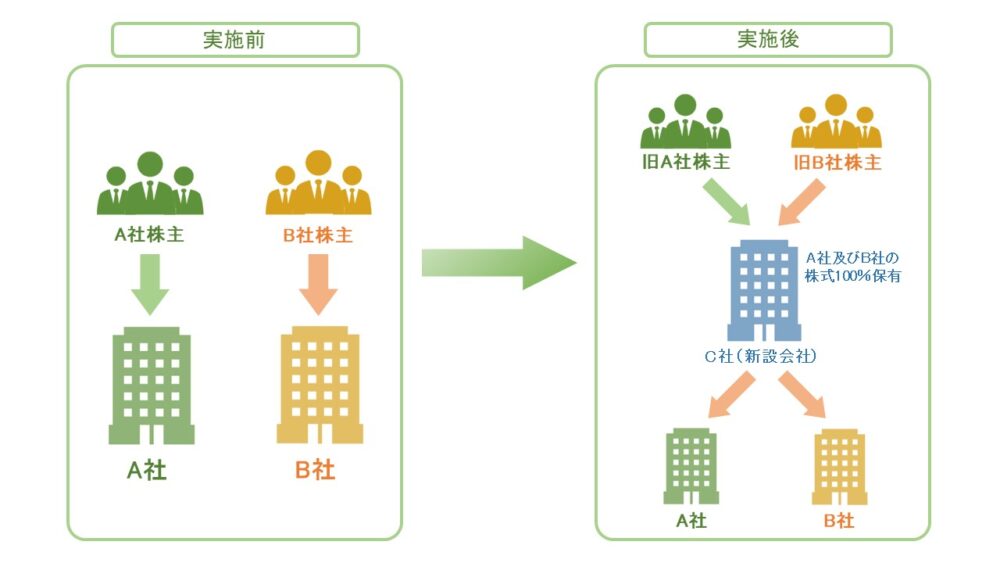

経営統合のケース

経営統合におけるケースでは、経営者が引退する際などに実施されることがあります。例えば、後継者候補が複数名いるものの、一人に全ての事業、あるいは各事業を承継するには負担が大きいという場合に、一旦それぞれの後継者に会社を持たせたうえで、複数の会社が子会社となる共同株式移転を行うことで、共同経営のスキームを取ることができます。

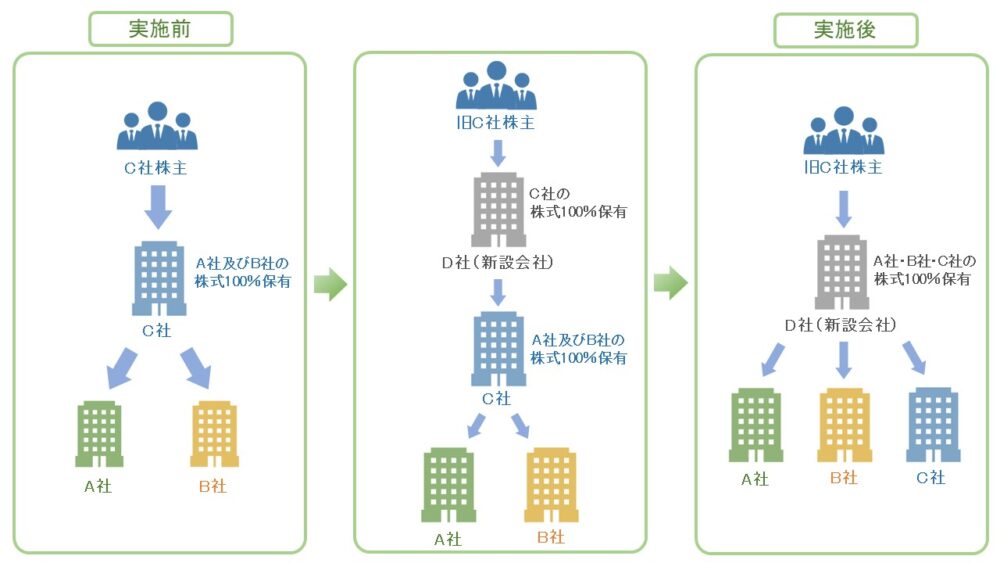

持株会社(ホールディングス)移行のケース

複数の子会社を持つ会社が、自社を含めて子会社化するために株式移転を行うことがあります。例えば、子会社を保有するC会社が新設するD社に株式移転によって発行済株式を取得させます。そのうえで、C社の子会社(A社、B社)の全株式をC社からD社に移転することで、結果としてC社とC社の元子会社であるA社、B社がD社の子会社とり、新設会社D社の傘下にA社、B社、C社を持つホールディングスが形成されます。

▷関連:株式交換による買収|手法・手続・M&A事例・メリットとデメリット

株式移転の会計処理

ここからは株式移転の会計処理の基本を解説します。

取得企業・被取得企業の判定

株式移転を伴う会計処理や仕訳を検討する上で重要なのが、「取得企業」と「被取得企業」の判断です。M&Aにおける組織再編では、取得企業と被取得企業の判別が必要です。その際、株式移転の場合は新設される親会社は取得企業とはならず、完全子会社となる既存会社のなかから、取得企業と被取得企業それぞれを判定します。

一般的な会計処理においては、対価を現金で支払った企業が「取得企業」とみなされます。しかし、対価が株式で支払われる株式移転では上記のような判定ができず、取得企業となるべき企業を多角的に判断する必要があります。それらのポイントは以下の6つになります。

- 持株比率の大きい方

- 最も大きい議決権比率を持った株主の方

- 取締役会の過半数の人事権がどちらにあるか

- 取締役会の構成比率の多い方

- 対価の支払いにてプレミアムを支払った側

- 売上高・純資産・純利益の大きい方

以上のポイントを考慮して、既存会社のなかから「取得企業」と「被取得企業」を判断し、株式移転に関する会計処理や仕訳を行う必要があります。専門的な知識が必要となる場合もあるため、適切な判断ができるよう専門家と協力することをお勧めします。

株式移転の仕訳

株式移転を実行する際の会計処理について、その会社が新設会社(株式移転完全親会社)、取得企業、被取得企業かにより、会計処理の手法や仕訳の方法が異なります。ここでは、それぞれのケースでの処理方法や注意点について解説します。

新設会社(親会社)の会計処理

新設会社では、新株式の発行により資本金と資本剰余金が増加します。資本金とは、企業が事業を行うために必要な経営者からの資金や投資家からの資金を含む元手金のことです。資本剰余金とは、会社設立後に新株を発行するなどの資本取引で生じた余剰金を指します。

新設する親会社が子会社の株式を取得することになりますが、この子会社株式を取得する際の取得原価は、その子会社が取得企業なのか、あるいは被取得企業なのかで異なります。「取得企業」と判定された子会社の株式は、所得日前日の適正な簿価により評価します。一方で「被取得企業」と判定された子会社の株式は、被取得企業の株主が新設会社に対して保有する議決権の割合を計算し、その議決権保有率を維持するために必要な取得企業の株式を取得企業から交付されたものとして扱います。

新設会社(親会社)の仕訳

具体的には、取得企業の直前株価×新設会社から割当てられる株式数となります。例えば、A社(純資産額20億円・株価400円)が取得企業、B社(純資産額10億円・株価600円)が被取得企業、C社が新設親会社と仮定します。また、各子会社に交付されたC社株式数は、A社株主に対して2千万株・B社株主に対して1千万株です。取得企業であるA社の取得原価はその純資産額であり、20億円となります。一方で被取得企業であるB社の取得原価は、取得企業の直前株価×割り当てられる金額です。ついては、A社の株400円×B社に割り当てられる1千万株=40億円と計算できます。

上記条件で、仮に増加資本のうち50億円を資本金、その他を資本準備金とした際の親会社の仕訳例は以下のとおりです。

| 【借方】 | 【貸方】 | ||

| 子会社株式(A社) | 20億円 | 資本金 | 50億円 |

| 子会社株式(B社) | 40億円 | 資本準備金 | 10億円 |

取得企業・被取得企業の会計処理

株式移転は、取得企業・被取得企業の株主と新設会社間の取引ですので、取得企業と被取得企業は取引に直接関係しないため、取引当事者とはみなされません。そのため、取得企業には仕訳が発生しません。

取得企業・被取得企業の株主の会計処理

取得企業と被取得企業の株主については、株式移転後に株主の保有率が変化する場合、投資精算が必要と判断されることがあります。

投資の精算が必要とされた場合は、「交換損益を認識」することになりますが、精算の必要がない場合は仕訳が不要とされます。ケースによって仕訳の有無が異なるため、注意して処理する必要があります。

株式移転時の共通支配下の取引の会計処理

親会社傘下の子会社Aと子会社B間で行われる取引は、「共通支配下の取引」と呼ばれます。親会社だった会社と子会社だった会社の間で株式移転が行われる場合、新設会社における仕訳が以下の方法で行われます。

- 旧親会社から取得した株式については、株主資本の適正な簿価によって評価します。

- 旧子会社から取得した株式の場合、100%子会社であれば旧親会社と同様の方法で、株主資本の適正な簿価を使用して評価します。100%子会社でない場合は、旧親会社が保有していた株式に関しては株主資本の適正な簿価に旧親会社の株式持分比率を掛けることで計上し、他の株主が保有している株式については、被取得企業株式と同様の方法で会計処理を行います。

以上が、株式移転における仕訳や会計処理の方法です。株式移転を行う際は、取得企業や被取得企業、新設会社それぞれの立場で異なる会計処理が求められることを理解し、注意深く進めていくことが大切です。

株式移転の税務

株式移転を行う際には、税務処理も重要なポイントとなります。

株式移転で株主の税金はどうなる?

株式移転においても組織再編税制が適用されます。適格要件を満たす場合、完全子会社の資産は帳簿価額で引き継がれ、株主が親会社株式のみを受け取れば、譲渡損益は繰延べられ課税されません。一方、非適格の場合、完全子会社の資産は時価評価され、評価益に対して法人税が課税されます。

株主については、親会社株式のみを受け取れば課税は生じませんが、金銭などを対価として受け取る場合は、譲渡損益に対して所得税が課税されます。適格要件を満たすかどうかが企業と株主双方の税負担に大きく影響します。

▷関連:株式譲渡の税金|非上場株式の事業承継・M&Aでの計算方法と節税

株式移転の適格要件

株式移転の適格要件とは、株式移転の際に課税が繰り延べられる条件のことです。その要件は、株式移転を行う会社同士の関係によって変わります。会社同士の関係とは、以下の3種類です

| 会社間の関係 | 要件内容 |

|---|---|

| 完全支配関係 | ・親会社の株式のみを交付 ・完全支配関係が継続 |

| 支配関係 | ・親会社の株式のみを交付 ・支配関係が継続 ・株式移転前の従業員の80%以上が継続 ・株式移転前の事業を継続 |

| 共同事業 | ・親会社の株式のみを交付 ・支配関係が継続 ・完全子会社の20%以上保有する株主がそのまま所有 ・株式移転前の従業員の80%以上が継続 ・株式移転前の事業を継続 ・主な事業において関連性がある 7.完全子会社同士の売上または従業員数に5倍以上の差がない、もしくは株式移転前の特定役員が1人以上残ること |

株式移転は基本的に株式のみを対価として行われるため、ほとんどのケースで金銭等不交付要件に該当します。

株式移転の仕訳のまとめ

株式移転は既存会社の全株式を新設会社に取得させ持株会社を設立する組織再編手法です。取得企業と被取得企業の判定が必要で新設親会社、完全子会社、株主それぞれで会計処理が異なり税制適格要件を満たすかで税務処理も変わります。仕訳や会計処理は複雑で頻繁に発生しないため専門家のサポート活用が重要です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。みつき税理士法人と連携し税務面や法律面のサポートもワンストップで対応可能ですのでM&Aをご検討の際はみつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月23日企業文化のPMI手順とは?M&A後に組織風土を統合し成功へ導く

2026年2月23日企業文化のPMI手順とは?M&A後に組織風土を統合し成功へ導く 2026年2月23日MAC条項とは?M&A契約解除の具体例と交渉ポイントを解説

2026年2月23日MAC条項とは?M&A契約解除の具体例と交渉ポイントを解説 2026年2月23日M&A表明保証違反で補償請求される?損害賠償の範囲・防衛策・事例

2026年2月23日M&A表明保証違反で補償請求される?損害賠償の範囲・防衛策・事例 2026年2月22日クロージング条件とは?M&A最終契約の前提条件(CP)の具体例

2026年2月22日クロージング条件とは?M&A最終契約の前提条件(CP)の具体例