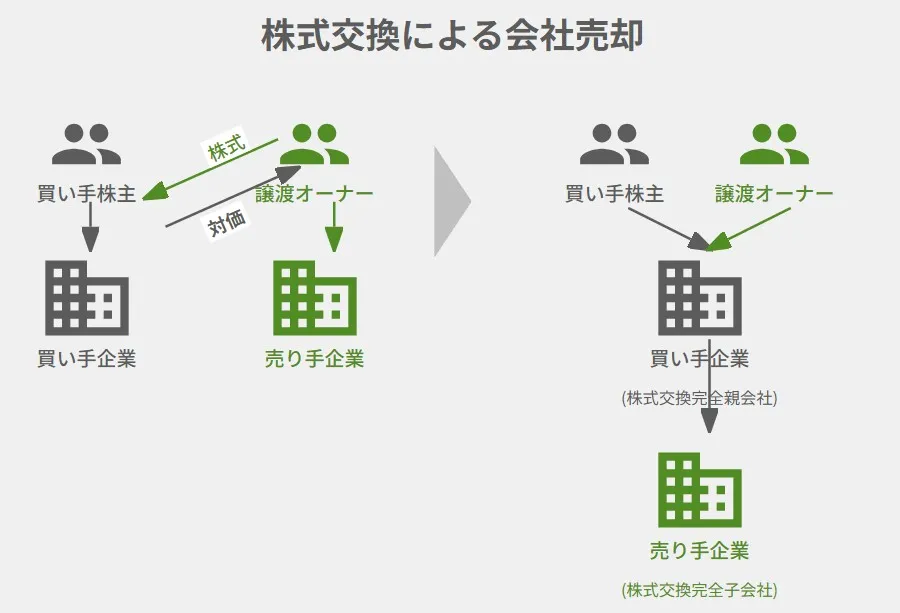

株式交換とは、売り手側である譲渡企業の全ての株式を、買い手側である譲受企業の株式と交換することにより、100%の親子関係を生じさせるM&A手法です。本記事では、事業の継続を希望する経営者に向けて、株式交換による企業譲渡について解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

株式交換とは

株式交換とは、完全子会社となる譲渡企業の発行済株式のすべてを完全親会社となる譲受企業に譲渡し、その譲渡対価として譲渡企業の株主が譲受企業の株式を取得するM&A手法です。株式交換の場合、譲渡側にとってのM&Aの対価は、譲受側の株式となります。

株式交換も資本業務提携(M&A)の一形態ですが、相手方に自社株を100%譲渡するという意味で、最高レベルの資本提携になります。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

株式交換は上場企業への譲渡で利用

株式交換によるM&Aは、譲受側が上場企業である場合に実施されるケースが多いです。上場企業の株式は現金化しやすく、譲渡側は比較的容易に受け取った株式を資金に変えられるからです。

他のM&A手法との違い

株式交換に似た手法として、株式交付と株式移転があります。ここでは、それぞれの違いについて解説します。株式譲渡と三角株式交換についても触れておきます。

株式交付

株式交換では、買い手が自社の株式をすべて取得するため、(親会社となる)買い手と(子会社となる)自社に100%の完全支配関係が生じます。株式交付では、買い手が自社の株式のすべてを取得するか、一部のみ(ただし、50%超)を取得するかを選択できます。そのため、買い手が自社株式(議決権)の過半数(普通決議要件)や3分の2超(特別決議要件)の取得を目的とする場合には、株式交換は用いられません。

▷関連:株式交付によるM&Aとは?利点と欠点・手続の流れ・税務上の注意点

株式移転

株式移転とは、新しい会社を設立し、自社の株式を取得させる方法です。主に、ホールディングスを設立する場合に、株式移転が利用されます。それに対して、株式交換は完全親子会社を作り、グループを再編したり連携を強めたりする目的で実施されます。

▷関連:株式移転とは?会計処理・仕訳や税務の概要を分かり易く解説

三角株式交換

株式交換の一種として三角株式交換という手法もあります。三角株式交換とは、親会社をもつ子会社が、自社を子会社にすることです。M&Aの対価として、買い手の親会社の株式を自社株主が受け取ります。

株式譲渡

株式譲渡は、株主が株式を売却し、買い手が経営権を獲得する目的で実施されます。株式譲渡は、譲渡株主と譲受企業の合意がなければ成立しません。一方、株式交換は株主総会の特別決議により実行でき、株主個別の合意は不要です。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

株式交換によるM&Aのメリット・デメリット

株式交換を実施する場合、さまざまなメリットとデメリットがあります。

株式交換による会社売却のメリット

具体的にどのようなメリットがあるかを解説します。

株主全員の同意を必要としない

株式交換は、議決権の3分の2以上の賛同により実施できます。少数株主の同意を得る必要はありません。株主全員から同意を得られなくても実施できるため、譲渡側と譲受側の両方にとってメリットがあります。

譲受側の経営に参画できる

譲渡側はM&Aの対価として親会社の株式を受け取るため、株式の保有を通じて親会社の経営にも参画できます。これは、株式交換における譲渡側にとっての大きなメリットです。

別法人として独立性を維持できる

株式交換では譲渡側が譲受側の完全子会社となります。親会社とは別の会社として存在でき、企業の独自性を維持することが可能です。従業員が離職するリスクを抑えられるため、譲渡側にとって安心感があります。

譲受企業ともに企業価値を高める

株式交換によるM&Aの対価は現金ではなく株式であるため、譲受側は資金を用意する必要がありません。現金を用意できない場合でも、株式交換によるM&Aは実施できます。これは、譲受側が株式交換を選択する最大のメリットです。

譲渡側としては、すぐに現金が必要ではなく、譲受企業とともに企業価値を上げいって、譲受企業の株価が十分に高まったところで保有する譲受企業株式を譲渡したい、といったプランニングがあり得ます。

株式交換による会社売却のデメリット

株式交換によるM&Aには、少なからずデメリットもあります。

株主総会での特別決議が必要になる

株式交換を行うには、株主総会での特別決議が必要です。株主総会を実施するには準備のための費用や時間がかかるため、譲渡側と譲受側の両方にとってデメリットとなります。

複雑な手続きが必要になる

他のM&Aの手法と比較すると、株式交換には手間がかかります。会社法に則り、複雑な手続きを適切に行う必要があります。M&Aの成立に手間がかかるため、譲渡側と譲受側の両者にとって負担が大きいです。

株価が下落するリスクを負うことになる

譲渡側は株式交換の対価として譲受側の株式を取得します。株式は現金化が可能ですが、常に株価変動のリスクがあります。場合によっては、取得した株式が下落する恐れもあるため、譲渡側は大きな損害のリスクを事前に考慮しておく必要があるでしょう。

譲受側の株主構成が変化する

株式交換によるM&Aを実施すれば譲受側の株主構成が変わり、経営にも影響が出るかもしれません。それまでの経営を維持できなくなる恐れもあるため、譲受側にとってのデメリットとなる可能性があります。

▷関連:株式交換比率とは?計算方法・注意点・事例をわかりやすく解説

株式交換の手続の流れ

株式交換を実施する際の手続の流れを下表にまとめました。契約締結から事後開示書類の作成まで、段階的に実施すべき事項を時系列で整理しています。

| 手続ステップ | 詳細内容と留意点 |

|---|---|

| 1 株式交換契約の締結 | 譲渡側と譲受側の話し合いにより両者が株式交換に合意したら、株式交換契約を締結します。株式交換契約書には株式交換についての宣言や目的などを記載します。一般的な項目について、事前に確認しておく必要があります。 |

| 2 事前開示書類の作成 | 株式交換を実施する場合、会社法で定められた日から事前開示書類を備置する必要があります。本店に備え置く必要があるとされているため、必要なタイミングまでに書類を用意しておくことが不可欠です。 |

| 3 株主総会での承認 | 株式交換を実施するには株主総会での承認が必要です。議決権の過半数をもつ株主が出席し、3分の2以上の議決権による承認を得なければなりません。特別決議による承認が求められます。 |

| 4 株式交換の効力発生・変更登記 | 親会社となる譲受側は、株式交換契約書の効力発生日に子会社となる譲渡側の株式の100%を取得します。また、効力発生日から2週間以内に変更登記が必要です。忘れずに手続を実施する必要があります。 |

| 5 事後開示書類の作成 | 株式交換の効力発生日を過ぎたら、譲受側と譲渡側はそれぞれ事後開示書類を作成する必要があります。事後開示書類は、本店に6か月間備え置かなければなりません。 |

株主総会が不要となる株式交換

株式交換により会社を譲渡する場合、簡易株式交換や略式株式交換という手続を利用できることがあります。

簡易株式交換

買い手側で、株式交換の対価総額が買い手の純資産の5分の1以内なら、買い手の株主総会を省略できる制度です。売り手(自社)側は株主総会(特別決議)が必要で、反対株主の株式買取請求や情報開示などの権利保護手続は通常どおり求められます。買い手の決議省略により全体日程は短縮しやすく、クロージングまでの見通しが立てやすくなります。

略式株式交換

買い手がすでに自社の議決権の90%以上を保有している場合、自社側の株主総会を省略できる制度です。手続が大幅に簡素化され、迅速な完全子会社化が可能になります。一方で、少数株主には株式買取請求や価格決定申立ての手段が残るため、通知・開示・異議申立期限の管理が重要です。

株式交換による会社売却(M&A)の注意点

株式交換には注意点もあります。ここでは、気をつけるべきポイントを具体的に解説します。

企業価値算定は慎重に行う

株式交換においては、譲渡側と譲受側の企業価値算定をそれぞれ行う必要があります。上場企業は株式価格が公表されているものの、未上場企業や株式非公開企業については客観的な価格が分かりません。収益性や将来性なども含め、企業価値算定を慎重に行いましょう。

簿外債務や不要な資産などのリスクを事前に把握する

株式交換では、自社の簿外債務や不要な資産も買い手に承継されます。買い手によるデューデリジェンス(買収監査・企業調査)で問題が発覚すると、譲渡価格の減額や取引中止のリスクがあるため、事前に自社の状況を正確に把握しておきましょう。

従業員の流出を防ぐ

M&Aを実施すると、譲渡側の従業員が不安を感じて退職を検討する可能性があります。優秀な従業員が退職すると会社の価値が下がります。従業員の流出を防ぐには、あらかじめ協議を重ねて理解を得ることが大切です。

株式交換の税金

株式交換においては、税務の知識も必要です。ここでは、会社を売却する譲渡オーナー(個人株主)にかかる税金について、適格株式交換と非適格株式交換に分けて解説します。

適格株式交換|譲渡オーナーへの課税は繰り延べられる

適格株式交換とは、一定の要件を満たしている場合、自社が所有する資産について時価評価を行わずに実施できる株式交換のことです。適格株式交換では、対価として完全親会社の株式のみを受け取るため、その時点では譲渡損益が繰延べられ、課税されません。将来、受け取った親会社株式を売却する時点まで課税が繰延べられるため、株式交換時点での課税を避けることができます。

非適格株式交換|譲渡オーナーに課税が生じる

非適格株式交換とは、適格株式交換の要件を満たしていない株式交換です。一定の要件を満たしていない場合、自社が所有する資産について時価評価を行う必要があります。税制上の優遇を受けられないため、自社は時価評価による評価益に対して課税され、自社の株主も株式譲渡益に対して課税されます。適格要件を満たすスキームを検討することで、税務上有利な取引を実現できます。

▷関連:株式譲渡の税金|非上場株式の事業承継・M&Aでの計算方法と節税

みつきコンサルティングがM&A仲介した株式交換の事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、株式交換により会社売却した事例をご紹介します。

株式交換で上場企業にグループ参画し伝統と革新の融合へ

譲渡企業:寺社物品品製造(売上約150億円)

譲受企業:商業印刷(売上約800億円)

スキーム:株式交換

先代の父から承継した20年の神社寺院の授与品製造会社が、職人の高齢化と後継者不足を背景に、コロナ禍での株価調整を経て株式交換で上場工芸品グループに参画し伝統技術と革新融合を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

その他の株式交換によるM&A事例

株式交換を行った企業のM&A成約事例を紹介します(当社は非関与)。

三菱地所とロイヤルパークホテル

三菱地所は、非上場であったロイヤルパークホテルを、株式交換により完全子会社化しています。株式交換契約は2021年5月26日に締結し、株式交換の効力発生日は2021年8月1日となりました。

エア・ウォーターと日本海水

国内産業用ガスを提供するエア・ウォーターは、株式交換で日本海水を完全子会社化しました。2021年2月10日に株式交換契約を締結し、2021年3月26日が株式交換の効力発生日となりました。

静岡ガスと中遠ガス

静岡ガスは、技術やノウハウの共有により効率的な事業展開を目指すために、中遠ガスを株式交換で完全子会社化しました。株式交換契約の締結日は2019年2月6日、株式交換の効力発生日は2019年5月1日です。

KeyHolderとallfuz

テレビ番組制作などを行うKeyHolder(キーホルダー)は、広告やキャスティングなどを手掛けるallfuz(オルファス)を、簡易株式交換により完全子会社化しました。2019年2月13日に株式交換契約を結び、2019年4月1日が株式交換の効力発生日となっています。

▷関連:株式交換による買収|M&A手法・メリットとデメリット・手続

よくあるご質問|株式交換による会社売却に関するFAQ

株式交換による会社売却は、M&A手法の1つですが、その複雑さゆえに多くの疑問が生じます。ここでは、中小企業のオーナー経営者の皆様が抱える「疑問に対し、専門的な視点から解説します。具体的な手続から税務、リスクに至るまで、皆様の理解を深める一助となれば幸いです。

株式交換とは、原則として対象会社の株主総会の特別決議によって、各株主の個別同意を得ることなく、対象会社の発行済株式の全てを譲受企業に取得させ、その対価を(譲渡オーナーに)交付する組織再編行為を指します。この手続の実行後には、対象会社は譲受企業の完全子会社となります。対価としては、一般的に譲受企業自身の株式が用いられるため、「株式交換」と称されます。譲受企業が自己株式を有していない場合は、新規に株式を発行して対応します。

株式交換が利用される典型的なケースは、譲受企業が潤沢なキャッシュを有していないものの、時価総額が大きい上場企業である場合です。また、譲渡オーナーが売却後も対価として取得した譲受企業の株式を保有し、インセンティブを得ながら引き続き経営に関与し、譲受企業と共に企業価値向上を目指す場合に適しています。譲受企業側からすると、既存株主のシェア希薄化と引き換えに、現金対価を伴わずに譲受できるというメリットがあります。

非上場企業を対象会社とする株式交換は、全体的に見ても非常に稀です。特に、譲受企業も非上場企業である場合には、その事例はさらに少ない傾向にあります。かつては税制面などで譲受企業にとって有利な時期もありましたが、近年では譲受企業側の株式交換におけるメリットは以前ほど大きくないことが多いと見られています。

譲受企業が上場会社で、その上場株価が長期的に安定して上昇するとの確信が持てる場合や、譲受企業との間で将来的に大きなシナジー効果が期待できる場合には、譲渡オーナーにとって有利に働く可能性があります。特に、譲受後に譲受企業の株価に譲受された対象会社の将来的な成長が織り込まれることで、譲渡オーナーにとって大きな期待が膨らむ手法と言えるでしょう。

譲渡オーナーは株式交換によって譲受企業の株式を受け取るため、これを現金化するには一定の時間を要します。この現金化までの期間中に、譲受企業の株価が下落するリスクが考えられます。例えば、当初10億円と評価されていた自身の会社の価値が、親会社の株価下落により5億円に減少してしまうといった事態も起こり得るため、こうしたリスクは十分に考慮すべきです。また、対価として交付を受けた譲受企業株式の売却制限を設けられる契約が多い点も注意が必要です。

株式交換の対価に現金などの株式以外の対価が含まれる場合、税制非適格とみなされ、対価全体に対して譲渡益課税が発生する場合があります。一方で、譲受企業の株式のみを対価として受け取るなど、税制適格要件を満たす場合には、譲渡オーナーの投資が継続していると見なされ、その株式を実際に売却するまで課税が繰り延べられることが原則です。税務に関する手続や取り扱いは複雑なため、専門家への確認が必須になります。

株式交換の評価比率を決定する際には、「固定比率方式」と「変動比率方式」という二つの主要な方式が存在します。固定比率方式では、株式交換の交渉時などに定められた比率が固定されるため、プレスリリース後における譲受企業の株価変動が、最終的に譲渡オーナーが受け取る対価の価値に影響を及ぼす可能性があります。例えば、プレスリリースによって譲受企業の株価が上昇すれば、譲渡オーナーは当初の想定よりも高い価値の株式を受け取ることになり得ますし、逆に株価が下落すれば、受け取る株式の価値も減少するリスクがあります。そのため、ご自身が関わる株式交換においてどちらの方式が適用されるのかを事前にしっかりと調査し、交渉の段階で十分に検討することが非常に重要です。そのため、ご自身が関わる株式交換においてどちらの方式が適用されるのかを事前にしっかりと調査し、交渉の段階で十分に検討することが非常に重要です。

以前は株式交換が対象会社を100%完全子会社化する手法として確立されていましたが、近年における制度変更により、必ずしも100%の親子関係を構築しない「株式交付」も可能になっています。しかし、株式交換は依然として対象会社を完全子会社化するための代表的な手法の一つであることに変わりはありません。

株式交換による会社売却(M&A)のまとめ

株式交換は手続きやルールが複雑であり、会社法や税法に則って適切に対応しなければなりません。そのため、株式交換による会社売却を検討する場合は、専門性の高いM&A仲介会社への相談がおすすめです。リスク回避をしながら必要な手続を進める方法について支援を受けられます。

みつきコンサルティングは、最適なM&Aの方法をご提案できるM&A仲介会社です。経営コンサルティング経験者が多く、さまざまな角度からアドバイスができます。事業計画書の提出を求められた場合も、精緻な計画を策定可能です。株式交換によるM&Aを成功させるため、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介