M&Aの失敗はなぜ起こるのか?本記事では、現在の市場環境を背景に、大企業から中小企業までの具体的な失敗事例を分析します。失敗の定義や根本原因を明らかにし、成功確率を高めるための戦略的なM&A実務、そして具体的なチェックリストまで解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&A失敗事例の全体像

M&Aは企業の成長や事業承継を実現する強力な手段ですが、その裏には数多くの失敗事例が存在します。成功事例が華々しく語られる一方で、その何倍ものM&Aが期待された成果を出せずに終わっているのが現実です。

この記事では、M&Aの「失敗」とは具体的に何を指すのかを定義し、なぜ失敗が起こるのかを市場背景から紐解きます。そして、大企業や中小企業の具体的な事例を通じて、失敗を避けるための戦略と実務的なポイントを明らかにしていきます。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

なぜ今、M&Aの失敗が起こりやすいのか?

近年の市場環境の変化は、皮肉にもM&Aの失敗が生まれやすい土壌を形成しています。ここでは、その背景にある4つの大きな変化について解説します。

買い手が多い「売り手市場」という現実

現在、成長戦略のために会社を譲り受けたいと考える企業は非常に多く、市場は「売り手市場」の様相を呈しています。買い手が多いということは、競争が激化するということです。この競争の激しさが、冷静な判断を曇らせ、高値掴みや性急な意思決定といった失敗の引き金になることがあります。

入札形式の増加と投資ファンドの存在

良い譲渡案件には複数の買い手が名乗りを上げ、入札形式で譲受企業が決まるケースが増えました。ここには、事業会社だけでなく、M&Aのプロである投資ファンド(PEファンド)も強力なライバルとして参加します。彼らとの競争に勝つために、無理な投資回収計画を立ててしまうことが、後の失敗につながるのです。

事業転換を目指す異業種によるM&A

デジタルトランスフォーメーション(DX)の推進など、既存事業の構造転換は多くの企業にとって喫緊の課題です。その解決策として、IT企業など、全く異なる業種の会社をM&Aによって譲り受ける動きが活発化しています。しかし、異業種間のM&Aは、事業理解の難しさや企業文化の違いから、失敗に終わるリスクも高いといえます。

成長戦略型M&Aの増加

かつてのM&Aは後継者不在の解消手段としての「事業承継型M&A」一辺倒でしたが、それに加えて近年では大手企業の傘下に入ることで更なる成長を目指す「成長戦略型M&A」という考え方が普及しました。また、30代~50代の若い経営者が事業を譲渡する「アーリーリタイア」も珍しくありません。これにより市場の流動性は高まりましたが、選択肢の多さが逆に戦略の欠如を招くこともあるのです。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

誰の失敗か?それぞれの立場から見たM&A

M&Aの「失敗」は、売り手と買い手で、その意味合いが大きく異なります。それぞれの立場から、どのような状況が失敗とみなされるのかを具体的に見ていきましょう。

譲渡オーナーの失敗とは

譲渡企業のオーナー経営者は、譲渡価格を含めて条件に納得した上で譲渡を実行した訳ですから、譲渡したその瞬間までは、すべてのM&Aが「成功」です。そのため、会社を手放した後に「こんなはずではなかった」と感じる事態が「失敗」ということになります。M&Aにおける譲渡オーナーの代表的な失敗パターンを整理した表は以下の通りです。

| 売り手の失敗パターン | 詳細内容 | 結果・影響 |

|---|---|---|

| 噂や情報漏洩で交渉が頓挫する | ・M&Aは極秘裏に進めるのが鉄則 ・情報管理が甘く、交渉の事実が従業員や取引先に漏れてしまうと、組織に動揺が走る ・取引先が離れたり、従業員が不安になったりする | ・会社の価値が下がり、交渉が破談になる ・これは致命的な失敗 ・組織全体に大きな混乱をもたらす |

| 従業員の不安が離職を招く | ・M&A後も会社を支えてくれるはずだった従業員が、将来への不安から大量に離職してしまうケース ・特に、従業員への説明が後手に回ると、不信感が募る ・優秀な人材ほど早く見切りをつけてしまう | ・残された事業の価値が大きく損なわれる ・痛恨の事態となる ・事業運営に重大な支障をきたす |

| 決断の遅れで最高の相手を逃す | ・「もっと良い条件の相手がいるかもしれない」と決断を先延ばしにしているうちに、最適なお相手候補が他社とのM&Aを決めてしまう ・M&Aはタイミングと縁が全て | ・好機を逃した結果、希望の条件からかけ離れた相手としか交渉できなくなることも少なくない ・最適な譲受企業との機会を永久に失う |

| 引継ぎ不足で事業がストップする | ・経営者個人の能力に依存していた業務の引継ぎ計画が不十分なまま退任 ・現場が混乱する ・最悪の場合は事業が止まってしまう失敗 | ・譲り受けた企業に多大な迷惑をかける ・自分が育てた会社の価値を自ら毀損してしまう悲しい結末 ・事業の継続性に重大な影響を与える |

情報漏洩は交渉破談という致命的な失敗を招き、従業員への説明不足は優秀な人材の大量離職につながります。決断の遅れは最適な譲受企業との機会を失わせ、引継ぎ不足は事業停止という最悪の事態をもたらします。

譲受企業の失敗とは

譲受企業にとっての失敗は、投じた資金を回収できず、期待した効果が得られない、まさに投資の失敗です。譲受企業(買い手)のM&A失敗パターンを整理した表は以下の通りです。

| 買い手の失敗パターン | 詳細内容 | 結果・影響 |

|---|---|---|

| 高値で譲り受け、後の負担に苦しむ | ・競争の激化に煽られ、対象企業の価値を過大評価する ・相場よりもはるかに高い価格で譲り受けてしまう「高値掴み」 ・会計上の「のれん」が過大に計上される | ・後の減損処理によって自社の財務体質を悪化させるという重荷を背負うことになる ・買い手にとっての失敗は、究極的にはここに集約される ・投資回収が困難になり、経営を圧迫する |

| M&Aが目的化し、シナジーが生まれない | ・M&Aをすること自体が目的となってしまう ・譲受後にどのようなシナジー(相乗効果)を生み出すのかという肝心な戦略が曖昧 ・航海の目的を見失った船のような状態 | ・1+1が2にも満たない結果となる ・何のためにM&Aを行ったのか分からなくなってしまう ・期待した効果が全く得られない |

| 統合が進まず、社風の違いが壁になる | ・M&A後の統合プロセス(PMI)が計画通りに進まない ・組織が融合しない失敗 ・特に、意思決定のスピードや仕事の進め方といった企業文化(社風)の違いが大きな壁となる ・従業員間の対立を生んでしまう | ・期待したシナジーが生まれるどころか、社内の雰囲気が悪化する ・組織全体のモチベーション低下を招く ・優秀な人材の離職につながる |

| 隠れたリスク(粉飾・許認可)の発覚 | ・買収前の調査(デューデリジェンス)で見抜けなかった粉飾決算や簿外債務が、M&A後に発覚するケース ・事業に必要な許認可が整備されておらず、事業継続そのものが困難になることもある | ・譲受企業にとってまさに悪夢といえるシナリオ ・予期せぬ多額の債務負担を抱える ・事業運営に重大な支障をきたす ・最悪の場合、事業継続が不可能になる |

高値掴みは財務体質の悪化という長期的な負担をもたらし、M&Aの目的化は戦略不在によるシナジー不発を招きます。社風の違いを無視した統合は組織の機能不全と人材流出につながり、デューデリジェンス不足による隠れたリスクの発覚は事業継続そのものを脅かします。

▷関連:M&Aのリスクとは?売り手・買い手が注意すべき危険と回避策!

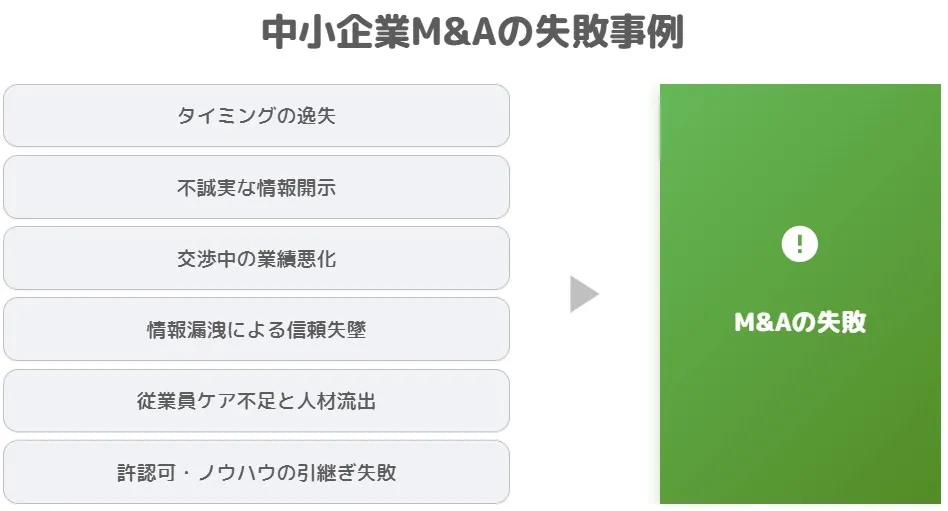

売り手|中小企業のM&Aの失敗事例

中小企業のM&Aでは、経営者の個人的な資質や、組織の体力不足に起因する、より現場に近い失敗が頻発します。

中小企業のM&Aでよくある失敗

M&Aは極めて属人的な取引です。以下の失敗ケースからも、そのことが窺えます。

タイミング不一致で不成立に終わる

譲受企業から良い提案があっても「まだ引退は早い」と見送っているうちに、相手のニーズが消滅してしまうケースです。特にニッチな事業領域の場合、買い手候補は限られます。絶好のタイミングを逃すことは、中小企業にとって大きな機会損失です。

情報開示不足や粉飾発覚で破談となる

財務状況など、自社の情報を正確に開示できない、あるいは意図的に隠していたことが発覚し、信頼を失って破談になるケースです。これはデューデリジェンスの段階で大抵は明らかになります。不誠実な態度は交渉のテーブルを失うだけです。

交渉中の業績悪化で条件が崩れる

数ヶ月に及ぶ交渉期間中に、主要な取引先を失うなどして業績が悪化し、譲渡価格の大幅な引き下げや交渉撤回に至る場合があります。交渉期間中といえども、企業価値を維持する経営努力は不可欠です。

噂拡散・情報漏洩で相手が離れる

秘密保持の甘さからM&Aの噂が広まり、取引先や従業員に動揺が走るケースです。こうした内部統制の脆弱さは、譲受企業に「リスクの高い会社だ」という印象を与え、交渉から手を引く原因となります。

従業員ケア不足で士気低下と離職が進む

M&Aの成立後、譲受側のルールを一方的に押し付けたり、従業員の不安に寄り添う姿勢を見せなかったりした結果、従業員のモチベーションが低下。優秀な人材から次々と辞めていき、組織が崩壊に向かう失敗です。

許認可や属人ノウハウの引継ぎ失敗

事業に必要な許認可の更新が漏れていたり、特定の従業員しか知らない技術やノウハウの引継ぎがなされなかったりして、M&A後に事業運営に支障をきたすケースです。目に見えにくい資産の承継がいかに重要かを示しています。

M&Aの失敗を引き起こす「根本的な原因」

個々の失敗事例の背後には、いくつかの共通した根本的な原因が存在します。これらを理解することが、失敗を避ける第一歩です。

- 投資回収率の低下と過剰な債務:「高値掴み」の根本原因は、投資に対するリターン(ROI)の意識の欠如です。熱気に浮かされて過大な価格で譲り受けると、その後の投資回収は極めて困難になります。また、M&Aのために過剰な借入を行えば、財務状況が悪化し、経営の自由度を失います。

- 内部統制の脆弱さと情報管理の甘さ:情報漏洩や許認可の未整備といった問題は、企業の内部統制が脆弱であることの現れです。日頃から適切な情報管理やコンプライアンス体制が構築できていない会社は、M&Aという非日常の局面で必ず綻びが生じます。

- 経営陣の不一致と現場の反発:M&A後のPMIが失敗する最大の原因は「人」の問題です。譲受側と譲渡側の経営陣の間でビジョンが共有できず対立したり、一方的な押し付けによって現場の従業員が反発したりすれば、組織は一体化しません。文化の衝突は、事業の停滞を招きます。

- のれん減損とコンプライアンス違反の発覚:のれんの減損や粉飾決算の発覚は、M&Aの失敗が財務諸表という形で表面化した結果です。これらは、譲受前のデューデリジェンスの甘さや、シナジー計画の非現実性が根本的な原因となっています。コンプライアンス違反は、企業の信頼を根底から揺るがす重大な問題です。

▷関連:個人M&Aが失敗しやすい理由とは?失敗防止の対策や事例を紹介

買い手|大企業のM&Aの失敗事例

日本を代表する大企業ですら、M&Aで手痛い失敗を経験しています。ここでは象徴的な事例を下表から見ていきましょう。

| 買い手 / 売り手 | 譲受価格 | M&Aの目的 | 失敗の内容 | 結果 |

|---|---|---|---|---|

| セブン&アイ / そごう・西武 | 約2,000億円 | ・「総合小売業」を目指す | ・シナジーは生まれず業績は低迷 ・従業員のストライキなど大きな混乱が発生 | ・最終的に、わずか8,500万円という価格で売却された ・M&A戦略の前提が崩れた典型例 |

| 第一三共 / ランバクシー | 約4,900億円 | ・新興国市場への進出を狙う ・インドの製薬会社を譲受 | ・直後に品質問題が発覚 ・デューデリジェンス不足が原因 | ・巨額の損失を計上 ・事実上の事業撤退を余儀なくされた ・デューデリジェンスの重要性を物語る、あまりにも有名な事例 |

| キリンHD / スキンカリオール | 約2,000億円 | ・ブラジル市場の成長を見込む | ・現地の競争激化などで業績は伸び悩み ・市場環境の分析の甘さが指摘された | ・1,100億円もの減損損失を計上 ・わずか6年で770億円での売却を決定 |

| 丸紅 / ガビロン | (記載なし) | ・米国の穀物大手を譲受 | ・穀物価格の下落といった市場環境の悪化を読み違えた ・シナジー効果の実現が遅れた | ・投資回収に苦戦 ・事前のリスクシナリオの重要性を示す事例となった |

| 日本郵政 / トール | 巨額(具体額記載なし) | ・世界的な物流網構築を目指す | ・豪州経済の減速や人件費の高騰を軽視していた ・過大評価が原因 | ・莫大なのれん代の減損を計上 ・成長戦略に大きな影を落とした |

| NTTコミュニケーションズ / ベリオ | (記載なし) | ・米国でのシェア拡大を狙う | ・文化やサービスモデルの違いが大きな壁となった ・期待したシナジーは生まれず、事業統合も難航 | ・投資の回収が長期化する懸念が高まった |

| LIXIL / グローエ | (記載なし) | ・グローバル展開の加速を期待 | ・経営管理体制の違いや組織再編の混乱が統合の妨げに ・デューデリジェンスの段階で把握しきれなかった問題が、譲受後に表面化した可能性も指摘されている | ・統合が難航 ・期待した効果が得られなかった |

| 資生堂 / ベアエッセンシャル | (記載なし) | ・北米市場の顧客層拡大を狙う | ・化粧品トレンドの急速な変化に対応できず、売上は失速 ・需要予測の誤りがあった | ・譲受コストに見合う成長を得られない結果につながった |

これらの事例に共通する失敗要因として、デューデリジェンス不足、市場環境の分析の甘さ、シナジー効果の過大評価、企業文化の違いの軽視などが挙げられます。特に第一三共とランバクシーの事例は、デューデリジェンスの重要性を示す代表例として広く知られています。セブン&アイとそごう・西武の事例では、約2,000億円で譲受した企業をわずか8,500万円で売却するという衝撃的な結果となり、M&A戦略の前提が崩れた典型例として記憶されています。

M&Aを失敗させない対策

譲受企業がM&Aの失敗確率を下げるためには、戦略的な思考と丁寧な実務が両輪となって必要です。

M&Aの失敗確率と向き合う

M&Aが常に成功するとは限らない、という事実を冷静に受け止めることが重要です。

M&Aには一定の失敗リスクが伴う

様々な調査データが存在しますが、一般的にM&Aが当初の期待通りの成果を生まないケースは決して少なくありません。成功を夢見るあまり、このリスクから目を背けてしまうことが、かえって失敗を呼び込みます。M&Aには一定の確率で失敗が伴うことを、まず認識すべきです。

自社にとっての「成功」を定義する

失敗を避けるためには、まず自社にとっての「M&Aの成功とは何か」を具体的に定義しておくことが不可欠です。売上規模の拡大なのか、新技術の獲得なのか、目的が明確であれば、交渉の軸もブレません。成功のゴールを事前に定めることで、初めてそこに至るまでの道のりを描くことができるのです。

▷関連:M&Aの成功率は3割?売り手・買い手別の失敗要因と成功ポイント

M&A交渉前の準備段階で重要なこと

成功は準備で決まります。交渉のテーブルに着く前に、やるべきことは山積みです。

買収価格の考え方と入札への対応

自社の財務状況や期待するシナジーから、買収価格の上限を冷静に定めておくことが「高値掴み」を防ぎます。入札競争が過熱しても、その上限を超えるべきではありません。また、価格の妥当性を評価するため、複数の手法を用いたバリュエーション(企業価値評価)を行うことが不可欠です。

デューデリジェンスの体制と品質

財務や法務の専門家だけでなく、事業や人事、ITなど、多角的な視点から対象企業を調査する体制を組むことが重要です。特に、見えにくい内部統制の状況や企業文化まで踏み込んで確認する品質の高さが、後々のリスクを回避することにつながります。

徹底した情報管理の方針

M&Aを進めている事実を、誰に、いつ、どの範囲まで開示するのか、厳格なルールを定めておく必要があります。秘密保持契約の徹底はもちろん、社内でも関与するメンバーを最小限に絞るなど、情報漏洩を防ぐための具体的な運用方針が求められます。

▷関連:M&A成功のポイント|売り手買い手別・段階別に詳しく解説

M&A成立後の統合段階(PMI)で重要なこと

譲受企業にとって、M&Aは契約締結がゴールではありません。本当の勝負はそこから始まります。

PMIの早期着手と「100日計画」

PMIは、M&Aの交渉段階から計画を始めるべきです。そして、契約締結後の最初の100日間で何をすべきかを具体的に定めた「100日計画」を設計することが、統合をスムーズに進める鍵となります。初動の速さがPMIの成否を分けます。

組織再編とコミュニケーション設計

重複する部署の整理や役職の決定といった組織再編は、従業員の不安を煽りやすいテーマです。だからこそ、誰が何を決定するのか、どのようなスケジュールで進めるのかを明確にし、従業員に対して丁寧で一貫性のあるコミュニケーションを続ける設計が不可欠です。

モチベーション維持とキーマンの引き留め

新しい体制の下で従業員が安心して働けるよう、処遇や評価制度を早期に明示することがモチベーション維持につながります。特に、譲渡企業の事業の中核を担う「キーマン」が離職しないよう、個別の面談を通じてキャリアプランを共に考えるなどの手厚いケアが求められます。

▷関連:企業買収が失敗する理由とは?失敗する場合・公表成約事例を紹介

M&Aの失敗事例のまとめ

M&Aの失敗は、高値掴み、デューデリジェンス不足、PMIの失敗、情報漏洩など多様な要因で発生します。大企業・中小企業を問わず、目的の明確化、適正な企業価値評価、徹底した事前調査、統合計画の策定が不可欠です。失敗事例から学び、専門家の支援を得ながら戦略的に進めることで、M&Aの成功確率を大幅に高めることができます。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業M&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。デューデリジェンスから企業価値評価、PMI支援まで、失敗リスクを最小化する総合的なサポートを提供します。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方 2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び

2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び 2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点

2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点 2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説

2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説