期待収益率とは、投資家が期待する収益率で、企業価値等を計算する際の株主資本コストでもあります。期待収益率は、投資をする際の重要な指標であり、使用する目的や計算方法、活用方法などを理解することでより的確な投資判断が可能になります。本記事では、期待収益率がなぜ必要なのか、どのような場合に活用するのか、その留意点についても解説し、期待収益率の理解を深めることができるようにまとめています。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績に基づき、お応えします。本格検討前の情報収集として、まずはお話をお聞かせください。

> みつきコンサルティングに無料相談する|税理士法人グループ

期待収益率とは

期待収益率とは、投資案件の収益率の期待値のことを言います。投資に対して将来的にどれくらいのリターンが期待できるかを示すもので、要求収益率、期待リターンとも呼ばれます。期待収益率がマイナスの場合、投資を行っても損失が生じることになりかねません。一方、期待収益率がプラスであれば、収益が期待できます。したがって、期待収益率は投資の判断を行う際の重要な指標として活用されます。

高リスク投資は期待収益率が高い

投資対象となる資産ごとに期待収益率は異なます。具体的には、ある程度のリターンが固定されている預金、国債などの安全資産と比較すると、変動のある株式や外貨などの資産の方が不確実性は高くなります。この不確実性をリスクと捉え、リスクが高い投資ほど期待収益率も高くなる傾向があります。

期待収益率は投資の可否を検討するための指標として、様々な投資商品を比較する場合に重要な役割を果たします。投資する際には、リスク許容度や目的を考慮し、期待収益率などの投資指標を参考に検討を行うことが望ましいです。

▷関連:NPV法の具体的な計算方法|投資尺度・算定の流れ・エクセル活用

期待収益率の求め方

期待収益率の計算方法にはいくつかの種類があり、それぞれにメリットやデメリットがあります。

過去データからの求め方(ヒストリカルデータ方式)

期待収益率の代表的な計算方法の一つがヒストリカルデータ方式です。ヒストリカル(historical)は英語で「歴史的な」「過去の」という意味で、その名のとおり過去のデータから期待収益率を計算する方法です。過去データの平均値などから投資案件の期待収益率を求めます。ヒストリカルデータ方式のメリットは、過去の実績データに基づいているため、客観的な期待収益率を得られる点にあります。一方で、何年分のデータを採用するのか、どの期間のデータを採用するかによって、その数値が大きく異なることがあります。特定の期間を切り取って採用することは避けるなど恣意性が入らないようにすることが重要で、一定のデータ量を確保しましょう。

将来予測からの求め方

ヒストリカルデータ方式では過去のデータに基づいて期待収益率を計算しますが、その反対に将来の価格変動や景気動向などを予測して期待収益率を求める方法もあります。様々なケースを織り込んだ期待収益率を算出することが可能ですが、発生確率は不確定なものであり、変動しますので、期待収益率も変動することには留意する必要があります。状況の変化に応じて、数値を変更して算出しなおしてみることも大切です。

ポートフォリオからの求め方

複数の資産を組み合わせ、それぞれのリスク・リターンを評価した上で、最適な構成を考えることをポートフォリオ理論と言います。ポートフォリオ理論における期待収益率は、各資産の期待収益率を構成比率に応じて加重平均することによって算出することができます。加重平均の計算式は以下になります。

各資産の期待収益率の加重平均

期待収益率が25%のA株式と15%のB株式に、60:40の割合で投資する場合を例に見てみましょう。その場合の期待収益率の計算式は以下のようになります。

期待収益率の計算式

期待収益率:25%×60% + 50%×40% =21.0%

この例では、全体の期待収益率は21.0%となります。

ビルディングブロック方式による求め方

投資のリターンをいくつかの構成要素に分解し、それぞれの期待収益率を積み重ねる方法をビルディングブロック方式と言います。

- ベース部分:預金や10年国債など無リスク資産の収益率

- リスクプレミアム:期待収益率からベース部分を引いた差

リスクプレミアムには複数の種類がありますが、ヒストリカルデータ方式が使用されることが多いです。

▷関連:IRRとは?M&A投資での内部収益率の計算方法とExcel活用法

資金調達における資本コスト(WACC)

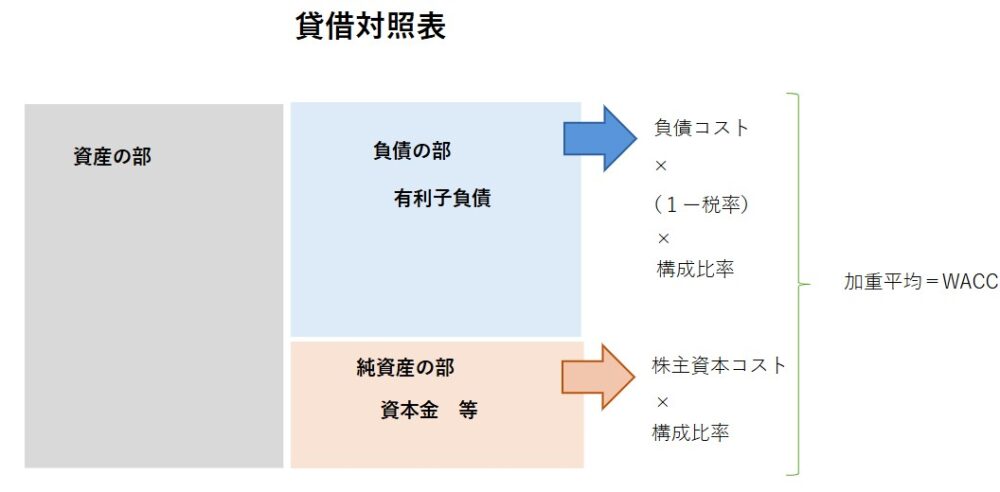

資本コストとは企業が資金調達を行う際のコストであり大きく分けて2種類となります。これらを加重平均した数値がWACCとなります。資本コストのことを、割引率、期待収益率とも言います。

- 株主資本コスト:株主に支払うコスト

- 有利子負債資本コスト:金融機関などの借り入れにかかるコスト

そのためWACCは事業に投じる資金の調達コストを反映した指標となります。WACCは、株主から期待される収益率(配当等)と債権者から借入する際に発生するコスト(利息等)を各調達方法の構成比率に基づいて加重平均することで算出することができます。

なお、WACCは、後述するDCF法等のインカムアプローチによる企業価値評価において不可欠な計算要素となります。

▷関連:インカムアプローチとは?種類・計算方法・メリットとデメリット

WACC(割引率)の計算

WACCの計算式は以下の通りです。

WACC=Re×E/(D+E)+ Rd(1-T)×D/(D+E)

- Re:株主資本コスト

- Rd:有利子負債資本コスト

- E:株主資本

- D:有利子負債

- T:実効税率

計算式を見ると非常に複雑に感じますが、株主資本コストと有利子負債資本コストを加重平均しているだけです。有利子負債資本コストの計算の際に実効税率が加わるのは、利息の税効果を考慮するためです。株主資本コストは、複数の類似上場企業の数値から算出します。この際に、マーケット・リクスプレミアムやサイズ・リスクプレミアムを反映させることが一般的です。

▷関連:WACCとは?加重平均資本コストの計算方法・M&Aでの目安を解説

選定する類似上場企業などによってもWACCの数値は変動しますので、結果として、DCF(ディスカウント・キャッシュフロー)法における企業価値も変動することになります。そのため、WCCの設定は慎重に行う必要があるのです。

▷関連:バリュエーションとは?|企業価値評価の計算方法・M&A株価の意味

WACCを用いたDCF法の計算

次にDCF法(ディスカウント・キャッシュフロー)について説明していきます。将来キャッシュフローの予測や割引率を厳密に計算することは難しいですが、まずは以下の手順を覚えましょう。

①フリーキャッシュフロー(FCF)の予測

税引後利益や営業利益をベースに支払利息、法人税等の税金、償却費等、資本的支出、ネット運転資本増減などを調整して算出します。

▷関連:フリーキャッシュフローとは?計算式・マイナスの意味・DCF企業価値

②割引率の設定

上述のWACC(加重平均資本コスト)が用いられることが多いです。

③フリーキャッシュフローを割引率(WACC)で現在価値に換算

上記①で算出した各年FCFに2の割引率から導いた現価係数を乗じて算出します。

④FCF現在価値を合計

上記③で算出した各年のFCF現在価値を全て足し合わせた金額が事業価値となります。

⑤企業価値

上記④で算出した事業価値に非事業用資産(余剰資金、投資有価証券、出資金など)を加算します。

⑥株式価値

上記⑤で算出した企業価値から有利子負債等(長短借入金、退職給付引当金、賞与引当金など)を控除します。

⑦ディスカウント要因の検討

上記⑥で算出した株式価値から非流動性ディスカウントやマイノリティディスカウントなどを反映させます。

▷関連:DCF法とは?企業価値と株価の計算事例・割引率をわかりやすく解説

M&A・株価算定での資本コスト(WACC)の利用

企業価値評価(バリュエーション)は、M&Aにおいて会社や事業の譲渡を行う際に、自社の企業価値を客観的に評価するプロセスです。期待収益率は、株式投資だけではなく、M&Aにおける企業価値評価にも「資本コスト」として用いられます。

例えば、DCF(ディスカウント・キャッシュフロー)法は企業価値評価法の一種であり、将来キャッシュフローを現在価値に割り引くことで企業価値を算定する手法です

フリーキャッシュフローを現在価値に割り引く際には、上述のWACC(加重平均資本コスト)を使用します。言い換えると、WACCは、株主資本コスト(株主の期待収益率)と負債コスト(債権者の期待収益率)を加重平均した値と考えることができます。企業価値評価における期待収益率は、M&Aや事業の価値判断に役立つ重要な指標と言えます。

期待収益率と資本コスト(WACC)のまとめ

期待収益率は、投資家が期待する収益率であり、企業価値評価における株主資本コストでもあります。ヒストリカルデータ方式やポートフォリオ理論など、複数の計算方法があり、投資判断やM&Aでの企業価値評価に活用されます。基本を理解すれば、より効果的な意思決定が可能になります。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。税務面や法律面のサポートもワンストップで対応可能です。M&Aをご検討の際は、ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月8日システム開発の会社売却|事業承継を成功させるポイントと相談先

2026年3月8日システム開発の会社売却|事業承継を成功させるポイントと相談先 2026年3月8日NIerのM&A動向と再編の展望|売却価格を最大化するポイント

2026年3月8日NIerのM&A動向と再編の展望|売却価格を最大化するポイント 2026年3月8日SIerのM&Aの動向と手法|成長戦略を加速させる会社売却を解説

2026年3月8日SIerのM&Aの動向と手法|成長戦略を加速させる会社売却を解説 2026年3月8日システム受託開発業のM&A動向|株価算定のポイント・成功事例

2026年3月8日システム受託開発業のM&A動向|株価算定のポイント・成功事例