株式譲渡は、M&Aや事業承継において重要な手法の一つです。本記事では、非上場の自社株を譲渡する際の税金について、キャピタルゲインとは何かから具体的な計算方法、注意点まで詳しく解説します。株式譲渡を検討している中小企業の経営者は、ぜひ参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

株式譲渡にかかる税金とは

株式譲渡を行うことで、キャピタルゲイン(株式譲渡益)が発生し、譲渡オーナーに対し税金が課せられます。個人の場合は所得税(と住民税)、法人の場合は法人税(と住民税・事業税)が発生します。さらに、2037年までは、株式の取引に復興特別所得税※も課せられるため、注意が必要です。

※ 復興特別所得税とは、2013年~2037年までの間、東日本大震災の復興財源に充てることを目的としています。

株式譲渡にかかる税金は、翌年の3月15日までに確定申告を行い、復興特別所得税とともに所得税を納税します。所得税と併せて課せられる住民税は、翌年の4月~5月頃に送付される納付書で納税します。

▷関連:株式譲渡とは|中小企業の事業承継での利点と欠点・M&A後は?

キャピタルゲインとは何か

キャピタルゲインとは、株式・不動産・事業などの資産を売却した際に得られる譲渡益のことです。M&Aでは、株式や事業を譲渡した際に、売却価格が取得価格を上回れば、その差益がキャピタルゲインとなります。計算式は以下の通りです。

キャピタルゲイン=売却価格-取得価格-諸費用

例えば、1株5万円で取得した自社株を100万円で売却した場合、差額95万円が1株あたりのキャピタルゲインです。この株式を200株売却すれば、95万円×200株=1億9,000万円の差益が発生することになります。

中小企業のM&Aにおいて、経営者が創業時から保有してきた株式を譲渡することで得られる「創業者利益」が、キャピタルゲインの典型例といえるでしょう。

▷関連:株式のキャピタルゲインとは?M&A・インカムゲインも平易に解説

▷関連:インカムゲインとは?株式投資等でのキャピタルゲインとの違い

個人と法人による税率の違い

株式譲渡において、個人と法人のどちらでも課税されますが、税率に違いがあります。ここでは、個人と法人による株式譲渡の税率の違いについて解説します。

個人が株式譲渡する場合

個人が株式譲渡を行う場合、譲渡所得に対して所得税と住民税が課せられます。キャピタルゲイン課税として、所得税は譲渡所得の15%、住民税は譲渡所得の5%となっており、復興特別所得税の税率0.315%と合わせて、合計20.315%の税率となります。

これは申告分離課税という方式で、他の所得とは区分して、株式譲渡所得に対して課税されます。個人の場合、通常の所得税は累進課税制度が適用されますが、株式譲渡による所得は一律の税率となっているのが特徴です。

▷関連:キャピタルゲイン課税とは?ミニマムタックスで変わる譲渡益の税金

法人が株式譲渡する場合

法人が株式譲渡を行う場合、譲渡所得に対して法人税と復興特別所得税、法人住民税などが課税されるため、税率は企業によって異なる点に注意してください。法人税の税率は企業により幅がありますが、実効税率として30%であることが多いです。

また、法人の場合、事業により発生した全ての損益と合算して課税するため、合算損益が赤字の場合は課税されないという特徴があります。これは総合課税という方式で、株式譲渡による損益も他の事業損益と一緒に計算されます。

以上の個人株主と法人株主による株式譲渡の税務の違いをまとめると下表のようになります。

| 個人株主 | 法人株主 | |

|---|---|---|

| 税金の種類 | 所得税、住民税 | 法人税、住民税、事業税 |

| 税率 | 20.315% (所得税15.315%、住民税5%) | 実効税率は30~35%程度 |

| 課税方式 | 分離課税(他の所得と区分して、株式譲渡所得に対して課税) | 総合課税(他の損益と合算した所得に対して課税) |

株式譲渡にかかる税金の計算方法

株式譲渡を行う際にかかる税金は、いくつかの計算方法があります。ここでは、株式譲渡に関わる税金の計算方法について詳しく解説します。

譲渡所得の基本的な計算式

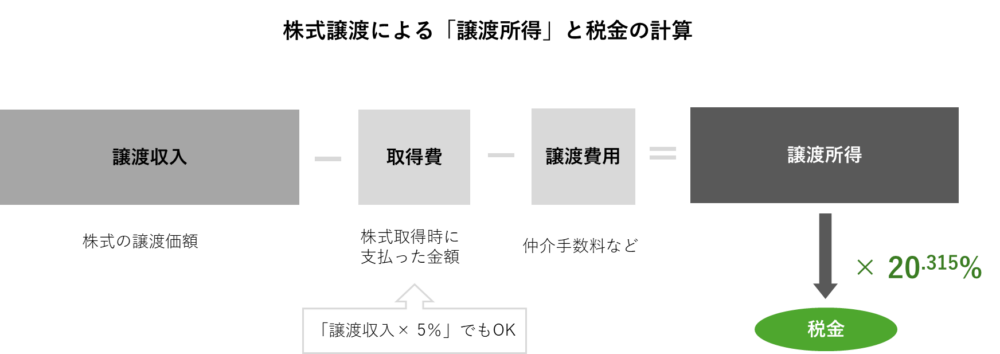

個人株主による株式譲渡の場合、譲渡収入金額から、取得費と譲渡費用を差し引いた額(譲渡所得)に対して税金がかかります。

| 譲渡所得=譲渡収入-(取得費+譲渡費用) |

この計算式が、キャピタルゲインを算出するための基本となります。

取得費

株式の取得費とは、購入した株式であれば、購入価額になります。創業者などで設立時に資本金として払い込んだ状態のままなら、払込金額になります。相続・贈与で取得した場合には、旧株主の取得費を引き継ぎます。

取得費が不明の場合には、概算取得費といって譲渡収入×5%とすることができます。

▷関連:株式譲渡の取得費の範囲|不明なら概算取得費を利用・計算方法も解説

譲渡費用

株式の譲渡に要した費用は、印紙税、名義書換料などですが、微々たる金額です。M&Aで自社株を譲渡する場合の、M&A仲介社会社への手数料(いわゆる成功報酬)が最大の金額になります。

税金の計算例

株式譲渡を行う際の税金について、以下のケースで個人、法人のそれぞれの立場で計算してみましょう。

- 株式の譲渡価格:5000万円

- 株式の取得費用:1000万円

- 譲渡の各手数料(必要経費):500万円

- 譲渡所得:5000万円(譲渡価格)ー1500万円(取得費用+必要経費)=3500万円

個人株主の場合

個人の税率20.315%で計算すると、次のとおりです。

3500万円(譲渡所得)×20.315%=711万250円

この金額が、キャピタルゲイン課税として支払う税額となります。

法人株主の場合

法人の実効税率を30%で計算すると、次のとおりです。

3500万円(売却益)×30%=1,050万円

今回の株式譲渡において、個人なら711万250円、法人なら1,050万円の税金が課せられるということになります。

なお、法人の場合、当然ながら株式譲渡にかかる会計処理(仕訳)が必要となります。

▷関連:株式譲渡の仕訳とは?関係会社・子会社株式の会計処理と勘定科目

非上場株式の譲渡における源泉徴収

非上場株式を譲渡した際に、源泉徴収は生じるのでしょうか。この点についても理解しておく必要があります。

原則として源泉徴収しない

個人株主・法人株主ともに、非上場株式を譲渡した際において、譲受側における源泉徴収は、原則として必要ありません。例えばM&Aの場合、譲受企業は、譲渡側(オーナー経営者など)に対して、譲渡価格から何ら控除せず、譲渡価格と同額の対価を支払います。(その後、譲渡側において確定申告をします。)

例外的に源泉徴収する場合

個人株主・法人株主ともに、非上場株式を譲渡したことにより税務上の「みなし配当」が生じる場合には、その発行法人において源泉徴収義務が生じます。典型的には、株式をその発行法人に譲渡して、自己株式(金庫株)とする場合です。この場合の源泉税率は20.42%です。源泉徴収した所得税は「みなし配当」の発生の翌月10日までに発行法人が納付します。

なお、株式譲渡には、法人・個人ともに消費税はかかりません。

▷関連:株式譲渡に消費税はかかる?事業譲渡は非課税でない・個人事業者は?

個人の確定申告について

株式譲渡を行ったことで利益が発生する場合、確定申告が必要になります。M&Aによる株式譲渡は、譲渡所得が20万円を超えるケースがほとんどのため、一般に確定申告が必要です。

確定申告の申告期間

1月1日~12月31日までの譲渡に対して、原則として翌年の2月16日から3月15日の間に所轄税務署へ申告が必要です。

▷関連:株式譲渡益が出たら確定申告が必要!申告書の書き方を平易に解説

確定申告に必要な書類

確定申告に必要な書類は、次のとおりです。

- 確定申告書B

- 分離課税用の申告書

- 譲渡所得などの金額の計算明細書

- 年間取引報告書

- 特定口座以外での株式譲渡収入や取得費などの計算資料

これらの書類を準備しておくことで、スムーズな確定申告が可能になります。なお、個人に株式譲渡代金を支払った譲受企業は「株式等の譲渡の対価等の支払調書」を税務署へ提出する必要があり、この法定調書により税務署は譲渡収入の発生を把握します。

▷関連:株式譲渡の支払調書|株式等の譲渡の対価を証する書類・提出先・手続

確定申告が不要な場合

株式譲渡を行った場合でも、確定申告が不要なケースがあります。それは次のような場合です。

- 上場株式を譲渡した場合(株式譲渡に源泉徴収ありの特定口座を利用することで確定申告が不要となる)

- 特定口座を利用している場合(銀行などの口座開設時に選択することで、1年間の株式による損益を自動計算してくれる)

- 株式売買の損失が、利益を上回っている場合

- 譲渡益が20万円以下で、売却した方のその年の収入が給与収入しかなく、かつ、給与収入が2,000万円以下の場合

▷関連:株式譲渡の損益で確定申告が不要な場合|非上場株の課税の注意点

▷関連:株式譲渡で損失が出た時の税務|損益通算と繰越控除の手続を解説

キャピタルゲイン課税の特例と節税対策

株式譲渡を行う際に課せられる税金には、いくつかの特例制度が存在します。ここからは、株式譲渡に関わる税金の特例制度について解説します。

事業承継税制

株式譲渡に関わる税金の特例制度として、事業承継税制があります。事業承継税制とは、非上場会社の株式などを先代経営者から贈与や相続により後継者が取得した場合、都道府県知事による経営承継円滑化法の認定を受けることで、贈与税・相続税の納税が免除・猶予される制度です。

事業承継税制の適用には、「会社」「前経営者」「後継者」「制度適用後」の4項目にある要件を満たす必要があります。事業承継税制を受ける場合、事務手続が複雑なため、専門家への相談をおすすめします。

取得費加算の特例

取得費加算の特例とは、譲渡した株式に対する相続税額を取得費に加算できる制度です。取得費加算の特例を受けるには、相続税の申告期日の翌日から3年以内に株式譲渡を行わなければなりません。

退職金の活用による節税

株式譲渡で課せられる税金は高額ですが、節税方法を知っておくことで節税することが可能です。節税方法の1つは、退職金の活用です。株式を譲渡する金額の一部を、退職金として受け取ることで節税が期待できます。

ただし、節税できるのは、一定の条件を満たした場合のみであり、逆に税金が増額するケースもあるため注意が必要です。この方法を検討する際は、専門家のアドバイスを受けることをおすすめします。

税金計算における注意点

株式譲渡に関わる税金には、いくつかの注意が必要です。これらの注意点を理解しておくことで、予期しない税負担を避けることができます。

譲受側に税金が生じる場合

親族内承継の場合、相続による移転であれば、相続税が親族に対して生じます。贈与であれば、承継した方に贈与税が生じます。また、売買であっても、無償譲渡など不当に安い株価でなされた場合には、時価との差額に対して贈与税が生じる可能性があります。

▷関連:株式の無償譲渡の利点と欠点|契約・個人税金・手続・低額譲渡に注意

売却時期のコントロールが困難

非上場株式は市場がないため、希望するタイミングで売却できません。特にM&Aによる株式譲渡の場合、買い手探しに時間を要し、譲渡益と譲渡損を同一年で相殺するタックスプランニングが計画通りに実行できない可能性があります。そのため、M&A仲介会社などの専門機関への依頼が重要です。

外国株式の譲渡も課税対象

国内株式だけでなく、外国株式の譲渡であっても課税対象になります。外国株式の譲渡の場合、国内株式同様の税率で扱われますが、確定申告の際に外国税額控除を受けられる場合があるため、事前に確認しておくことが重要です。

2025年からのミニマム税の影響

2025年以降に自社株を譲渡する場合、所得税の増税により、最大で27.5%(所得税22.5%、住民税5%)に引き上げられます。「ミニマムタックス」と呼ばれる税制改正が、2025年1月1日以降の株式譲渡から適用されるからです。

ミニマムタックスとは

税制改正の具体的な計算方法について説明しましょう。簡単に言えば、各種の所得を合計した「基準所得金額」を算出します。そこから3.3億円の特別控除を差し引いた後、残った金額に22.5%の税率を掛けます。

この計算結果が、通常の方法で算出された所得税額を上回る場合、その差額分を追加で納税する制度です。(基準所得金額-3億3,000万円)×22.5% > 基準所得税額の場合、追加納付する税額=基準所得税額との差額を申告納税となります。

注意すべき納税者

高額所得者であっても、主な収入源が給与所得である場合は、すでに所得税の累進課税(最高税率45%)が適用されているため、今回の改正の影響をほとんど受けないと考えられます。

一方、所得の大半が株式や不動産の譲渡所得である高額所得者は、これらの所得に対する税率が15%(別途、住民税)であるため、今回の改正により追加の納税が発生する可能性が高いでしょう。キャピタルゲインが主な所得となる納税者は特に注意が必要です。

M&Aへの影響

株式を譲渡した際の税率引き上げは、M&Aを検討する経営者にとっても重要な問題です。会社の譲渡を考える譲渡オーナーと譲受企業、それぞれの立場から、どのような影響が考えられるのか考察します。

譲渡オーナーへの影響

会社の譲渡を考えている経営者には、主に以下の三つの影響が考えられます。

税金の負担が重くなる

M&Aで自社株を譲渡しキャピタルゲインが生じた場合、その譲渡所得に対して所得税や住民税などが課税されます。税率が引き上げられると、同じ譲渡益でも納める税金の額が増えてしまいます。後から想定外の納税額に驚き、資金繰りに困ってしまうかもしれません。

手元に残るお金が減る

M&Aによって実際に手元に残るお金は、株式を譲渡して得た収入金額から税金を差し引いた金額です。税率が上がれば税金が増えるため、その分手り額は減少します。特に、大きな金額で会社を譲渡した場合、手取り額が想定よりも大幅に少なくなり、引退後の生活設計などに影響を及ぼす可能性があります。

譲渡のタイミングを考え直す必要が出てくる

税負担を軽くするために、一度にすべての株式を譲渡するのではなく、何年かに分けて譲渡することを考えるかもしれません。しかし、この方法を実行するには譲受企業との合意が必要です。また、税務上の判断によっては、単なる分割払いと見なされ、結局は高い税率での課税を避けられない可能性もあるため注意が必要です。

譲受企業への影響

会社の譲受を考えている企業にとっても、税率の引き上げは無関係ではありません。

交渉の進め方がより重要になる

M&Aは、譲渡オーナーと譲受企業の双方が納得して初めて成立する取引です。税率が上がったことによる負担を、一方的に売り手へ押し付けるような交渉の進め方では、話がまとまらないでしょう。お互いの状況をよく理解し、双方が受け入れられる現実的な着地点を探るために、より丁寧な交渉が求められます。

M&Aの完了が遅れる可能性

譲渡オーナーが税金対策として、複数年にわたる株式の分割譲渡を提案してきた場合、M&Aが完了するまでに長い時間がかかってしまいます。すぐに事業を一体化させて成長させたいと考える譲受企業にとって、時間の経過はM&Aの魅力を損なったり、事業計画そのものに遅れを生じさせたりする要因となります。

譲受価格の見直し

譲渡オーナーの税負担が重くなると、その分を補うために、より高い価格で会社を譲渡したいと考える可能性があります。その結果、譲受企業が支払う対価が上昇し、当初の計画よりもコストがかさんでしまう可能性があります。特に規模の大きなM&Aでは、この税負担分が価格交渉に大きく影響し、交渉が難航する原因にもなり得ます。

株式譲渡にかかる税金のまとめ

株式譲渡を行う際は、個人と法人のそれぞれの税率に従って、税金が課せられます。個人の場合の税率は一律となっていますが、法人の場合は企業によって異なるため注意が必要です。また、株式譲渡に関わる税金には、いくつかの特例措置が存在します。しかし、手続や書類の準備が複雑なため、専門家への相談をおすすめします。

事業承継やM&Aで株式譲渡を検討される際には、みつきコンサルティングにお任せください。当社は、税理士法人グループであることからM&A(第三者への承継)ありきの提案ではなく、社内承継、親族内承継など複数の選択肢のメリット・デメリットを比較した提案をしています。経営コンサルティング経験者も多く在籍しておりますので、お気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介