M&Aのクロージングとは、最終契約に基づき株式や事業の譲渡を実行する手続です。本記事では、クロージングまでの流れ、必要書類、前提条件、注意点など、M&A完了に必要な知識を中小企業オーナー向けに分かりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aのクロージングとは

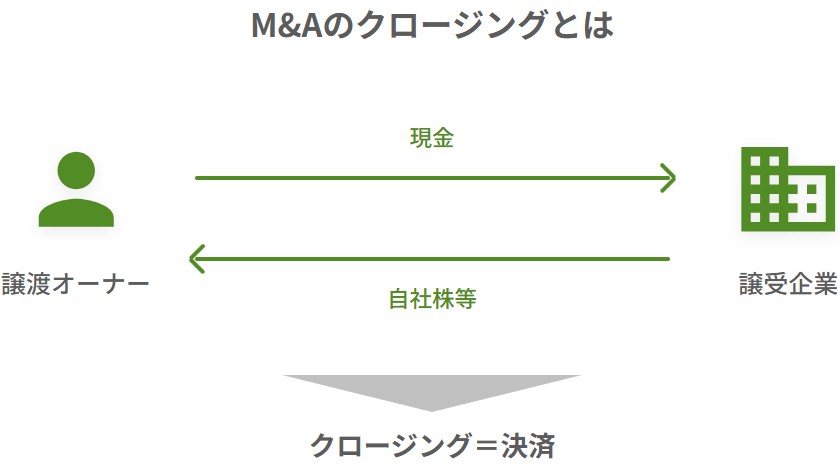

M&Aにおけるクロージングとは、最終契約(株式譲渡契約など)に基づき、株式や事業などの譲渡を「実行」ないし「決済」する手続をいいます。クロージングを経て初めてM&Aの一連の手続が完結することになります。

具体的には、譲受企業から譲渡オーナー等へM&A取引における対価(譲渡代金)が支払われ、同時に譲渡企業の株式や事業の引き渡します。このプロセスは、M&Aの最終工程に当たる重要な手続です。

▷関連:最終契約書(DA)はM&Aで最重要!記載項目・注意点・雛形

クロージングが重要な理由

クロージングはM&Aにおける交渉や準備を終え最終契約書を締結している為、スムーズに終わるイメージの人も多いかもしれません。しかし、実際は必要書類の準備や譲渡の為の手続が複雑で慎重に行う必要があります。

クロージング内容に漏れがあれば、M&Aの有効性を証明できず、M&Aが完了しません。そのため、譲渡企業・譲受企業の両者が慎重に実施する必要があります。M&Aは、クロージングするまでは何が起こるか分からないと言われるほど、最後まで注意が必要なプロセスなのです。クロージングしないと、長きにわたり譲渡企業と譲受企業が真摯に向き合い交渉を重ねてきたにも関わらず、M&A自体の延期や中止(ブレイク)することもあります。これは双方にとって大きな損失となるでしょう。

クロージングにかかる期間の目安

M&Aの準備に着手してからクロージングまでの期間の目安としては、どんなに短くても数か月、長いと1年以上に及ぶことがあります。

株式譲渡契約等の最終契約を締結してからクロージングまでの期間は、M&Aの前提条件(クロージング条件)が無い場合は、最終契約書締結日と同日にクロージングすることも可能です。中小企業のM&Aでは、一般的です。M&Aの前提条件(いわゆるクロージング条件)がある場合には、その前提条件を満たすための期間として、最終契約からクロージングまで期間が空きます。短い場合で1か月、長くても数か月という期間が多いです。

▷関連:M&Aの流れを仲介会社が解説|中小企業の売却プロセス・進め方

クロージングの実際と必要書類

クロージングは、M&Aの最終段階として重要なセレモニーです。ここでは、クロージングの前準備、当日の流れ、必要書類について詳しく解説します。

プレクロージングとは

プレクロージングとは、クロージングの準備のことを言います。クロージング条件が満たされ、クロージングの見通しが立った時点で行います。

クロージングで確認すべきことをリスト化した「クロージングチェックリスト」を準備しておくと譲渡オーナー・譲受企業が共にクロージング内容を確認することができ、クロージングがスムーズに遂行できるでしょう。チェックリストには、必要な書類や手続、確認事項などを漏れなく記載し、担当者を決めておくことが重要です。これにより、クロージング当日の混乱を防ぐことができます。

クロージング直前の注意点

クロージング直前には、クロージングの前提条件がすべて満たされているかの最終確認が最も重要です。また、契約書に定められたクロージングに必要な書類がすべて揃っているか、資金の振込準備が整っているかなども確認する必要があります。

譲渡企業側としては、買収資金が指定の口座に間違いなく振り込まれるか、譲受企業側としては、譲り受ける株式やその他資産に問題がないかなどを確認します。双方が最終的な確認を怠ると、クロージングが延期になったり、後々トラブルが発生したりする可能性があります。

クロージングの場所と参加者

クロージングは、譲渡金額が大きい場合、譲受企業側のメインバンクや、場合によっては譲渡企業側の取引銀行の応接室などで行われます。銀行には、資金の移動や書類の確認をスムーズに行える環境が整っているため、このような場所が選ばれます。他にも、M&A仲介会社やホテルの会議室などが選ばれることも少なくありません。

参加者としては、譲渡オーナーと譲受企業の代表者や幹部役員、担当したM&Aアドバイザー、場合によっては銀行の担当者なども同席します。それぞれが専門的な立場から、クロージングの手続が適切に行われているかを確認します。

クロージング当日の進行手順

M&Aの「クロージング日」とは、M&Aの前提条件がすべて充足され、以下で説明する決済手続が実行される日です。

クロージング当日の流れ

クロージング当日の具体的な流れは、一般には次ようなものです。

- まず、譲渡オーナーと譲受企業がそれぞれ必要な書類を持ち寄り、最終的な確認を行います。譲渡オーナー側は株券や名義書換請求書など、譲受企業側は買収資金の振込依頼書などの書類を準備します。

- そして、譲受企業から譲渡オーナーの指定口座へ譲渡代金が振り込まれる手続が行われます。振込が完了したことが確認されると、譲渡オーナーから譲受企業へ重要書類などが交付され、クロージングは完了となります。

- 場合によっては、クロージング後に(担当M&Aアドバイザーも同席のもと)譲受オーナーと譲渡企業が昼食を共にすることもあります。これは、今後の関係構築のための大切な機会となることもあるでしょう。

当日に向けた必要書類

クロージングに係る準備書類については、M&A手法により異なりますが、ここでは株式譲渡を例に挙げて紹介します。

譲渡側のクロージング書類

譲渡オーナー側の主な必要書類は以下の通りです。

- 株式譲渡承認請求の写し:株主が譲渡対象会社に対して、株主が保有する株式を第三者へ譲渡する承認を求める為に提出する書面です。

- 株式譲渡承認決議の議事録及び株式譲渡承認通知書:株式譲渡承認決議の議事録は、株主から提出された株式譲渡承認請求書を受け、譲渡対象会社が株式譲渡を承認したこと記した議事録のことを言います。株式譲渡承認通知書は、株式譲渡を会社として承認したことを株主に伝えるための書面を言います。

- 株主名簿記載事項書換請求書:株式譲渡完了後、譲渡企業と譲受企業の共同で譲渡対象会社に対して、株主名簿の記載事項の書換を依頼する為の書面で、この書面の提出を受けて譲渡会社は株主名簿を変更します。

- 株主名簿:譲渡対象会社のクロージング後の現株主が記載された名簿を言います。

これらの書類の他に、株主の印鑑証明書や複数人の株主がいる場合、株主代表に諸手続きを依頼する際の委任状などの準備も必要となります。

譲渡企業が株券を発行している会社の場合、当然ながら株券そのものを持参する必要があります。株券が発行されていない会社(株券不発行会社)の場合は、株式の名義書換請求書に譲渡企業の代表者が署名・捺印したものを持参します。また、個人の実印と会社の実印、そしてそれらの印鑑証明書も通常求められます。

譲受企業のクロージング書類

譲受企業側の主な必要書類は以下の通りです。

- クロージング書類の受領書:譲渡企業より提出されたクロージング書類を受領際に、譲受企業から譲渡企業に提出される受領書を言います。

- 重要物品受領書:クロージング時に、譲渡対象会社の実印や銀行印、通帳やネットバンキングのパスワードなど重要物品の引き渡しを受けた際には、重要物品受領書等を準備します。

- 印鑑証明書、登記事項証明書など:クロージング手続きにおける書類は、法的拘束力を有するものが多い為、印鑑証明書や登記事項証明書の準備も必要となります。

- 買収資金の振込に必要な書類:譲受企業側は、買収資金の振込に必要な書類や、最終契約で取り決められたその他の書類を持参します。特にLBO(レバレッジド・バイアウト)のような買収資金を借り入れるケースでは、借入関連の書類も必要になります。

クロージング条件とは

M&Aでは最終契約書(株式譲渡契約書など)でクロージング条件を記載し、譲渡オーナー・譲受企業共に条件を履行することでクロージングが実施されます。ここでは、クロージング条件の内容やポイントについて解説します。

M&Aにおける「クロージング条件」の意味

クロージング条件(前提条件)とは、株式譲渡契約などの最終契約を締結した後、実際にクロージング(株式や対価の引渡し)を行うために満たされるべき条件のことです。最終契約書にクロージングを実施する為の条件と条件を履行する為の期間を記載し、譲渡オーナー・譲受企業共にクロージング条件を履行しなければ、そのM&Aはクロージングしません。

例えば、「重要な取引先との取引継続の合意を得ること」、「主要な従業員との雇用契約を維持すること」、「特定の許認可を取得すること」などが挙げられます。これらの条件がすべて満たされて初めて、譲受企業は譲渡代金を支払い、譲渡オーナは株式を譲渡する義務が生じます。

クロージング条件不履行の影響

クロージング条件が履行されない場合、早急に条件を履行するか、最終契約書に定められたクロージング条件の履行期限までクロージングが延期されることになります。最悪の場合、ここまで時間を掛けて交渉を進めてきたM&A自体がブレイク(中止)することもあり得ます。

クロージング条件は、契約締結からクロージングまでの間に発生する可能性のあるリスクを管理し、取引の確実性を高めるために非常に重要です。条件が満たされない場合には、当事者は取引を中止する権利を持つことになります。

クロージング条件の具体例

クロージング条件の代表例を紹介します。

MAC条項(Material Adverse Change条項)

MAC条項とは、クロージング日において譲渡企業の財務状況や経営状況などに重大な悪影響を与える変化が生じていないことを条件とする条項のことを言います。例えば、「最終契約締結日からクロージング日までの間に、対象会社の事業、財産、財務状態、経営成績等に重大な悪影響を及ぼす事由が発生していないこと」などが該当します。

キーマン条項

キーマン条項とは、M&A後も譲渡企業の特定の役員や従業員が一定期間において、譲渡対象会社に継続して従事する意思を確認することを条件とする条項のことを言います。一定期間とは3~5年で定められることが多いです。特に技術系企業や、特定の個人の能力やネットワークに依存している企業では、キーパーソンの継続的な関与がM&A後の事業継続に不可欠な場合があります。

COC条項

COC条項(Change of Control条項)とは、クロージングが行われ譲渡対象会社の支配権が変更された場合、譲渡対象会社と取引先間の契約に制限が設けられたり、契約を一方的に解除できたりできる条項のことを言います。このような条項がある契約については、取引先から事前に同意を得ておくことが必要です。特に主要取引先との契約にCOC条項が含まれている場合、M&Aの障害となる可能性があります。

M&Aスキーム別のクロージング

クロージングの内容は、M&Aにおける譲渡スキーム(手法)によって異なります。M&Aにおける代表的な3つのスキームにおけるクロージングについて解説します。譲渡スキーム検討時やクロージング時に参考にしてください。

株式譲渡におけるクロージング

株式譲渡は、譲渡対象企業の株式の全てまたは一部を譲受候補企業が取得することを言い、M&Aにおいて最も利用されるスキームの1つです。具体的なクロージング手続は、対象会社によって異なります。

譲渡企業が上場会社の場合

株式譲渡を行う際には、証券保管振替機構や証券会社の口座を通して株主の権利を移転する必要があります。上場会社の株式は、通常、電子化されているため、実際の株券の受け渡しは行われず、振替機構のシステムを通じて株主名が変更されます。

譲渡企業が非上場会社(株券発行会社)の場合

株式譲渡を行う際には、株券の交付が必要で株券を譲渡した後、速やかに譲渡オーナーと譲受企業が共同で、株主名簿の書き換える必要があります。物理的な株券の受け渡しと、会社の株主名簿の更新が必要となります。

譲渡企業が非上場会社(株券不発行会社)の場合

株券の交付がないため、譲渡オーナーは、株券の交付に代えて、その代替となる重要書類(株主名簿記載事項の書換請求書など)を譲受企業に交付します。その他の手続は株券発行会社の場合と同様です。

事業譲渡におけるクロージング

事業譲渡は、譲渡対象企業の事業の全てまたは一部を譲受候補企業が譲り受ける方法です。最終契約の条件次第で譲渡対象の資産や負債選べることがメリットですが、資産や負債・従業員の雇用契約や取引先との取引契約などの移管に個別の移転手続きが必要となります。また、譲渡対象企業がすべての事業を譲渡する際や事業の帳簿上の価額が会社の総資産に対して1/5を超える場合などは、株主総会の特別決議が必要となります。

事業譲渡の場合、個々の資産・負債の移転手続きが必要となるため、クロージングの準備が複雑になりがちです。例えば、不動産の所有権移転登記、知的財産権の名義変更、従業員の雇用契約の引継ぎなど、多岐にわたる手続きが必要となります。

合併・会社分割におけるクロージング

合併・会社分割は、事業会社と不動産管理会社に分離して、事業会社のみを売却するなど組織再編を伴うM&A実施の際に多く使われるスキームです。合併には、会社の権利を新たな法人に引き継がせる新設合併と、1つの会社に合併させる吸収合併があります。また会社分割にも事業を新設した会社に引き継がせる新設分割とすでにある会社に引き継がせる吸収分割の2つがあります。

合併や会社分割スキームを活用したクロージングには、株主総会の特別決議や債権者保護手続が必要です。また、法定の手続に従って、官報公告や個別の債権者への通知などを行う必要があります。これらの組織再編スキームは、法的手続が複雑で時間がかかることが多いため、スケジュール管理が重要です。特に、債権者保護手続には一定の期間が必要となるため、事前に十分な準備期間を確保しておくことが必要です。

実務的には、合併は稀で、事業の一部だけを譲渡する等のケースで会社分割が利用されます。

▷関連:株式譲渡・事業譲渡の挨拶状の雛形|作成・送付方法、テンプレあり

M&Aの検討からクロージングまでの流れ

M&Aを検討した最初の段階からクロージングに至るまでの流れは、大きく3つの段階に分けることができます。それぞれの段階別に整理した表は以下の通りです。

| 段階 | 項目 | 譲渡オーナーの対応 | 譲受企業の対応 | 主な内容・注意点 |

|---|---|---|---|---|

| 第1段階:検討・準備 | 目標・条件設定 | M&Aの目標や譲渡条件を検討 ・譲渡価格の試算 ・従業員の処遇 ・ブランドの継続方針 | M&A戦略の選定や予算検討 ・シナジー効果の計画 ・投資回収の見通し策定 | 目標や条件の明確化がM&A成功のカギ |

| アドバイザー選定 | M&A仲介会社などの専門機関を選定 | M&A仲介会社などの専門機関を選定 | 専門知識が必要不可欠 専門家のサポートで円滑な取引が期待できる | |

| 第2段階:マッチング・交渉 | 正式委託 | 選定したM&A専門機関に正式委託 | 選定したM&A専門機関に正式委託 | アドバイザリーと協議し相手候補をリストアップ |

| 初期アプローチ | ノンネームシートによる情報提供 | ノンネームシートによる情報収集 | 譲渡企業名を特定しない書類を使用 情報漏れによる影響を最小限に抑制 | |

| 本格交渉 | 秘密保持契約締結後、社名・財務内容を開示 | 秘密保持契約締結後、詳細情報を入手 | 相互の情報共有により取引条件を協議 | |

| 基本合意書締結 | 交渉内容をまとめた基本合意書に署名 | 交渉内容をまとめた基本合意書に署名 | 法的拘束力は限定的だが両者の意思確認として重要 | |

| 第3段階:最終契約・実行 | デューデリジェンス | 企業情報の提供・調査対応 | 企業価値やリスクの調査実施 ・財務調査 ・法務調査 ・人事調査 ・ビジネス調査 | 譲受企業がリスクを正確に評価 結果が最終取引条件に影響 |

| 最終条件交渉 | デューデリジェンス結果を踏まえた条件交渉 | デューデリジェンス結果を踏まえた条件交渉 ・株式や事業の評価 ・支払条件 ・表明保証・補償条項 | 「タームシート」等に基づき、具体的・詳細な条件を決定 発見された問題点の解決策も協議 | |

| 最終契約締結 | 株式譲渡契約書または事業譲渡契約書に署名 | 株式譲渡契約書または事業譲渡契約書に署名 | 法的効力のある契約書 ・取引対象 ・価格 ・支払方法 ・クロージング条件 ・表明保証 ・補償条項などを記載 | |

| クロージング準備・実行 | 取締役会・株主総会の承認決議 必要書類の準備 | 取締役会・株主総会の承認決議 必要書類の準備 | クロージング当日の段取りを綿密に計画 すべての準備が整った後にクロージング実行 |

この表により、M&Aの各段階で譲渡オーナーと譲受企業それぞれが行うべき対応と重要なポイントが把握できます。

▷関連:タームシートとは?M&Aの最終契約前の雛形・役割・記載内容を解説

クロージング後の対応と注意点

クロージングが完了しても、M&Aのプロセスはまだ終わりではありません。クロージング後の対応や注意点について解説します。

ポスト・クロージングとは

クロージング後に実施することが義務付けられた手続を言います。株式総会・取締役会での役員変更決議(株式譲渡の場合)や、クロージング時点での財務諸表作成などが含まれます。

また、M&Aクロージング時には予想できない将来収益や価値に対する追加対価を定めるアーンアウト条項の検証も重要です。譲渡代金の分割払にエスクローを利用する場合も、継続的な対応が必要です。

譲受企業としては、クロージング後もCOC条項に左右されず従来通りの契約内容が継続することの確認が必要です。

▷関連:エスクローとは?M&Aの譲渡代金を守る仕組!手順や利点を解説

クロージング後の経営統合(PMI)

クロージング後に行われる経営統合作業をPMI(Post Merger Integration)と言います。譲受企業のM&Aの目的は、譲渡企業との経営統合で得られるシナジー享受にあるため、適切なPMI実施がM&A成功への重要なポイントとなります。PMIは多岐に渡るため、クロージング前から準備を進めることが重要です。組織体制、人事制度、業務プロセス、ITシステムなど、様々な面での統合計画を立てる必要があります。

適切に短期間でPMIを実施することが重要ですが、丁寧かつ適切に実施しなければ、譲渡対象会社の従業員退職や事業運営への悪影響などのリスクがあります。移行期間中は、TSA(移行サービス契約)により売主から買主への一時的なサービス提供を取り決め、業務継続を図ることも有効です。

▷関連:TSAとは?M&Aでの必要性から締結時期・対象業務・注意点まで解説

クロージング後のトラブル

クロージング後のトラブルは「ビジネス」「財務・会計」「税務」「法務」の各観点から発生します。譲渡前に聞いていた事業実態との相違、簿外債務の発覚、税務上の問題、契約内容解釈の齟齬などが考えられます。

これらを未然に防ぐには、デューデリジェンスの徹底実施、契約書内容の詳細検討、クロージング後一定期間の譲渡オーナーの表明保証責任条項の精査が重要です。

▷関連:表明保証とは?M&Aでの条項の具体例・判例・違反時の責任を解説

▷関連:表明保証保険とは?M&Aでの仕組・流れ・買主と売主のメリット

円滑なクロージングのための準備

譲渡オーナーは、デューデリジェンスに協力的な姿勢を示し、求められた情報を正確かつ迅速に開示する必要があります。クロージングに必要な書類の早期準備、関係者との調整完了も重要です。譲受企業側は、デューデリジェンスを通じて譲渡企業の価値やリスクを十分理解し、確実な資金調達を行う必要があります。クロージング後のPMIを見据えた計画策定も重要です。

双方がプロのアドバイザー(M&A仲介会社、弁護士、会計士など)のサポートを受けながら準備することで、より円滑なクロージングが期待できます。

▷関連:PMIとは|M&A後の経営統合を成功に導くポイントと失敗事例

M&Aのクロージングのまとめ

M&Aのクロージングは、最終契約に基づき株式や事業などの譲渡を実行する重要な手続です。特に、クロージング条件の設定や必要書類の準備は漏れなく完全を期す必要があり、M&Aのスキームによっても手続が異なります。

弊社みつきコンサルティングは、M&A専門の仲介会社として多くのクロージングに立ち会って参りました。これまでの経験値を生かし優秀なアドバイザーが最後までしっかりとご支援させて頂いております。M&Aのご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方

2026年1月13日M&A仲介とは?役割・種類・メリットとデメリット・手数料・選び方 2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説

2026年1月12日企業価値評価のタイミングは?M&Aでの株価算定の時期を解説 2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説

2026年1月3日M&Aコンサルタントの年収は?仲介業界の実際の相場を解説 2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由

2026年1月3日M&A業界へ未経験で転職!成功の条件と会計知識が活きる理由