デューデリジェンス(DD)は、M&Aにおける重要な手続です。本記事では、譲受企業が譲受を判断する上で不可欠なDDに関して、財務・法務・事業など多岐にわたる調査項目を詳しく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

デューデリジェンスとは何か

デューデリジェンス(DD)とは、譲受企業が売主企業の実態を詳細に調査する手続の総称です。まるで人間ドックのように、M&A対象となる会社の健康状態を隅々まで確認し、隠れた病気やリスクがないかを見極める重要な作業と言えます。この調査によって、譲受企業は、M&Aを進めるべきか、適切な買収価格はいくらか、そして最終的な契約内容や譲受後の経営体制をどのように構築すべきかを判断します。

▷関連:デューデリジェンスとは|誰がやる?DDの意味をわかりやすく解説

デューデリジェンスの目的

DDの最大の目的は、対象会社の真の姿を明らかにすることです。会社の決算書だけでは見えてこない潜在的なリスクや強みを見つけ出すことで、より正確な判断を下すことが可能になります。

企業価値を適正に評価する

対象会社の企業価値が適正であるか、多角的に調査することがDDの重要な目的です。表面上の数字だけでなく、その裏にある実態を把握することで、納得のいく買収価格を導き出せるようになります。

この評価プロセスでは、決算書に記載されている資産や負債の実在性を確認し、簿外債務や偶発債務の存在を洗い出します。また、収益力の持続性や成長性についても分析を行います。

M&Aに伴うリスクを調べる

企業には数字だけでは測れない、様々な潜在的リスクが内包されています。例えば、決算書を見ただけでは、従業員との間で紛争が発生しているかどうかや、過去に重大な法的な問題があったかどうかは分かりません。

デューデリジェンスは、このような予期せぬリスクの有無を事前に確認するための重要なプロセスです。訴訟リスク、環境汚染リスク、知的財産権侵害リスクなど、多岐にわたるリスク要因を丁寧に調査します。

M&A後を見据えて情報を集める

譲受企業がM&A計画に合致するかを検証したり、譲受後の経営計画を立案したりする上で、対象会社の情報を取得することは非常に重要な目的です。あたかも地図を手に入れるように、対象会社の全体像を把握します。

具体的には、事業の強みや弱み、主要な顧客や取引先、従業員の状況、情報システムの整備状況など、経営に必要な情報を幅広く収集します。これにより、譲受後の統合作業をスムーズに進める準備が整います。

適切な契約内容にする

M&A実行後は、最終契約の内容を変更することは基本的にできません。そのため、M&A実行前にデューデリジェンスを通じて問題点を把握し、それを踏まえた上で最終契約の内容を確定させることは、譲受企業にとって極めて重要です。

これにより、お互いが納得できる条件でスムーチに契約を進められる可能性が高まります。例えば、重大なリスクが発見された場合には、譲受価格の減額や表明保証条項の追加、補償条項の設定などの対応を検討することができます。

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

デューデリジェンスの実施時期と期間

DDは、M&Aプロセスの中で特定のタイミングで実施されます。その時期や期間は、案件の特性によって変動します。

実施時期

デューデリジェンスは、通常、譲渡オーナーと譲受企業の間で基本合意契約が締結された後に実施します。この基本合意契約には、譲受企業が独占的に調査を進める権利(独占交渉権)が付与されることが多く、その期間中が集中的にデューデリジェンスが行われます。

基本合意締結前にトップ面談やQ&Aセッションなどで基礎的な情報交換は行われますが、本格的な調査は基本合意後に開始されるのが一般的です。これは、詳細な機密情報の開示には一定の信頼関係が必要だからです。

▷関連:基本合意書とデューデリジェンスの関係|独占交渉権等の交渉事項

実施期間

デューデリジェンスの実施期間は、資料収集から最終報告書の提出まで、一般的に1ヶ月から2ヶ月が目安とされています。しかし、対象会社の事業規模や業種、実施するデューデリジェンスの種類の幅や深さによって、調査完了までの期間は変動します。

中小企業のM&Aでは、比較的短期間で完了することも多いですが、複雑な事業構造を持つ会社や海外拠点がある場合には、3ヶ月以上かかることもあります。調査期間中は、売り手側のデューデリジェンス準備と協力が不可欠です。

▷関連:売り手が準備するデューデリジェンス|M&Aでの対応・情報開示

デューデリジェンスの主な調査項目

デューデリジェンスには様々な種類があり、それぞれ異なる専門分野の専門家が調査を担当します。各分野の調査項目は、対象会社の様々な側面を明らかにするためのものです。専門家選びも重要で、公認会計士や弁護士など各分野に精通した専門家に依頼することが一般的です。

▷関連:デューデリジェンスを依頼する専門家の選び方・役割・費用・注意点

以下では、主要なデューデリジェンスの種類とその調査項目について解説します。

財務デューデリジェンス

財務DDは、譲受対象会社の財務資料を対象とした調査です。その目的は、簿外債務や偶発債務、粉飾決算といった財務上のリスクを洗い出し、適正な企業価値を評価することにあります。財務DDでは、決算書に計上されている資産が実在するか、負債が正しく計上されているか、収益や費用の計上が適切かなどを詳細に検証します。また、将来の収益予測の妥当性についても分析を行います。

主な調査資料(FDD)

財務DDで確認する主な情報は以下の通りです。

- 会社案内、製品・サービスのカタログ

- 定款、社内規程(就業規則、賃金規程、退職金規程、役員退職慰労金規程など)

- 全部履歴事項証明書

- 株主名簿、組織図

- 直近3年もしくは5年分の決算書および税務申告書一式

- 銀行取引の残高証明書

- 各勘定科目の明細

- 固定資産台帳

- 生命保険の解約返戻金に関する資料

- 含み損益に関する資料

- 資金計画や資金繰り表

これらの資料を基に、譲受企業は譲受の判断を下すための重要な基準を得ることが可能です。

▷関連:財務デューデリジェンスの目的とは?手順・分析項目・費用相場を解説

税務デューデリジェンス

税務DDは、対象会社の税務に関する資料を対象とした調査です。その目的は、過去の税務処理に潜むリスクを洗い出すことにあります。会社の税金に関する隠れた重箱の隅を突くような調査と言えるでしょう。もし重大な税務リスクが見つかれば、譲受価格に反映させるか、あるいは譲受そのものを取りやめるかを検討することになります。特に、過去の税務調査で指摘を受けた事項や、グループ会社間の取引における価値移転の問題などは注意が必要です。

主な調査資料(TDD)

税務DDで確認する主な情報は以下の通りです。

- 税務調査の履歴、修正申告の履歴

- グループ会社間での取引履歴

- 役員個人との取引履歴

書類だけでは全てが明らかにならない場合もあるため、必要に応じて売主企業の経営者や担当者へのインタビューも実施されます。これにより、税務リスクの全体像をより深く理解できます。

▷関連:M&Aの税務デューデリジェンス入門|基礎知識を税理士が解説

法務デューデリジェンス

法務DDは、対象会社の法務上のリスクを調査するものです。取引先との契約書や社内規程、過去の違法行為の有無、簿外債務の有無、そして訴訟や紛争の有無などを調査します。会社の「法的な骨格」がしっかりしているかを確認する作業とも言えます。契約書の内容が適切か、許認可が必要な事業を適法に行っているか、知的財産権の帰属は明確かなど、法的な観点から多岐にわたる項目を検証します。

主な調査資料(LDD)

法務DDで確認する主な情報は以下の通りです。

- 株主総会議事録

- 取締役会議事録(取締役決定書ファイルを含む)

- 主要な契約書(知的財産に関するものも含む)

- 訴訟、紛争、クレームに関する記録

- 許認可書類

具体的には、会社が所有する資産を適法に所有しているか、事業を承継する上で許認可が必要になるかなども調査の対象となります。これらの確認は、将来的なトラブルを避けるために極めて重要です。

▷関連:法務デューデリジェンスとは?M&Aで確認すべき法的リスクと進め方

ビジネスデューデリジェンス

ビジネスDD(事業DD)は、対象会社の収益力や事業戦略、市場における競争力などを調査するものです。まるで会社の将来の成長可能性を予測する水晶玉を覗き込むような調査です。経営管理資料や販売先、仕入先の状況、さらには事業のキーマンへのインタビューを通じて、譲受企業自身のM&A戦略との合致度を検討します。市場環境の分析や競合他社との比較も行われます。

主な調査資料(BDD)

事業DDで確認する主な情報は以下の通りです。

- 事業計画書

- 予算と実績の差異分析に関する資料

- 主要な営業上の取引契約

- 主要な得意先リスト

- 主要な仕入先や外注先リスト

- 資金サイトに関する情報

これらの情報を総合的に分析することで、譲受企業は譲受対象会社のビジネスモデルの強みと弱み、そして将来の成長性を深く理解することができます。

▷関連:事業デューデリジェンスとは?M&Aでの目的・調査項目・進め方

人事労務デューデリジェンス

人事労務DDは、対象会社の人事制度、人件費、そして労務状況に潜むリスクを把握するための調査です。中小企業を対象会社とするM&Aでは、法務DDの一環で行われることが多いです。会社の「人」という最も大切な資源の健全性を確認する作業であり、従業員のモチベーションや潜在的な問題がM&A後の事業運営に大きな影響を与える可能性もあるため、慎重な調査が求められます。

主な調査資料(HRDD)

人事労務DDで確認する主な情報は以下の通りです。

- 従業員名簿

- 賃金台帳

- 就業規則、その他の労務関連規程

- 残業管理および休日管理の記録

- 各種ハラスメントの履歴

特に、従業員の退職金制度や未払い賃金などの潜在的な負債は、譲受後の財務状況に大きな影響を及ぼす可能性があります。人間関係や労働環境の問題は、数字では表れない懸念事項となるため、細やかな調査が必要です。

▷関連:人事・労務デューデリジェンス|M&Aでの目的・調査項目・リスク

ITデューデリジェンス

ITDDは、対象会社の情報システムを調査するものです。M&A実行後、情報システムを統合したり、新しいシステムに入れ替えたりする必要があるのかどうかを調査し、それにかかる費用やリスクを把握することが主な目的です。会社の情報伝達の神経回路を診察するようなものです。システムの老朽化や脆弱性、保守契約の状況、セキュリティリスクなどを評価します。

主な調査資料(ITDD)

ITDDで確認する主な情報は以下の通りです。

- 使用している情報システムの詳細

- システム運用に関する費用

- セキュリティ状況に関する情報

対象会社の業種によっては、ITDDが行われないことも少なくありません。しかし、現代のビジネスにおいてITシステムは事業の基盤であり、その健全性を確認することは譲受後の円滑な事業運営に不可欠です。

▷関連:ITデューデリジェンスの目的・調査範囲・サイバーセキュリティ

環境(不動産)デューデリジェンス

環境DDは、対象会社が所有または使用している不動産や動産を対象とした調査です。その目的は、土壌汚染や大気汚染の有無など、環境に関する潜在的なリスクを把握することにあります。会社の足元を固める土地や建物の「健康診断」のようなものと言えるでしょう。特に製造業などでは、過去の事業活動により土壌汚染が発生している可能性があるため、注意が必要です。

主な調査資料(EDD)

環境DDで確認する主な情報は以下の通りです。

- 環境問題への対策に関する資料(汚染物質の排出状況、管理の適切性など)

- 設備資産に関する情報(老朽化状況、買い替え費用の算定など)

環境に関する問題は、多額の修繕費用や賠償責任につながる可能性があるため、これらのリスクを事前に評価することは譲受企業にとって非常に重要です。

▷関連:環境デューデリジェンス|M&Aでの目的・調査項目・流れ・費用相場

▷関連:M&Aにおける不動産デューデリジェンスとは? 調査項目、タイミング

知的財産デューデリジェンス

知財DDは、譲受対象会社が保有する特許、商標、著作権などの知的財産に関わる情報を調査するものです。その目的は、第三者の権利侵害がないか、または自社の知的財産がどのような価値を持つのかを調べることにあります。まるで会社の「知の財産」の価値と健全性を評価する作業です。特に、技術系の企業やブランド価値の高い企業では、知的財産の調査が重要になります。

主な調査資料(知財DD)

知財DDで確認する主な情報は以下の通りです。

- 知的財産に関する登録書類

- 知的財産に関する契約書

- 過去の権利侵害や係争に関する記録

近年、知的財産保護を目的とした法整備が進み、知的財産に関する争いが発生した場合の損害賠償額が高額化する傾向にあるため、知財DDの重要性は増しています。

▷関連:知的財産DD|M&Aにおける特許・商標・著作権・営業秘密の評価

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

デューデリジェンスの費用と情報開示

DDは、M&Aプロセスにおいて譲受企業が多大な時間と費用を投じて行う重要な調査です。その費用負担や、売主・譲受企業双方が注意すべき点について理解しておくことは、M&Aを円滑に進める上で不可欠です。

デューデリジェンスの費用

DDにかかる費用は、原則として譲受企業が負担します。これは、譲受企業が自らのリスクを評価し、譲受の意思決定に必要な情報を得るための費用だからです。

費用は、調査を依頼する専門家の種類や調査の範囲によって大きく異なります。公認会計士や弁護士などの専門家に依頼する場合、それぞれの専門分野ごとに費用が発生します。

DD費用の相場

DDの費用相場は、譲受対象会社の規模や調査の深さによって大きく異なります。中小企業の場合、財務DDと法務DD(労務DDを含む)を合わせて200万円から500万円程度が一般的です。一方、中堅企業、海外の会社を対象とする場合は、500万円から数千万円程度になることもあります。費用は決して安くありませんが、その投資は将来の大きなリスク回避につながる可能性があります。

▷関連:デューデリジェンス費用相場と内訳|コスト削減方法・会計と税務

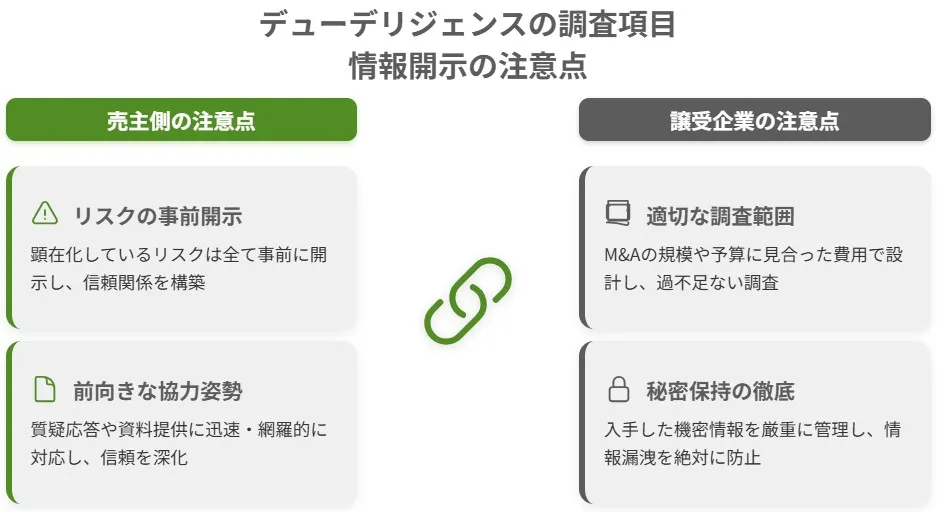

デューデリジェンスでの情報開示の注意点

デューデリジェンスを成功させるためには、譲渡オーナーと譲受企業の双方がいくつかの注意点を守る必要があります。二者三脚のように、互いの協力が不可欠です。

デューデリジェンスの専門用語は複雑なものも多いため、専門家から説明を受ける際には理解できるまで確認することが大切です。特に中小企業のオーナー経営者の場合、専門用語に不慣れなこともあるため、分かりやすい説明を求めることが重要です。

▷関連:デューデリジェンス専門用語集|M&Aでよく使う単語・略語

売主側の注意点

売主企業は、DDにおいて誠実な姿勢で臨むことが求められます。

自社のリスクは譲受企業へ事前に伝える

譲受企業が安心して検討を進められるよう、顕在化しているリスクは全て事前に開示することが重要です。これは、信頼関係を築き、円滑な交渉につながります。

質疑応答や資料提供は前向きに協力する

譲受企業からの資料依頼には、可能な限り迅速かつ網羅的に提供するように努めましょう。不足している資料や存在しない資料は、その旨を明確に伝えることが大切です。すべての資料が揃わないことは珍しくありません。無理に取り繕うよりも協力的な姿勢が大事で、譲受企業からの信頼を深めます。

譲受企業の注意点

譲受企業もまた、DDを進める上で慎重な対応が求められます。

予算や規模に見合っているか確認する

DDの費用は、M&Aの規模や自社の予算に合わせて適切に設計することが重要です。過度な調査は売主の不信感や譲渡意欲の低下を招きかねませんし、一方で費用が著しく安い場合は、十分な調査が行われないことを覚悟しましょう。

秘密保持に細心の注意を払う

DDでは、対象会社の機密情報、特に経営に関する重要情報を入手します。譲受企業は、秘密保持契約を締結した上でこれらの情報を取り扱いますので、情報漏洩が発覚した場合、損害賠償請求される可能性があります。入手した情報は厳重に管理し、決して外部に流出しないよう細心の注意を払うことが不可欠です。情報の取り扱いについては、社内でも担当者を限定し、適切な管理体制を構築することが求められます。

▷関連:デューデリジェンスと秘密保持契約|M&Aでの情報開示と違反リスク

デューデリジェンスの調査項目のまとめ

デューデリジェンスは、M&Aにおけるリスク把握と経営統合準備に不可欠な調査です。財務、税務、法務、事業など多岐にわたる項目を専門家が調査します。適切なチーム編成と情報管理が成功の鍵を握ります。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。M&Aをご検討の際は、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介