M&Aは、後継者不在の解消や事業拡大の手段として、多くの経営者に選ばれています。しかし、初めて検討する方にとっては、どのような仕組みなのか、自社に本当にメリットがあるのか、不安も多いでしょう。本記事では、M&Aの基本的な目的や手法、メリットとデメリット、実際の進め方まで、初心者の方にも分かりやすく解説します。M&Aが自社の課題解決に役立つかどうか、判断するための第一歩としてお役立てください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aとは?

M&Aとは、「Mergers(合併)」と「Acquisitions(譲受・買収)」の略称で、企業同士が統合する行為を指します。一般的に「提携」まで含む広義のM&Aと、文字通り合併・譲受のみを指す狭義のM&Aに分かれますが、現在の日本では中小企業の後継者問題や事業拡大の手段として広く活用される傾向があります。

かつてM&Aには「大企業による乗っ取り」「身売り」「経営不振」といったネガティブなイメージもありました。しかし、昨今の中小企業におけるM&Aは、後継者不在を解消するための友好的な会社売却や、新規事業開拓を目指す前向きな戦略として取り入れるケースが大半を占めるようになっています。

▷関連:中小企業M&Aの意味・特徴は?問題点・失敗例・大企業との違い

日本のM&Aの現状

M&Aが増えている背景や今後について概説します。

2025年の国内M&Aは過去最多

2026年1月公表のレコフデータによると、2025年の日本企業によるM&A件数は5,115件に達し、2年連続で過去最多を更新しました。M&A件数は2012年から2019年まで8年連続で増加していましたが、2020年にはコロナ禍の影響で一時的に減少。その後、2021年から再び増加傾向に転じたものの、2023年には再び減少していました。

▷関連:M&A件数は過去最多!日本企業の成約の推移・今後も増える?

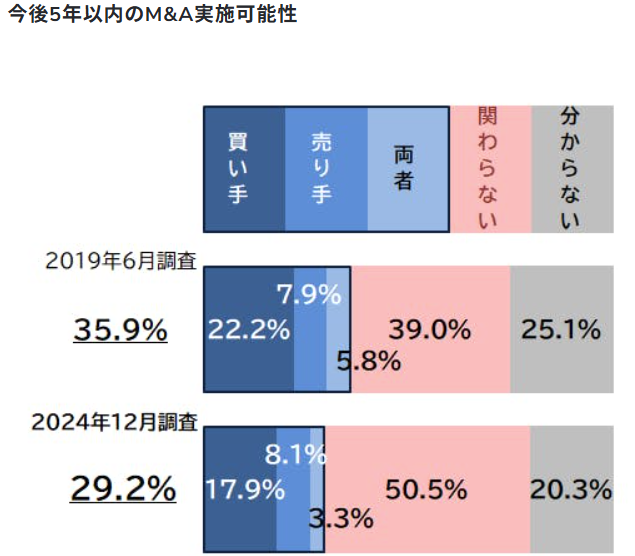

今後「M&Aに関わる可能性がある」企業は29%

2025年1月公表の帝国データバンク「M&Aに対する企業の意識調査」によると、今後5年以内にM&Aに関与する可能性がある企業は29.2%でした。一方、「関与の可能性はない」企業は50.5%、「分からない」は20.3%でした。

M&Aの目的

M&Aで達成すべき目的(解決が期待される課題)は、以下のとおりです。

売り手の目的

売り手がM&Aを検討する背景には、主に以下のような理由があります。下表は、M&Aを検討する主な動機と具体的な背景をまとめたものです。

| M&A検討の理由 | 具体的な背景・事例 |

|---|---|

| 事業承継(後継者不在) | 社長や経営幹部の高齢化が進む中、後継者が見つからないために廃業に追い込まれる企業も少なくありません。M&Aを通じて、第三者に経営をバトンタッチすることで、会社や従業員を存続させ、地域雇用を守ることができます。 – 後継者がいない、または子供の資質に不安がある – オーナーが病気になり、周囲が心配している – MBOを用いた社員承継も検討しているが現実的でない |

| 創業者利益の実現 | オーナー経営者にとっては、事業売却による資金化で個人保証の問題から解放されたり、新事業への投資資金を得たりできる利点があります。 – 創業家としての長年の苦労が報われたい – 今後の経営に自信がないが、これまでの頑張りを利益として確保したい – 経営を続けたいが、いったん創業者利益を確定しておきたい |

| 事業基盤の強化 | 譲受企業と統合することで、人員・設備・ノウハウなどの経営資源を増強できます。小規模企業であっても、他社と組むことで経営不振を脱し、新たな販路開拓や技術開発を実現しやすくなります。 – インターネットで直接消費者に販売したい – 海外市場での販売や製造を行いたい |

| 事業の選択と集中 | シナジー効果の薄い複数事業を運営している企業体の場合、その一部の事業やグループ会社を譲渡することで、残る事業に経営資源をフォーカスさせることができます。また、経営が傾いている企業の場合、M&Aで他社に譲り渡すことにより、会社の救済や再生を図ることができます。 – 不採算事業を切り離したい – ノンコア事業を売却し、コア事業に集中したい – 既存事業を売却し、新規事業に取り組みたい – スポンサーを得て資金難から脱出したい |

| イグジット戦略 | 将来的に事業を売却して投下資本を回収するイグジット戦略を起業段階から視野に入れる経営者が増えています。M&Aによるイグジットは、海外だけでなく日本でも徐々に一般的な選択肢となっています。 |

買い手の目的

一方、買い手がM&Aを検討するのは、主に次のような理由によるものです。下表は、M&Aを検討する主な動機と具体的な背景をまとめたものです。

| M&A検討の理由 | 具体的な背景・事例 |

|---|---|

| 事業拡大の時間短縮 | 企業が自力で新規事業を立ち上げたり、既存事業を拡大したりする場合には、相応の時間と資金、さらに人材育成のコストも必要になります。M&Aでは、すでに確立した事業・顧客基盤をそのまま取り込めるため、成長のスピードを大幅に加速させることができます。 – 事業エリアの拡大、店舗やフランチャイズの増加 – 販売先の確保、工場の設置、契約の締結 |

| 新規事業への参入 | 近年、急激に変化するビジネス環境では、時間をかけてゼロから事業を立ち上げるよりも、すでに実績を持つ企業を譲受するほうが効率的です。先行している競合に遅れず、新しい分野に参入できることが目的となります。 – 迅速に開始したいが、新規事業には時間がかかる – 適任者の採用が難しく、ライセンス取得にも時間が必要 |

| ウィークポイントの補強 | M&Aによって、自社にはなかった技術やノウハウ、あるいは許認可やブランド力を取り込めます。これにより、自社だけでは補えなかった弱点を短期間で補強し、相乗効果によるさらなる成長を見込めます。 – 自社での研究開発には時間と費用がかかる – 事業拡大を望むが、適切な人材の採用が難しい |

| 販売先、販売エリア、販売手法の確保 | 既存の市場における販路拡大や、新たな市場への進出を目的としたM&Aです。 – 販売先、販売エリア、販売手法の確保 – 海外市場への進出、海外製造拠点の設置、海外企業との提携 |

▷関連:M&A戦略は立案すべき?売り手・買い手別の戦略、企業事例を紹介

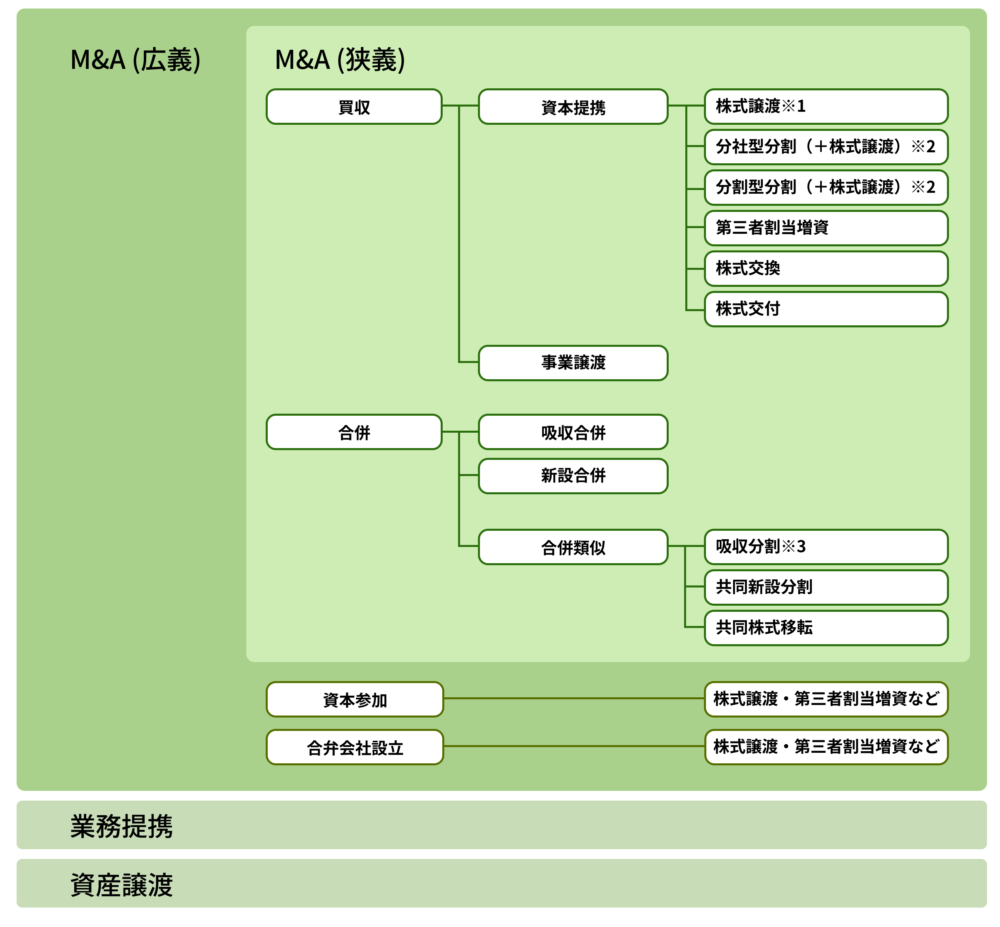

M&Aの手法(スキーム)

M&Aのスキームとは、M&Aを実行する際の手法(株式譲渡・事業譲渡・吸収合併など)のこと言います。譲渡側のM&Aの目的やM&A対象資産、事業の特性や事業に必要な許認可などを考慮しM&Aスキームを検討します。M&Aスキームによって譲渡側の獲得できる利益が異なったり、税務・会計上のメリット・デメリットがあったりしますので、専門家に相談しながら最適なM&Aスキームを決定することが大切です。

※1 最も一般的なM&Aの手法。MBOやTOBでも株式譲渡が用いられる。

※2 会社分割の類型の1つである「新設分割」が用いられる。

※3 会社分割の類型の1つである「分社型分割」又は「分割型分割」が用いられる。

日本で行われるM&Aの主な手法は、上記の株式譲渡が圧倒的多数で、事業譲渡も少なくはありません。「M&A」の直訳は「合併と買収」ですが、現場では、実際には「合併」が選択されることは殆どありません。

株式譲渡

株式譲渡は、譲渡企業の株式を、譲受企業が買収することで経営権を獲得するスキームとなります。譲渡企業の株主が変更するのみで、譲渡企業に付随する資産・負債、権利・義務がすべて引き継がれるのが特徴です。譲受側が譲渡側に株式対価として現金を支払うことにより完了します。

事業譲渡

事業譲渡は、譲渡企業が持つ事業の一部またはすべてを譲受企業が引継ぐスキームを言います。譲受企業は対価として現金を支払います。譲渡側または譲受側が引き継ぎたい資産や負債、各種契約など指定して譲渡することができますが、権利・義務は引き継がれない為、事業に必要な権利・義務の再取得が必要となります。

吸収合併

吸収合併は、一方の法人が存続し、もう一方の法人を吸収して消滅させるスキームです。消滅会社の資産や負債、権利義務は、原則としてすべて存続会社に承継されます。組織が一つになるため、強固な一体化やシナジー効果が期待できますが、統合作業は複雑になります。

その他のM&A手法

以下では、株式譲渡・事業譲渡以外の広義のM&A手法を幾つかのタイプに分けて紹介します。

株式取得・資本参加型の手法

株式取得又は資本参加という形態の代表的なM&Aスキームは以下のとおりです。

株式交換

譲渡企業の発行済み株式のすべてを譲受企業が取得する為、その対価として譲受企業の発行済み株式を交付するM&Aスキームのことを言います。完全子会社を図る際に使われるスキームですが、譲受側が非上場会社の場合は、非上場株式の現金化が難しい為、あまり使われないスキームです。

第三者割当増資

譲渡企業が、自社の新しく発行する株式を特定の第三者(譲受企業)に交付するM&Aスキームのことを言います。業務提携における関係性の強化や資金調達方法の一つとして用いられるスキームで、M&Aを成長戦略として検討する譲渡企業で多く実施されています。

事業譲渡・資産買収型の手法

譲渡企業の経営権ではなく、事業や資産の一部または全部を売買するM&Aスキームは以下のとおりです。

新設分割

譲渡企業の事業に付随する権利義務の全部または一部を新たに設立した会社に引継ぎ、その引き継いだ会社を譲渡するスキームです。事業に付随する権利義務を直接、譲受企業へ譲渡するか、一旦新しい会社へ引継いだ後に譲渡するかの違いで吸収分割とほぼ同じスキームとなります。

吸収分割

譲渡企業が持つ事業に付随する権利義務の一部またはすべてを譲受企業へ引き継ぐスキームを言います。譲受企業は、譲渡対価としては自社株式の交付や現金で支払います。事業譲渡と違い引継ぎ対象となる事業に付随する権利・義務の移転手続きが必要ないことが特徴です。

提携(アライアンス)

提携は、資本面または業務面で複数の企業が協力関係を築く形態を指します。厳密には経営権の移動が伴わないため、狭義のM&Aには含まれません。提携関係を深めていく中で、後に本格的なM&Aに発展するケースはあり得ます。

資本提携

出資や株式の持ち合いにより、企業同士が協力関係を構築する

業務提携

資本の移動は伴わず、特定の業務分野で協力する

▷関連:資本提携とは?業務提携・M&A・子会社化との違い|出資比率の影響

M&Aの形式|相対か、入札か?

M&Aで会社を売却する方法には、相対形式と入札(オークション)形式があります。下表は、それぞれの特徴と留意点を対比したものです。

| 相対形式 | 入札(オークション)形式 |

|---|---|

| 交渉方式 売手と買手が1対1で交渉します。双方の希望条件が満たされた場合に合意に至ります。合意に至らなかった場合は、次の買手と交渉を行います。 売却の中止 何社かと交渉を行った結果、希望条件で売却できない場合、売却を中止することも可能です。 情報管理 限られた相手との交渉となるため、情報漏洩のリスクを比較的抑えられます。 | 交渉方式 売手企業の情報を社名を伏せた状態で公開し、広く買手企業を募集します。候補先を2、3社に絞り、条件提示を受けた上で最終的な買手企業を選びます。 適した企業 財務が安定している、特別な技術がある、市場価値の高い会社の売却に向いています。 デューデリジェンス デューデリジェンスを複数社から受ける必要があります。 売却の中止 原則として途中で売却を中止することはできません。 情報管理 複数企業に情報を公開するため、情報漏洩のリスクが高くなります。情報漏洩対策を万全にする必要があります。 |

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

M&Aのメリット・デメリット

M&Aを行うメリットとデメリット(リスク)を譲渡側と譲受側に分けて紹介します。

売り手のメリットとデメリット

M&Aによる会社売却には、売り手にとってメリットとデメリットの両面があります。下表は、売り手の視点から見た主な利点と留意点を対比したものです。

| メリット | デメリット |

|---|---|

| 後継者問題を解決できる 後継者不在、後継者の経営力不安など様々な後継者問題があります。M&Aはこれらの後継者問題の解決策として最も合理的で有効な手段と言えます。親族内・自社社員などから後継者を探すも担い手がいない場合は、第三者への事業承継により会社を引き継いでもらうことで解決します。また、後継者はいるものの経営能力に不安を感じる場合、後継者は事業に残しつつ経営支援を受ける為、M&Aにて経営権を譲渡することで後継者の負担を軽くすることも可能です。年々、同族承継は減少しており、その一方で、内部昇格やM&Aによる親族外承継は増加しています。 従業員の雇用を守れる M&Aにより会社を存続させることができれば、従業員の雇用を守れます。地方においては、地域の雇用を守る意味でも重要な役割だと感じます。また、多くのM&Aが対象会社よりも資金力や経営能力のある相手先を選ばれる傾向にあり、雇用の安定や福利厚生の向上などが見込まれます。 経営者保証を引き継いでもらえる 経営者が、事業承継を進めることを躊躇する理由の一つに経営者の保証があります。中小企業では経営者が債務の連帯保証人となっている場合が多く、後継者に債務保証を引き継ぐことができるのか、債務保証引継ぎ後、事業運営は大丈夫なのかなど心配ごとはつきません。また、後継者がいない中で会社を清算した場合、会社の状況によっては債務のみが残る可能性もあります。M&Aによる事業承継では、個人保証の免責を条件とすることが可能で、事業と合わせて経営者の保証債務の整理もできることも大きなメリットの一つです。 自社株の資金化(売却益の確保) 事業譲渡や株式譲渡で得られる対価は、経営者の老後資金や新事業への投資資金にも活用可能です。オーナー企業では、M&Aによってまとまった資金を手に入れられる点も重要なメリットです。譲渡によって得られた資金を活かして、新しい事業を始めたり、地域貢献や投資活動に力を入れたりと、セカンドライフを豊かにできる可能性があります。 | 雇用条件・労働環境が悪化する可能性 M&A後の従業員の処遇については法令違反や社会通念上相当のものを除き原則、譲渡前の水準が維持されることがほとんどです。よって雇用の安定化や処遇改善等のメリットがあります。しかしながら、譲渡側の社員と譲受側から派遣される人材との関係性や譲受側の譲渡後の関わり方により、譲渡側従業員との摩擦や古株人材の退職などを誘発することがありますので、M&A後も当面は前経営者が従業員と譲受側人材の橋渡し役になることが重要です。 取引先との関係性が悪くなる可能性 譲渡側の取引先は、現経営者が長年培ってきた信用のもとお付き合いされていることが多く、M&Aによって経営者や担当者が変更になることを良く思わない取引先や、優良顧客が離れてしまうことも考えられます。取引企業との基本契約を確認の上、譲渡側と譲受側が一緒に説明に行くなど、M&A後の丁寧な引継ぎが大事です。 企業文化の違いによる衝突 譲受企業で働く人材と譲渡企業で働く人材の間で意識や価値観の相違が大きいと、社内の統合が上手く進みません。企業文化や経営方針の相性はM&A成功のカギを握るため、早い段階で相互理解の場を設けるなど、ソフト面の対策が求められます。 希望価格で譲渡できるとは限らない M&Aで譲渡企業が受け取る金額は、買収企業との交渉で決定します。簿外債務やリスクが判明すれば売却価格が下がる可能性があるほか、他に適切な買い手が見つからない場合、当初の希望条件を満たせないまま譲渡に応じざるを得ないケースもあるのです。 |

▷関連:M&Aのメリットとデメリットを網羅!全関係者の立場と手法別に解説

買い手のメリットとデメリット

M&Aによる企業買収には、買い手にとってメリットとデメリットの両面があります。下表は、買い手の視点から見た主な利点と留意点を対比したものです。

| メリット | デメリット |

|---|---|

| 短期での事業拡大・多角化 自社の経営戦略上、時間を買う手段としてのM&Aは非常に有効です。新規プロダクトの研究・開発をゼロから行うより、すでに市場で一定の成果を出している企業を取り込めば、スピード感をもって市場を拡大できます。 技術・ノウハウ・権利の取得 譲渡企業が長年培ってきた専門的な技術やノウハウ、許認可、ブランド力などを一度に獲得できる点も大きいです。時間と資源をかけて独自に開拓するより、M&Aであれば一挙に実現できるため、競合優位性を確立しやすくなります。 優秀な人材の確保 中小企業の人材確保は難しい課題ですが、M&Aでは人的資源そのものを引き継げます。熟練社員や専門スキルを持つ従業員を確保できれば、会社全体の実務効率や研究開発力が高まります。統合後の収益向上や拠点拡大、シナジー効果によるコスト削減が実現すれば、投下資金を上回るリターンが期待できます。 | 期待どおりの収益やシナジー効果が得られない場合がある M&Aは、自社のリソースに他社の持つノウハウやブランド力、人的資源などをプラスすることで、大きな収益拡大やシナジー効果を期待できる手段です。しかし、企業統合による効果は短期間に実現できないことも多く、当初見込んでいた利益やシナジーが得られずに終わるリスクがあります。シナジー効果は企業文化の違いや経営統合の進め方によって左右されるため、想定どおりに進むとは限らない点に注意が必要です。 組織の再編に時間がかかる 異なる社風・組織風土を持つ企業同士をまとめるには、大きな労力がかかります。従業員が混乱して離職率が高まったり、現場の意思疎通が滞ったりすれば、期待していたパフォーマンスが発揮できず、事業の停滞を招く可能性があります。統合作業を計画的かつ丁寧に行い、段階的に組織を再編することが大切です。 譲渡企業のリスクも引き継ぐ可能性 M&Aのスキームによっては、譲渡企業の負債や偶発債務、簿外債務をそのまま引き継ぐこともあります。また、将来的にのれんの価値が想定よりも下回ると減損処理による大きな損失が発生するリスクもあります。買収監査の段階でリスクを見極め、価格交渉やスキームの見直しを徹底することが重要です。 承継した優秀な人材が離職するおそれ M&Aの大きな目的の一つに即戦力となる人材獲得がありますが、譲渡企業側の従業員が転籍後の処遇や企業文化に不満を抱いて離職すると、期待していたメリットが得られなくなる恐れがあります。人材流出を防ぐためにも、雇用条件や社内環境の維持・向上に配慮し、従業員とのコミュニケーションを慎重に図ることが大切です。 |

▷関連:企業買収とは?目的・利点と欠点・種類と手法・流れ・M&Aの注意点

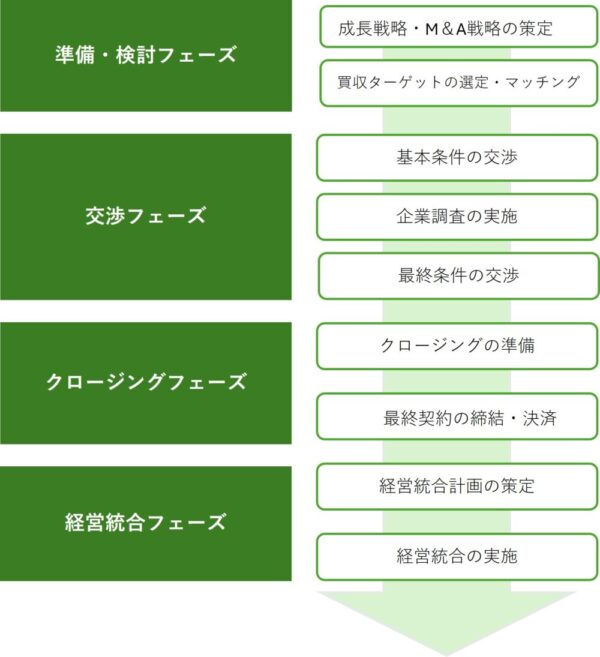

M&Aの全体的な流れ

M&Aは、決定してすぐに完了するわけではなく、複数の段階を経て慎重に進められます。M&Aの流れを大きく4つのフェーズに分けて見ていきましょう。

1.準備・検討

まずは、自社の課題や目標に対してM&Aが最適な手段かどうかを検討します。経営者はM&Aによって得たい成果(事業拡大・事業承継・新規参入など)を明確化し、社内外の状況を踏まえて総合的に判断する必要があります。

次に、M&A専門会社(仲介会社やFAなど)の選定、候補企業のリストアップなどを行います。中小企業の場合、M&A仲介会社への相談が代表的な手段です。実績や料金体系が明確かどうか、同業種・同規模案件の取り扱い実績などを見て、信頼できる専門家を探しましょう。

2.打診・交渉

の段階では、譲渡企業側が作成した「ノンネームシート」を用いて、買収候補企業へ打診を進めます。ノンネームシートは企業名が特定されない形で売却意志を伝える資料であり、同時に買収候補企業はその内容を見ながら検討します。

買収候補企業が交渉を希望すれば、秘密保持契約(NDA)を締結したうえで詳しい情報が開示され、経営者同士が面談を行います。話が進めば、M&Aの基本的な条件(譲渡価格、スケジュール、従業員の雇用継続など)について合意し、「基本合意書」を結ぶのが一般的です。

3.最終契約・クロージング

基本合意後、譲受企業はデューデリジェンス(DD/買収監査)を実施して、譲渡企業の財務・法務・税務・ビジネスなどのリスクを詳細に確認します。DDの結果次第で、譲渡価格や最終条件を再交渉する場合もあります。最終合意に至れば、譲渡契約を締結し、株式や事業の引き渡し、対価の受け渡しを行います。

4.経営統合

クロージング後、企業同士の融合を進めるPMI(ポスト・マージャー・インテグレーション)が始まります。理念・ビジョンの統一や組織の再編、従業員のモチベーション管理など、時間をかけてソフト面・ハード面の両立を図り、M&Aによる相乗効果を最大化させます。PMIの出来不出来が、最終的な成功を左右するといわれるほど重要です。

企業価値評価|あなたの会社の譲渡価格は?

非上場企業の場合、株式市場での取引価値(マーケット・バリュー)がないため、その価値を一概に提示することは困難です。企業価値評価では、規模や特性、成長ステージ、企業を取り巻く環境、業種の人気度、株式市場の動向など、多くの要素を総合的に判断して算出します。M&Aの価値評価には絶対的な方法がなく、複数の評価方式の中から事案に適したものを選択して評価します。

代表的な評価方法は次の3つですが、実際の価値と大きく異なる金額にならないよう、複数の評価方法を組み合わせて計算することもあります。

- 時価純資産方式(年買法)

- 類似会社比較方式(マルチプル)

- ディスカウント・キャッシュフロー方式(DCF法)

下表は、中小企業のM&Aでよく使用される3つの評価方法の特徴と計算方法をまとめたものです。

| 評価方法 | 特徴・計算方法 | 計算例・ポイント |

|---|---|---|

| 時価純資産法(年買法) | 中小企業のM&Aで頻繁に使用される評価方法です。時価に換算した資産から負債を差し引いた金額に「のれん」を上乗せして計算する方法です。「のれん」とは、財務諸表に表れない顧客、取引先、技術、ノウハウ、人材などの目に見えない価値を指します。ただし、のれんが上乗せされるのは黒字企業に限られ、過去3年間の営業利益や税引後利益の平均値を基に、2年から5年分を目安として上乗せされます。 | 計算例: – 資産:5億円 – 負債:2億円 – 平均利益:1億円 – のれん:3年分と仮定 株式価値:(5億円-2億円)+1億円×3年分=6億円 |

| 類似会社比較法(マルチプル) | 買手側がよく利用する評価方法の一つです。売手企業と事業内容や規模が類似する複数の上場企業を選び、その経営指標を比較して、倍率を適用して株価を算出する方法です。一般的にはEBITDA(営業利益+償却費)が使用されますが、直近の実績、過去の平均値、事業計画の値など、どの数値を採用するかで評価が大きく変わります。 | 市場データを活用するため、客観性が高い評価が得られます。ただし、類似企業の選定や倍率の設定が評価結果に大きく影響します。 |

| DCF(ディスカウント・キャッシュフロー)法 | 将来のキャッシュフローに基づいて会社の価値を評価する方法です。まず、将来の収益が見込める期間(3~5年)の事業計画を策定し、将来発生するフリーキャッシュフローを計算します。次に、それらのキャッシュフローを現在価値に修正するための割引率を決定し、現在価値を求めます。この事業価値に非事業用資産を加えた企業価値から、有利子負債や余剰現預金を引いて株式価値を算出します。 | 将来の成長性や収益力を反映できる評価方法です。事業計画の精度や割引率の設定が評価結果に大きく影響するため、専門的な知識が必要です。 |

M&Aにかかる費用・税金

M&Aをやり遂げるには、様々な費用が生じます。金額的に大きな費用は、M&A仲介会社への手数料と、税金費用です。

仲介手数料

M&Aの費用体系は、仲介会社によって様々です。着手金が無料、月額報酬も無料、成功報酬のみといった場合もあり、M&A会社によって報酬体系に違いがあるので、よく確認すると良いでしょう。

| 費用の種類 | M&A仲介会社に支払う報酬イメージ |

|---|---|

| 着手金 | ・業務委託契約時 ・金額目安:50~300万円 |

| 中間金 | ・意向表明時または基本合意時 ・金額目安:下記成功報酬の10%(M&A不成立でも返金なし) |

| 成功報酬 | ・M&A成立時 ・金額目安:売買金額の1~5%(レーマン方式) ・最低報酬の金額目安:500~2,500万円 |

| リテイナーフィー (月額報酬) | ・業務委託契約時~M&A成立まで毎月 ・リテイナーフィーの目安:月額10~100万円 |

税金

M&Aにおいては、多くの場合、投資金額が大きくなるため、税金の負担が重要な関心事となります。税金は、売り手・買い手の双方に直接影響を及ぼし、M&Aのコストやその効率、最終的な成果にも関わってきます。ここでは、M&Aに関連する税金の基礎知識について詳しく解説します。

株式譲渡にかかる税金

株式譲渡とは、会社の所有権が移転するプロセスです。

- 売り手側:売り手は株式を売却して得た利益(譲渡益)に対して税金を支払う必要があります。個人が株式を譲渡する場合、所得税として20.315%(内訳は所得税15.315%と住民税5%)が課税されます。法人が株式を譲渡する場合、その利益は法人税の対象となり、法人の所得として計算されます。また、2037年までは株式の取引に対して復興特別所得税が課せられます。

- 買い手側:株式譲渡の場合、買い手には税金が課されることはありません。

事業譲渡にかかる税金

事業譲渡は、会社が事業の一部または全部を別の会社に譲渡する方法です。事業譲渡では、株式譲渡とは異なり、売り手だけでなく買い手にも税金の負担が生じます。

- 売り手側:売り手は、譲渡した事業から得られる利益に対して所得税や法人税を支払う必要があります。利益の計算は、事業の譲渡価格とその事業の帳簿上の価値(簿価)との差額で決まります。事業を高い価格で売却できれば、その分税負担も増えます。

- 買い手側:事業譲渡における買い手には、消費税や不動産取得税、登録免許税など、さまざまな税金が課せられます。事業譲渡は、事業の一部または全部を譲渡する取引であるため、通常の商取引と同様に消費税の負担が発生します。また、事業譲渡の対象資産に不動産が含まれる場合、不動産取得税や登録免許税の負担も発生します。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

みつきコンサルティングがM&A仲介した事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例の一部をご紹介します。

後継者不在を解決し、従業員重視で取引先へ承継

譲渡企業:家電配送設置(売上約5億円)

譲受企業:物流関連企業(売上約200億円)

スキーム:株式譲渡

コロナ禍でも業績好調だったが、経営者の高齢化と後継者不在が課題。従業員雇用継続を最優先に、既存取引先である実績豊富な企業への承継を実現。

後継者不在の焼肉店、適切な株価評価で未来を繋ぐ

譲渡企業:飲食チェーン(売上約12億円)

譲受企業:食肉関連事業者(売上約462億円)

スキーム:株式譲渡

後継者不在に悩む焼肉店。正しい株価評価を経て、仕入れに強みを持つ企業へ株式を譲渡。従業員の雇用維持と、グループシナジーによる事業の更なる成長を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

M&Aを成功に導く仲介会社の選び方

M&Aをスムーズに進めるために大切なのが、信頼できる専門家を選ぶことです。M&A仲介会社は、営業色の強い会社が殆どですが、中には会計事務所から派生した会社や、コンサルティングに強みを発揮する会社もあります。会社売却という極めて大事なテーマを扱いますので、下記のポイントを基準にして自身に合った仲介会社を選定すると良いでしょう。

- 実績豊富な仲介会社を選ぶ:M&A仲介会社ごとに、得意とする業界や企業規模は異なります。同業界での成約実績が豊富かどうかをチェックし、自社の規模や業種に合ったサポートを受けられるかどうかを確認しましょう。実績の数値や事例を提示してもらうことで、イメージが掴みやすくなります。

- 質の高いアドバイザーが在籍しているか:M&Aは契約条件の交渉やデューデリジェンスの段階で法律・会計・税務など高度な知識が求められます。経験豊富な公認会計士や税理士、弁護士がチームとしてサポートしてくれる仲介会社なら安心感が高いでしょう。担当者の資格や実績だけでなく、面談時の人柄やコミュニケーションの取りやすさなども合わせてチェックすることをおすすめします。

- 料金体系が明確かどうか:M&Aの仲介手数料は一般的に高額になります。着手金や中間金が発生するケースもあれば、完全成功報酬型で成功時のみ支払う方式もあります。最低成功報酬額や料金の算定根拠が不透明な仲介会社を選ぶと、想定外のコストがかかってしまうことがあるため、事前にしっかり確認しましょう。

参考:仲介会社以外のM&A支援機関

最も一般的なM&A支援機関は仲介会社ですが、それ以外にも様々な専門家や機関があります。下表は、M&A支援を行う主な専門家・機関の特徴をまとめたものです。

| 支援機関 | 特徴 | メリット・留意点 |

|---|---|---|

| 税理士・公認会計士 | 中小企業の経営者が相談窓口として、一番近い存在であるのが顧問税理士です。税務や会計の視点で検討し税務メリットを検討してもらえる点でも、経営者の強い味方です。 | 独自のネットワーク構築やM&A専門子会社を作りサービスを提供している会社などM&A支援サービスが充実している会社もあります。既存の信頼関係があるため相談しやすい一方、M&A支援の経験や実績は事務所によって差があります。 |

| M&Aプラットフォーム | インターネット上のシステムを使い、譲渡側と譲受側のマッチングを行うプラットフォームサービスです。M&Aの当事者が、直接情報を記載し相手先とマッチングするケースや、アドバイザリー会社に依頼しプラットフォームを活用するケースがあります。 | プラットフォームを通じて候補先と出会えるチャンスは増えることやマッチングのスピード短縮などのメリットはありますが、M&A交渉は独自でやることになるので、プラットフォームの活用にはアドバイザリー会社を通して活用することをお勧めします。 |

| 事業承継・引継ぎ支援センター | 後継者不在や未定の中小企業に対して、専門家が事業承継・引継ぎに係る課題解決に向けた助言、情報提供及びマッチング支援を行う公的サービスです。 | 公的サービスの為、全国の47都道府県に設置されており信用力はあるものの、民間と比べて実績数がまだ少ないことや競争がない為、スピード感は遅いなどを感じことがあるかも知れません。 |

| 商工団体 | 商工会議所、商工会、中小企業団体など地域に根差した団体で、中小企業の経営者の方には身近な存在かも知れません。事業承継の相談はもちろん経営相談なども行っており、補助金などの公的制度のアドバイスも受けることができます。 | 地域密着型で相談しやすい一方、M&Aにおいては、実績数の少なさから相手候補先の選定やマッチング力に少しもの足りなさを感じるかも知れません。 |

| 金融機関 | メガバンク、地銀、信金、日本政策金融公庫など最近は各金融機関でもM&Aに力を入れています。 | 取引金融機関ですと自社のことをよく理解してくれているというメリットはありますが、行内マッチング(取引先同志のマッチング)が優先される為、相手候補先の選定が限定的になる可能性があります。 |

まとめ|M&Aとは

M&Aとは「Mergers and Acquisitions」の略で、企業の合併や買収を指します。近年は後継者不在の解消や成長戦略の手段として広く活用され、2025年には過去最多の5,115件が成約しました。企業規模や業種を問わず、事業の存続や拡大を目指すための有効な選択肢として注目されています。

みつきコンサルティングは、税理士法人グループとして15年以上の支援実績を持つM&A専門会社です。公認会計士や税理士などの専門家が在籍し、豊富な知識と経験でお客様のM&Aを成功へ導きます。M&Aの検討段階から具体的な手続まで、どのようなことでもお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方

2026年2月21日M&A支援機関登録制度とは?国が認定する仲介会社の基準・選び方 2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び

2026年2月21日中小M&Aガイドラインとは?第3版で変わる手数料開示と業者選び 2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点

2026年2月21日個人保証とM&A|経営者保証の解除に向けた売却スキームと注意点 2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説

2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説