中小企業のM&Aにおいては、事業承継や企業成長を目的として、社員に株式譲渡することがあります。本記事では、事業の継続を希望する経営者に向けて、社員に対する株式譲渡について解説します。実施する際の問題点・注意点に加えて、手続きの流れも紹介するため、参考にしてください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

社員への株式譲渡とは

株式譲渡を、社員に対して行うとは、どういうことでしょうか。

株式譲渡とは

株式譲渡とは、譲渡側の保有株式を譲受することによって、経営権を引き継ぐ手法です。M&Aで活用される手法のひとつであり、株式の100%譲渡は、多くの中小企業において活用されています。株式を100%譲渡した場合、譲受側に経営を任せる体制で、事業継続に期待することが可能です。

▷関連:事業承継とM&Aの違い|比較表・準備と流れ・メリットとデメット

社員に譲渡できる

株式譲渡は、親族内や企業間で行われるのが一般的ですが、非親族の役員・従業員に譲渡することも可能です。親族間や企業間での株式譲渡に比べて少数ではあるものの、実際に行われています。

▷関連:従業員承継の方法|メリットとデメリット・株価と資金対策も解説

従業員に株式譲渡する目的

非親族の役員・従業員への株式譲渡は、以下のような場合に検討されることが多いです。

事業承継のため

自社の社員に株式譲渡する目的として、事業承継が挙げられます。信頼できる社員に事業承継をすることによって、廃業することなく企業の存続が可能です。親族内での事業承継が困難な場合には、社員が後継者候補となることもあります。

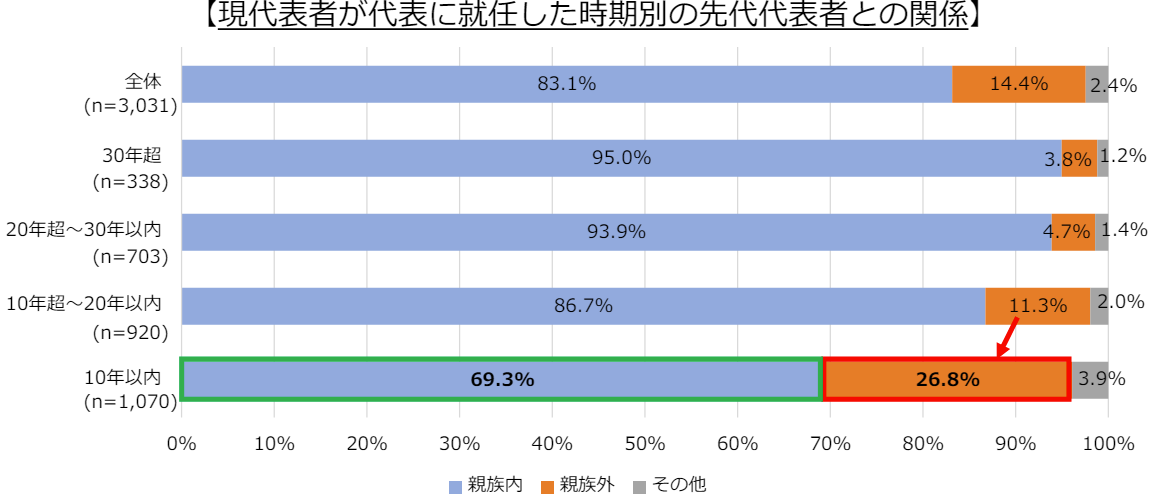

日本商工会議所が2024年3月に公表した調査結果によると、親族外の役員・従業員への社内承継は増加傾向にあります。

直近10年内に、第三者承継(M&A)を除く、親族内承継又は社内承継を実施した企業に限ると、親族内承継が約7割で、社内承継が約3割に上ります。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

社員の当事者意識を高め、企業を成長させるため

社員のモチベーション向上も、目的のひとつとして挙げられます。役員・従業員に自社株を持ってもらうことによって、自社の成長を促す効果を高めることも目的の1つです。以前は、従業員持株会を組成し、持株会を通じて自社株を保有してもらう方法が一般的でしたが、近年は他にも様々な方法があります。詳しくは後述します。

オーナー経営者の相続税対策のため

オーナー経営者が保有する自社株の評価額が高いと、相続税も多額になります。その一方で、相続財産の大部分が自社株であることは珍しくなく、非上場株式は一般に換金性が乏しいため、納税資金の工面に大変苦労します。そのような事態を予防するため、相続財産を減らすべく、自社株の一部を従業員持株会に譲渡する対策があります。ただし、この対策には注意点もあるため、安易に実行なさらぬよう税務専門家に相談することをお勧めします。

▷関連:相続と事業承継・M&Aの関係とは?生前の税金対策も解説

従業員承継の課題

ここでは、従業員承継として、社員への株式譲渡を検討した際に直面することが多い課題を説明します。

後継者に適した人がいない

社員としては優秀であっても、経営者に適しているとは限りません。社員のなかから後継者を選ぶことが難しいケースもあり得るでしょう。

会社の後継者に適しているのは、同業他社や業界団体との関係性や、営業活動、従業員の労務問題など、広範囲に及ぶスキルを保有している人材です。経営者としての視点やスキルを持つ人材を、一般の社員のなかから探すことは容易ではありません。

自社株の買取資金がない

事業承継をする際には、自社の株式を買い取るための多額の資金が必要になります。平均的な収入の社員にとって、株式の買い取りが困難であることも、株式譲渡の問題点です。

借金や担保、個人保証を引き継げない

借金や担保を引き継がないことも、問題点の1つです。中小企業の場合、経営者個人が企業の借入金を連帯保証しているケースがあります。このような場合、社員が連帯保証を引き継ぐことを嫌がり、事業承継が成立しない可能性があります。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

社員に株式譲渡する影響(リスク)

社員への株式譲渡においては、いくつかの注意点があります。以下の表は、社員への株式譲渡の際に事前に把握しておきたい注意点をまとめたものです。

| リスク項目 | 内容・詳細 |

|---|---|

| 譲渡する株数に注意する | 社員を後継者にしない場合は、譲渡する株数が重要です。3分の2以上の株式を社員に譲渡すると、重要な決定事項において、経営者の決定権が弱くなります。 |

| 勝手に譲渡される恐れがある | 社員への株式譲渡の場合、社員が会社に通知せずに株式を譲渡するリスクがあります。トラブルを防ぐためには、譲渡制限株式の活用がおすすめです。 |

| 退職時の取り扱いについて考える | 社員による株式の譲渡だけではなく、社員の退職によって、社外に株式が流出するケースも考えられます。一定の事由が生じたことを条件に、株主の同意がなくても会社が強制的に取得することができる、取得条項付株式を活用して、株式の社外流出を防ぎましょう。 |

| 配当金が経営を圧迫するリスクがある | 社員への株式譲渡を行った場合、譲受した社員に対し、配当金を支払うことがあります。通常の給与とともに、社員に配当金の分配を行う必要があるため、経営を圧迫する可能性があるでしょう。 |

| シナジー(相乗効果)が期待できない | 他社への株式譲渡の場合、シナジー(相乗効果)による事業拡大・成長が期待できます。一方、自社の社員への株式譲渡の場合は、シナジー(相乗効果)は期待できません。 |

▷関連:事業承継コンサルティングとは?必要資格・支援機関一覧・報酬など

従業員に株を持たせる方法

社員に株式譲渡する場合の主な方法を紹介します。

単純譲渡

自社株を、オーナー経営者から社員へ、ダイレクトに譲渡する方法です。最も一般的な方法といえるでしょう。まとまった数の持株を後継者となる社員(複数名の場合もあります)に譲渡するには、その社員が出資して作るペーパーカンパニー(SPC)に譲渡する方法もあります(MBOといいます)。

▷関連:MBOとは?スキーム・LBOやTOBとの違い・メリットとデメリットを解説

なお、株式報酬制度やストックオプション制度との併用も考えられますが、多くの持株を移動する方法としては通常用いられません。

株式譲渡の流れ

社員個人に、自社株を報酬として譲渡する場合の流れについて解説します。

1.株価算定

報酬として自社株を譲渡する場合、株価算定が必要です。非上場株式は市場価格が明らかになっておらず、株式の評価をする必要があるからです。非上場株式の株価算定では、原則的評価法または配当還元法を用います。社員に譲渡する自社株の割合が3%程度と低い場合は、株価が低く算定されやすい配当還元法が推奨されます。

▷関連:非上場株式の評価方法|事業承継における税務とM&Aの時価

2.譲渡実行

株価算定が完了したら、社員への株式譲渡を実行します。報酬として株式譲渡することで、社員のモチベーション向上が期待できます。

なお、経営権を従業員に譲渡するなら、EBO(エンプロイー・バイアウト)と呼ばれる方法があります。

▷関連:EBOとは従業員による事業承継!MBOやLBOとの違い・手順を解説

社員に無償で株式譲渡した場合の税金

オーナー経営者(個人)が社員に自社株を無償譲渡する場合、社員には株式の時価(評価額)に対して贈与税が課されます。評価額によっては多額の納税資金が必要になるため注意が必要です。一方、オーナー(贈与者)側には原則として所得税等はかかりません(個人から個人への贈与のため)。ただし、事業承継税制の特例措置を活用すれば、要件を満たすことで社員(後継者)の贈与税納税が100%猶予・免除される可能性があります。

▷関連:事業承継税制とM&Aの関係|要件・手続・メリットとデメリット

従業員持株会への譲渡

従業員持株会を作り、そこに譲渡する方法もあります。従業員持株会とは、社員が毎月一定額を出資することで、自社の株式を取得できる仕組みです。

従業員持株会は、従業員の福利厚生やオーナー経営者の相続対策として組成されることが多いため、持株会の出資者である社員も多数であることが多く、後継者である特定の1人または少数の社員に社内承継する方法としては適しません。

譲渡の流れ

従業員持ち株制度により、社員に株式譲渡する場合の流れについて解説します。

1.譲渡対象者の決定

株式譲渡の対象となる社員の範囲を決定します。例えば、従業員持ち株制度への参加資格は、正社員と子会社の社員のみと定め、正社員以外には参加資格は与えないなど、対象者を定めます。株式譲渡の対象者を明確にしておくと、後々のトラブルを避けることにもつながるでしょう。

2.従業員持株会規約の作成

規約の作成を行い、従業員持株会を設立します。規約に明記する項目は、以下のとおりです。

- 入会、退会

- 拠出金

- 奨励金

- 株式の購入

- 株式の引出、名義書換

- 退会時の持分生産

3.社員への説明会の実施

規約を作成したら、社員への説明会を実施し、従業員持株会に関する規約について周知します。説明会と同時に、従業員持株会への参加を希望する社員を募ることも重要です。

4.譲渡実行

従業員持株会を利用した自社株譲渡を実行します。従業員持株会に参加している社員は、奨励金や配当金を獲得できます。奨励金とは、企業が一定割合の金額を上乗せし、社員が株を多く購入できる仕組みです。

▷関連:従業員持株会と事業承継|株式譲渡でM&Aを成功させる・設立方法

社員に株を配る制度

非上場会社を前提に、利用できる主な株式報酬制度には以下のようなものがあります。純然たる株式譲渡ではないものも含まれていますが、経済的には株式譲渡と同様の効果を意図する方法になります。

ストックオプション(SO)

ストックオプションは、最も一般的な株式報酬制度です。将来、あらかじめ定めた価格で自社株を購入する権利を付与します。これには、幾つかの種類があります。

有償ストックオプション

権利を付与される側が対価を支払って取得するストックオプションです。非上場会社の役員向けに用いられることが多いです。

税制適格ストックオプション

一定の要件を満たすことで、権利行使時の課税を繰り延べられる制度です。非上場会社の従業員向けに多く利用されます。

株式報酬型ストックオプション

権利行使価格を1円とするなど、実質的に株式を無償で付与するのに近い効果を持つ制度です。

譲渡制限付株式(RS)

リストリクテッド・ストック(Restricted Stock)は、一定期間の譲渡制限を付けた株式を付与する制度です。従業員の退職時に株式を会社が買い戻す条項を設定する場合が多いです。非上場会社でも導入可能ですが、株式の評価が難しいという課題があります。

株式交付信託(ESOP)

信託を活用して、従業員に自社株を交付する制度です。非上場会社向けに設計された「非上場株式信託型ESOP」もあります。

▷関連:事業承継信託とは?自社株信託のメリットとデメリット・スキームを解説

従業員への株式譲渡のまとめ

社員への株式譲渡は、親族内承継が困難な場合の選択肢として増加傾向にあります。事業承継や社員のモチベーション向上、相続税対策などが目的ですが、買取資金不足や個人保証の引継ぎが課題です。単純譲渡、従業員持株会、株式報酬制度など複数の方法があり、専門家のサポートが不可欠です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。従業員承継、親族内承継、第三者承継など複数の選択肢を比較検討でき、ワンストップで対応可能です。ぜひご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介