2026年のM&A補助金(14次公募)の最新情報と申請ポイントを専門家が解説します。事業承継やM&A後の統合作業(PMI)に使える最大2000万円の支援枠や、ものづくり補助金との併用など、資金負担を減らす戦略を網羅しました。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&A補助金の動向|事業承継・M&A補助金が中心

2026年(令和7年度・令和6年度補正予算)において、中小企業のオーナー経営者がM&Aや事業承継を検討する際に活用すべき補助金は、主に「事業承継・M&A補助金」(旧:事業承継・引継ぎ補助金)です。 従来からある制度ですが、2026年も14次公募(2026年1月公表、2月受付開始)として実施されることが決定しており、後継者不足の解消や成長戦略としてのM&Aを強力に後押しする内容となっています。

▷関連:事業承継とは|3つの承継先・対象・方法や成功事例・進め方も解説

特に今回は、単なる「引き継ぎ」の費用だけでなく、M&A成立後の統合作業(PMI)や、承継をきっかけとした設備投資(経営革新)を支援する枠組みが強化されています。 現場で支援していると、「会社を譲渡して終わり」ではなく、その後の従業員の雇用や事業の成長を心配されるオーナー様が非常に多いです。 本補助金は、そうした「承継後の安心」を作るための資金としても活用できる設計になっています。

また、M&Aそのものではありませんが、M&A後の設備投資に使える「ものづくり補助金」や、システム統合に役立つ「IT導入補助金」も2026年に継続して実施されます。これらを組み合わせることで、事業承継を単なる交代劇ではなく、「第二創業」のチャンスに変えることが可能です。

▷関連:事業承継の相談先を比較|中小企業のための選び方・おすすめ先を紹介

【2026年最新】事業承継・M&A補助金とは(14次公募)

事業承継・M&A補助金(旧:事業承継・引継ぎ補助金)は、M&Aの仲介手数料やデューデリジェンス(買収監査)費用、さらには廃業費用までをカバーする、中小企業にとって非常に使い勝手の良い制度です。 2026年の14次公募では、下表の4つの枠組みが設定されています。

| 支援枠 | 対象となる主な取り組み | 補助上限額(最大) | 補助率 |

|---|---|---|---|

| 事業承継促進枠 | 親族内・従業員承継後の設備投資、店舗改装など | 800万円<br>(賃上げ時:1,000万円) | 1/2(小規模:2/3) |

| 専門家活用枠 | M&A仲介手数料、FA費用、デューデリジェンス費用など | 買い手:600万円<br>(特例時:2,000万円)<br>売り手:600万円 | 1/2(赤字等:2/3) |

| PMI推進枠 | M&A後のシステム統合、人事制度構築、研修費など | 投資型:800万円<br>(賃上げ時:1,000万円)<br>専門家型:150万円 | 1/2(小規模:2/3) |

| 廃業・再チャレンジ枠 | 在庫処分、原状回復、解体費など | 150万円<br>(他枠と併用時は上乗せ) | 1/2 または 2/3 |

事業承継・M&A補助金(旧:事業承継・引継ぎ補助金)は、中小企業や小規模事業者が直面する多様な課題に対応できるよう、複数の支援枠を設けています。それぞれの枠には、異なる目的と要件があり、企業の状況や目指す方向性に応じて最適な支援を選べます。支援枠は以下の4つです。

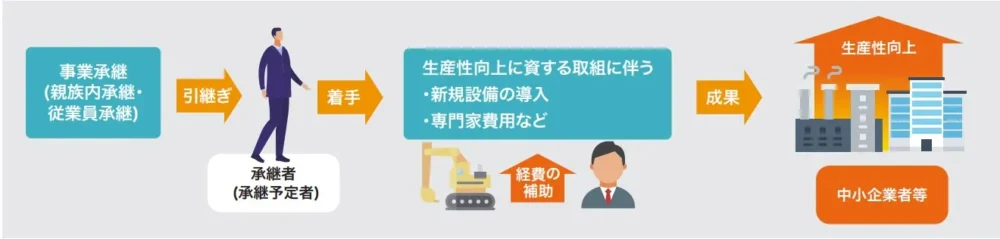

事業承継促進枠

事業承継促進枠は、5年以内に親族内承継または従業員承継(社内承継)を計画している企業が対象です。

親族や従業員に事業を譲り渡す際、後継者が新たな取り組み(設備投資や新商品開発など)を行うための費用を補助します。 単なる名義変更ではなく、「後継者が会社をどう成長させるか」という事業計画が審査の肝になります。 賃上げ要件(場内最低賃金+50円など)を満たすことで、補助上限が1,000万円まで引き上げられる点が2026年(14次公募)の特徴です。

▷関連:親族内での事業承継|手順・方法・メリットとデメリット・株式譲渡

▷関連:従業員承継の方法|メリットとデメリット・株価と資金対策も解説

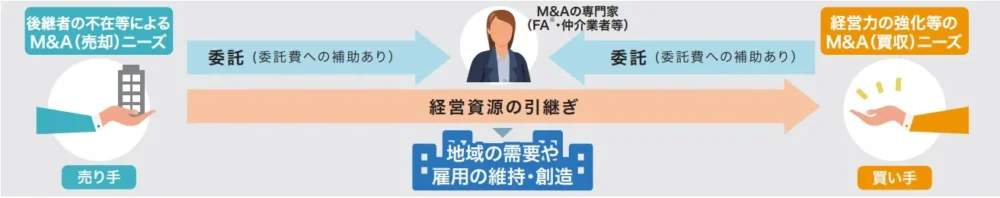

専門家活用枠

専門家活用枠は、経営資源を譲り渡す側または譲り受ける側が、M&Aに際して活用する専門家費用を支援します。

M&A仲介会社やFA(フィナンシャル・アドバイザー)への手数料、弁護士や会計士によるデューデリジェンス(DD)費用が対象です。 「買い手」だけでなく「売り手」(譲渡オーナー)も対象となる点が重要です。 特に買い手側には「100億企業特例」があり、条件を満たせば最大2,000万円まで補助上限が拡大します。 ただし、仲介会社やFAは「M&A支援機関登録制度」に登録されている業者でなければ補助対象外となるため、契約前の確認が必須です。

▷関連:事業承継とM&Aの違い|比較表・準備と流れ・メリットとデメット

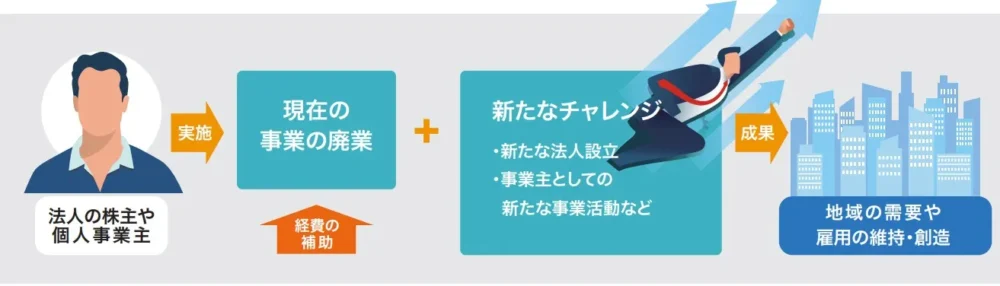

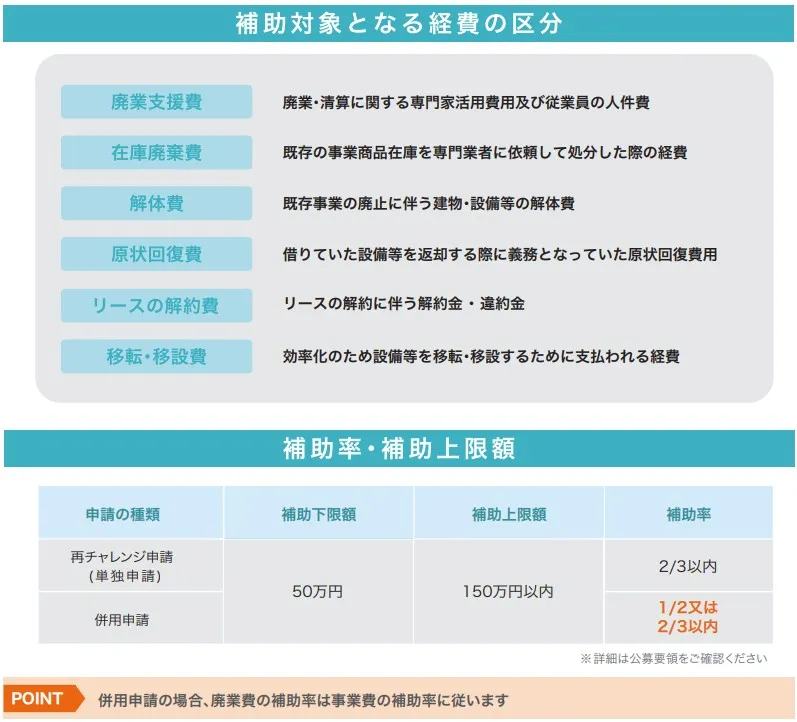

廃業・再チャレンジ枠

廃業・再チャレンジ枠は、事業承継やM&Aの検討・実施に伴い、廃業や再チャレンジに要する費用を支援します。

M&Aで一部事業だけを譲渡し、残りを廃業する場合や、M&Aが成立せずに廃業を選択する場合の費用を補助します。 「廃業=失敗」と捉えられがちですが、国はこれを「経営資源の散逸を防ぎ、次の挑戦へ向かうステップ」として支援しています。 この枠は他の3枠と併用申請が可能で、その場合は上限額が加算されます。

▷関連:廃業とM&Aの選択|価格・税金・影響・メリットとデメリットを比較

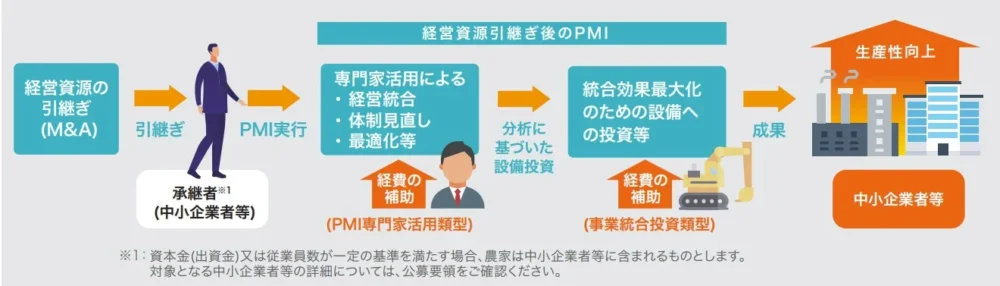

PMI推進枠

PMI推進枠は、M&A成立後の経営統合(PMI: Post Merger Integration)に伴う費用を支援します。

M&A成立後の「統合作業」(PMI)に特化した枠です。 異なる企業文化やシステムを統合するには、想定以上のコストと労力がかかります。 現場では、このPMIをおろそかにした結果、M&A後に社員が離職してしまうケースが散見されます。 本枠では、システム統合や人事制度の再設計にかかる専門家費用や設備投資を支援しており、M&Aの成功率を高めるための実務的な支援と言えます。

▷関連:事業承継の費用負担|税理士・会計士・コンサル・弁護士等の相場は?

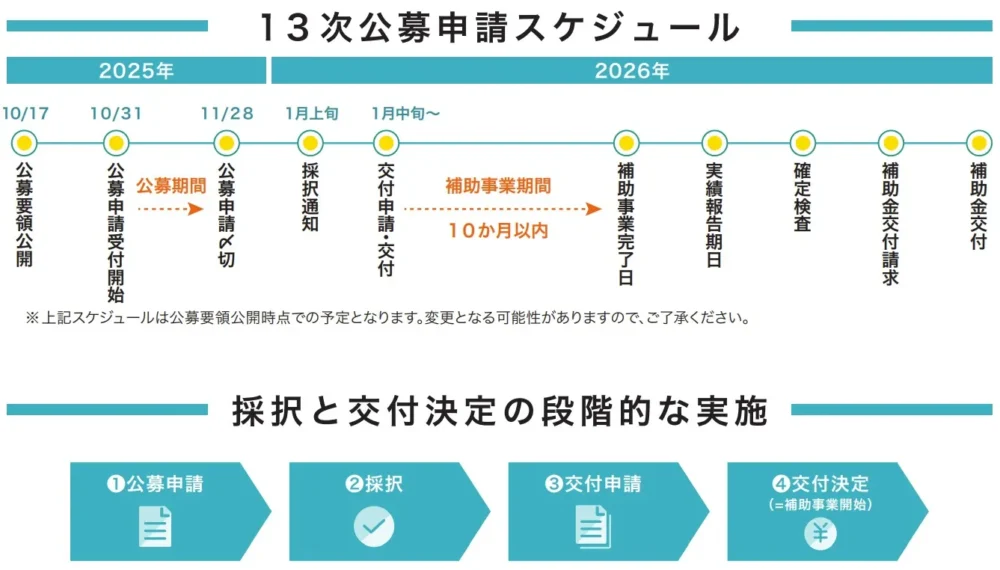

事業承継・M&A補助金|14次公募のスケジュールと変更点

2026年の14次公募における具体的なスケジュールは以下の通り発表されています。期間が短いため、早めの準備が必要です。

- 公募開始:2026年1月30日(金)

- 申請受付期間:2026年2月27日(金)~ 2026年4月3日(金)17:00

- 採択発表:2026年5月中旬(予定)

- 交付決定:2026年6月上旬以降(予定)

一部は未定ですが、より詳しいスケジュールは下表になります。

| 項目 | 日程 |

|---|---|

| 公募申請受付期間 | 2026年2月27日(金)~2026年4月3日(金) 17:00まで |

| 採択日 | 2026年5月中旬(予定) |

| 交付申請受付期間 | 2026年5月下旬~2026年9月下旬(予定) |

| 交付決定日 | 2026年6月上旬以降(予定) |

| 事業実施期間 | 交付決定日~2027年6月上旬(予定) |

| 実績報告期間 | 2026年10月下旬~2027年6月中旬(予定) |

| 補助金交付手続き | 2027年1月下旬以降(予定) |

- 各公募における日程の詳細は、確定次第更新しホームページで公表されます。

- 予定部分は現時点での暫定スケジュールとなり、時期が変更となる可能性があります。

主な変更点と注意点

14次公募では、従業員への賃上げ要件が強化されており、これを達成することで補助率や上限額が優遇されます。 また、以前の公募で認められていた例外的な「事前着手」(交付決定前の契約・発注)は、原則として認められなくなっています(激甚災害等の例外を除く)。 つまり、「もう契約してしまった案件」は対象外になる可能性が高いため、必ず申請・交付決定を待ってから契約・発注を行うフローを厳守してください。

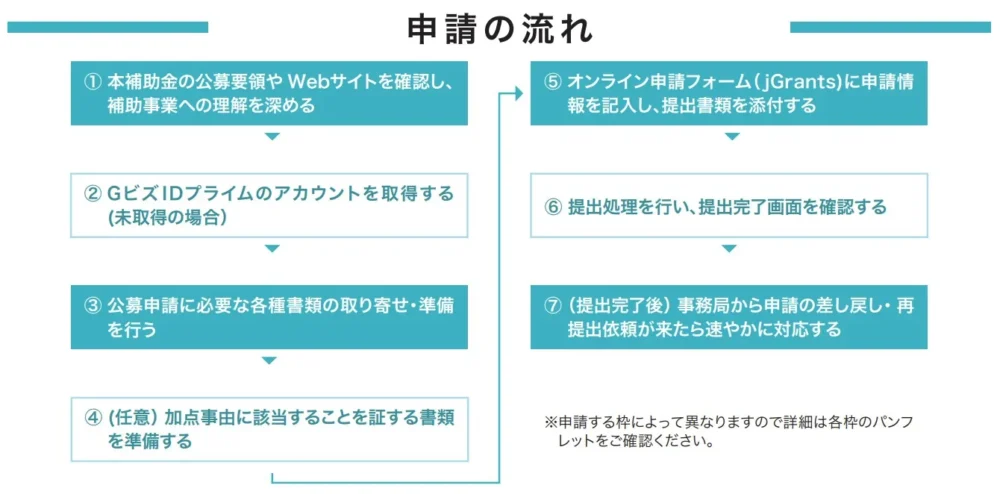

事業承継・M&A補助金の申請方法

中小企業庁の事業承継・M&A補助金の特設サイトによると、事業承継・M&A補助金の申請は、J-Grants(Jグランツ)という電子申請システムで行います。J-Grantsの利用には、GビズIDプライムアカウントの取得が必要です。公募期間や申請締切日などのスケジュールは、事務局のホームページで随時公開されますので、定期的に確認してください。

申請から交付までの流れ

事業承継・M&A補助金は、以下の4つの段階を経て「採択」から「交付決定」へと進みます(下図は13次公募のものです)。

この段階的なプロセスにより、補助事業が計画通りに進行し、経費が適切に補助される仕組みです。

最初のステップ|公募申請の流れ

事業承継・M&A補助金の「公募申請の流れ」は、以下の7つの段階で進みます。

- 公募要領・Webサイト確認: まず、補助金要領やWebサイトを熟読し、申請要件を理解します。

- gBizIDプライム取得: 未取得の場合、gBizIDプライムアカウントを事前に取得します。

- 必要書類の準備: 公募申請に必要な各種書類を収集・準備します。

- オンライン申請: jGrantsオンラインフォームに情報を入力し、提出書類を添付します。

- 提出・完了確認: 提出処理を行い、完了画面が表示されたことを確認します。

- (任意) 加点書類準備: 該当する加点事由があれば、証明書類を準備し提出します。

- 差し戻し対応: 提出後、事務局からの差し戻し・再提出依頼には速やかに対応します。

▷関連:事業承継コンサルティングとは?資格・専門ファーム・報酬費用を解説

事業承継・M&A補助金|専門家活用枠の詳細

専門家活用枠は、M&Aを検討する多くの企業にとって特に重要な支援です。この枠には、「買い手支援類型」「売り手支援類型」の2つに加え、買い手向けの「100億企業特例」があります。

補助対象者とM&Aの範囲

補助対象は、日本国内に事業所等を有し国内で事業を営む者です。法人は設立登記済で所定の申告を行っていること、個人事業主は開業後の期間や申告区分等の要件があります。反社会的勢力に該当しないことが求められます。

中小企業M&Aにおける補助対象者

株式譲渡では、譲渡オーナー(支配株主・株主代表)が専門家費用を負担する場合、その個人も補助対象となり得ます。対象会社が負担する場合は法人も対象です。事業譲渡では譲渡企業が補助対象となります。

補助対象となるM&Aの種類

実質的な事業再編・事業統合が行われるM&A(株式譲渡、第三者割当増資、株式交換、合併、分割、事業譲渡など)が対象です。単なる物品・不動産のみの売買、グループ内再編、親族間承継、事業実態のない会社のM&Aは対象外です。店舗の承継でも、従業員・顧客・ノウハウ等を含めて一体承継される場合に活用可能性があります。

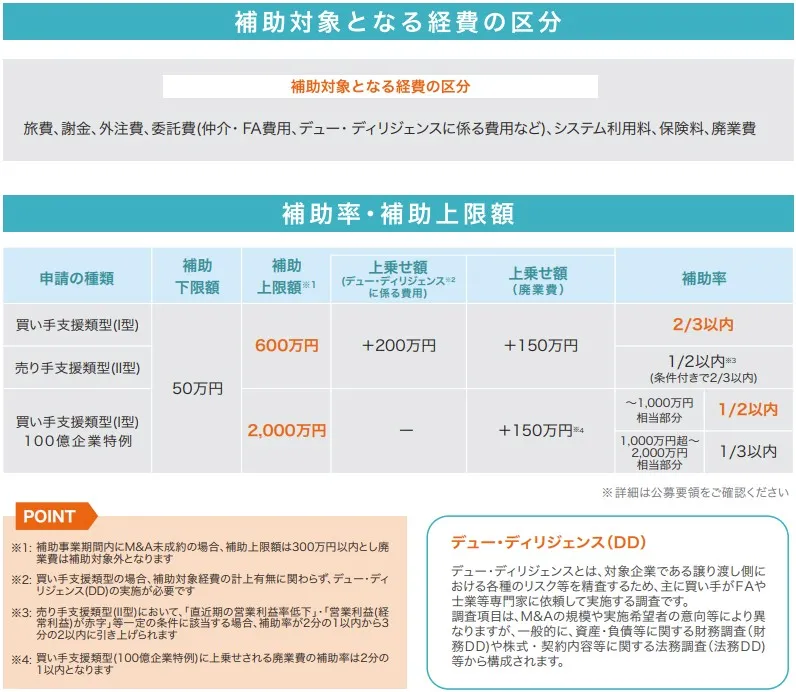

対象経費・補助率・上限額(専門家活用枠)

専門家活用枠で補助対象となる主な経費は、謝金、旅費、外注費、委託費、システム利用料、保険料などです。特に、M&A仲介会社やファイナンシャル・アドバイザー(FA)、弁護士、司法書士らに支払う費用は重要な対象経費です。

の補助率・補助上限額.webp)

ただし、これらの費用は「M&A支援機関登録制度」に登録されたFA・仲介業者による支援に限られますので、依頼先の選定には十分な注意が必要です(DDのみは登録不要)。

補助率

- 買い手支援(I型): 2/3以内

- 売り手支援(II型): 1/2以内(「営業利益率低下」「赤字」等の条件で2/3以内)

- 100億企業特例: 〜1,000万円部分1/2以内、超過〜2,000万円部分1/3以内

補助の上限額

I型/II型600万円、DD上乗せ+200万円、廃業費+300万円、100億企業特例2,000万円です。

補助の最低額

- 補助金額が50万円未満は申請不可

- 未成約時: 補助事業期間内にM&A未成約(クロージング未達)の場合、上限300万円、廃業費は対象外

補助対象外となる経費の注意点

- 売上原価相当と判断される経費は対象外

- 譲り受け費用(被承継者に対する支払)は原則対象外(事業承継促進枠)

- ファイナンスリースの解約金・違約金のうち、リース資産の売買に係る費用は対象外

- 交付決定日前の契約・発注・検収・支払は対象外(交付決定日以降に同期間内で完了が必要)

デューデリジェンス(DD)費用の重要性

デューデリジェンスとは、譲受企業がM&Aの対象となる企業を詳細に調査・評価する手続です。財務、法務、事業、労務など多岐にわたる側面から行われ、潜在的なリスクや課題を洗い出すために不可欠なプロセスです。専門家活用枠ではDD費用に対して最大200万円の上乗せが可能で、買い手支援ではDDの実施が必須です。

▷関連:事業承継アドバイザリーとは?資格の種類・仕事内容・依頼メリット

事業承継・M&A補助金|審査のポイントと採択率

審査のポイントは、譲受企業側と譲渡オーナー側でそれぞれ異なります。

買い手側の審査ポイント

譲受企業の審査では、事業計画の適切性、財務の健全性、譲受の目的や必要性、そして経済効果などが重視されます。単に規模を拡大するだけでなく、その譲受がどのようなシナジーを生み出し、地域経済や雇用にどのような良い影響を与えるか、その具体的なビジョンが問われます。

売り手側の審査ポイント

譲渡オーナーの審査では、事業計画の適切性、譲渡の目的や必要性、経済効果などが主なポイントとなります。なぜ事業を譲渡するのか、その譲渡によってどのような未来を描いているのか、そしてそれが社会全体にどのような価値をもたらすのか、そのストーリーが審査において重要な役割を果たします。

過去の公募の採択状況と成功の秘訣

2026年1月15日には、中小企業庁から専門家活用枠の第13次公募の採択結果が公表されました。下表のとおり、総申請件数481件に対し、採択件数は293件と、採択率は60.9%という高い数値でした。これは、5社中3社が採択された計算になり、M&Aを検討している企業にとって非常に狙い目の補助金と言えるでしょう。

| 区分 | 申請件数 | 採択件数 | 採択率 |

|---|---|---|---|

| 事業承継促進枠 | 182件 | 111件 | 61.0% |

| 専門家活用枠 | 267件 | 163件 | 61.0% |

| PMI推進枠 | 32件 | 19件 | 59.4% |

| 合計 | 481件 | 293件 | 60.9% |

採択されるためには、加点要素を意識することも大切です。例えば、「中小企業の会計に関する基本要領」の適用や、「経営力向上計画」「先端設備等導入計画」の認定取得などが加点の対象となります。これらは、企業の経営体制を強化し、持続的な成長を目指す上で役立つ取り組みでもあり、補助金申請と並行して進めることで、より採択の可能性を高めることができるでしょう。

統合プロセスを加速させる「IT導入補助金2026」

M&A後のPMIにおいて、最も現場が混乱しやすいのが「システムの不一致」です。 会計ソフト、勤怠管理、受発注システムがバラバラだと、経営数値の把握に時間がかかります。 2026年のIT導入補助金は、こうしたシステム統合の費用にも活用可能です。

- インボイス枠:会計・受発注・決済ソフトの導入。

- セキュリティ対策推進枠:統合に伴うセキュリティリスクへの対応。

スケジュールは通年で複数回設定されていますが、M&Aのタイミングに合わせて「いつ申請し、いつ導入するか」をあらかじめ計画しておく必要があります。

2026年に向けた申請準備のポイントと注意点

補助金は「採択されればラッキー」ではなく、事業計画の一部として確実に獲得を目指すべきものです。 しかし、現場では些細なミスで不採択になったり、受給できなくなったりするケースが後を絶ちません。 特に以下の3点に注意してください。

GビズIDプライムアカウントの早期取得

すべての申請は電子申請システム「jGrants(Jグランツ)」で行われます。これには「GビズIDプライムアカウント」が必須です。 発行には通常2〜3週間かかります。 公募締切直前に慌てて取得しようとしても間に合いません。 M&Aを検討し始めた段階で、まずはIDだけでも取得しておくことを強く推奨します。

交付決定前の契約・発注は原則「対象外」

前述の通り、最も多い失敗が「フライング」です。 「M&Aの相手が見つかったから急いで契約したい」という気持ちは分かりますが、交付決定通知書が届く前に仲介契約を結んだり、設備を発注したりすると、その費用は一切補助されません。 M&Aのスケジュール調整は相手があることなので難しいですが、補助金を使う場合は「交付決定待ち」の期間(申請から2〜3ヶ月程度)を織り込んで交渉する必要があります。

「補助金ありき」ではなく「事業戦略ありき」

審査員が見ているのは「補助金を使ってどうなるか」というストーリーです。 「M&Aの手数料が安くなるから申請する」だけの計画書では、採択率は下がります。 「このM&Aによって技術が承継され、地域経済にこれだけの貢献をし、従業員の賃金を上げられる」というビジョンを明確に語れるかどうかが鍵です。 特にPMI推進枠などは、「統合後にどう苦労し、それをどう乗り越えるか」という具体的な課題認識が評価されます。

M&A補助金に関するFAQ

ここでは、支援現場で譲渡オーナー様からよくいただく質問をまとめました。

直近の傾向では、おおむね60%前後で推移しています。 決して低い数字ではありませんが、逆に言えば4割は落ちています。 不採択の理由は「要件不備」や「事業計画の具体性不足」が多いため、認定経営革新等支援機関(税理士や中小企業診断士など)のサポートを受けて申請することをお勧めします。

はい、どちらも使えます。 「専門家活用枠」には、買い手支援類型と売り手支援類型が用意されています。 ただし、売り手の場合は「廃業・再チャレンジ枠」との併用を検討するケースも多く、自社の状況(完全譲渡か、一部事業譲渡かなど)に合わせて最適な枠を選ぶ必要があります。

原則として「後払い」です。 M&Aや設備投資を行い、支払いを済ませた後に「実績報告書」を提出し、検査に合格してから入金されます。 申請から入金までは1年以上かかることもあるため、当面の資金繰り(つなぎ融資など)は別途確保しておく必要があります。

まとめ|事業承継・M&A補助金

2026年のM&A補助金は、事業承継やM&Aを単なる「存続手段」から「成長の契機」へと昇華させるための重要なツールです。特に14次公募では、M&A後の統合作業(PMI)や賃上げへの支援が強化されており、譲渡オーナー様が懸念される「承継後の社員や会社の未来」を守るためにも有効です。

当社はみつき税理士法人グループのM&A仲介会社として、豊富な中小企業M&Aの支援実績がございます。M&Aアドバイザーに加え、公認会計士・税理士が在籍しており、補助金活用を含めた戦略的なご提案が可能です。M&A補助金の活用や事業承継にお悩みの方は、ぜひお気軽にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 名古屋法人部長/M&A担当ディレクター

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説

2026年2月9日M&A補助金とは?2026年14次公募の要件・申請方法を解説 2026年2月8日業界別の事業承継型M&Aの動向|IT・医療介護・製造・物流・建設

2026年2月8日業界別の事業承継型M&Aの動向|IT・医療介護・製造・物流・建設 2026年2月7日M&Aとは|目的・手法・メリットとデメリット・流れを簡単に解説

2026年2月7日M&Aとは|目的・手法・メリットとデメリット・流れを簡単に解説 2026年2月1日M&A仲介会社の注意点とは?契約や手数料で失敗しない知識を解説

2026年2月1日M&A仲介会社の注意点とは?契約や手数料で失敗しない知識を解説