デューデリジェンスとは、M&Aにおいて譲受企業が譲渡企業の価値やリスクを詳細に調査することです。この記事では、デューデリジェンスの基本からM&Aプロセスにおける位置づけ、主な種類、流れ、そしてメリット・デメリットまで、分かりやすく解説いたします。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

デューデリジェンスとは?

M&Aを検討するにあたり、デューデリジェンスという言葉をよく耳にされるかと思います。ここでは、デューデリジェンスの基本的な意味と、M&Aにおいてなぜそれが重要なのかについて説明いたします。

DDの意味

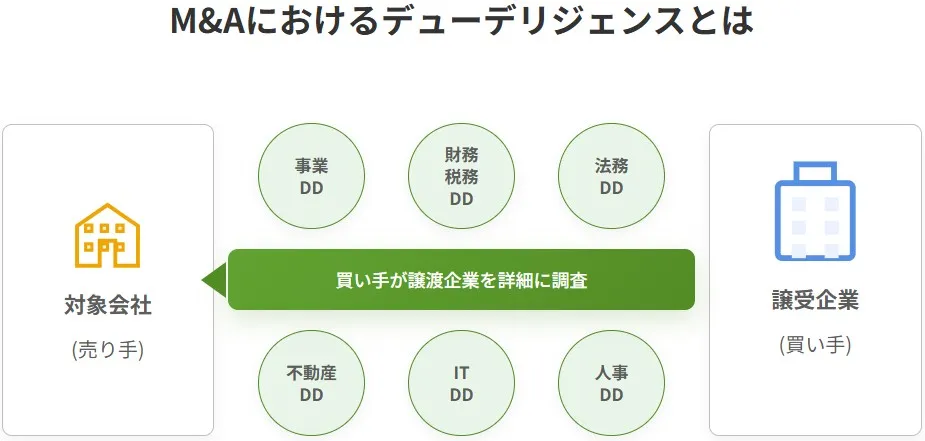

デューデリジェンスは、英語で「Due Diligence」のため、実務的に「DD」と略して呼ばれることも多いです。意味合いとしては、「当然払われるべき注意義務」という意味を持つ言葉で、「詳細な調査」等と和訳されることもあります。M&Aの文脈においては、主に譲受企業が、譲渡企業の経営状況や財務状態、法務、事業、組織体制など、あらゆる側面について詳細に調査することを指します。

この調査は、譲渡企業に関する正確な情報を収集し、隠れたリスクや問題を把握することを目的として行われます。M&Aは高額な取引であり、後になって予期せぬ問題が見つかると大きな損失につながる可能性があるため、事前に徹底した調査を行うことが非常に重要なのです。

▷関連:デューデリジェンスの調査項目は?確認資料・提出情報の注意点

M&Aのデューデリジェンスは誰がやる?

デューデリジェンスは、主に譲受企業が実施します。調査項目に応じて専門家が分担して行い、譲受対象の特性や規模に合わせて選定されます。中小企業のM&Aでは、譲受企業の顧問税理士法人が中心となるケースも見られます。

主な実施者

- 財務・会計デューデリジェンス:会計事務所、その関連のコンサルティング会社が担当します

- 法務デューデリジェンス:弁護士やM&A専門の弁護士法人が担当します

- 税務デューデリジェンス:会計事務所、その関連のコンサルティング会社

- 事業・IT・人事デューデリジェンス:コンサルティング会社、中小企業診断士、ITコンサルタント、人事コンサルタントなどの専門コンサルタントが担当します

各専門家は自らの専門分野について調査を実施し、譲受企業に報告書を提出します。複数の専門家が連携することで、多角的な視点からリスクを洗い出すことができます。

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

デューデリジェンスの主な種類

デューデリジェンスにはいくつかの種類があり、M&Aの目的や譲渡企業の事業内容に応じて実施すべき項目が異なります。中でも特に重要とされるのが財務デューデリジェンスです。

▷関連:デューデリジェンスの種類|法務・事業・環境・業界別M&Aも解説

財務デューデリジェンスについて

財務デューデリジェンスは、M&Aにおいて譲渡企業の財務状況や業績を詳細に調査するものです。以下の表は、財務デューデリジェンスの主な調査項目とその内容をまとめたものです。なお、単に財務DDと言う場合は、税務DDも含まれることが一般的です。

| 調査項目 | 内容・詳細 |

|---|---|

| 財務諸表の正確性 | 過去数年間の財務諸表が、会計基準に基づいて正確に作成されているかを確認します。 |

| 収益の質 | 売上高の計上基準や収益の継続性を評価し、一時的な収益や異常な収益がないかなどを確認します。 |

| 費用の分析 | 売上原価や販売費・一般管理費などの費用構成を分析し、コスト構造を理解します。 |

| 資産・負債の実態 | 貸借対照表上の資産や負債が、帳簿通りに存在するか、隠れた負債(簿外債務)がないかなどを調査します。特に、売上債権の回収可能性、棚卸資産の評価、固定資産の劣化、偶発債務などに注目します。 |

| キャッシュフロー | 企業の資金の流れを分析し、資金繰りの状況や将来のキャッシュフローを予測するための基礎情報とします。 |

| 税務リスク | 税務処理の適正性を確認し、追徴課税などの潜在リスクを洗い出す調査です。過去の税務調査やグループ間取引などを精査し、問題があれば譲受価格の減額や取引中止の判断材料とします。 |

財務デューデリジェンスの結果は、譲受価格の算定や譲受条件の交渉に大きく影響します。また、M&A後の統合計画を立てる上でも重要な情報となります。

▷関連:財務デューデリジェンスとは?M&Aでの目的・手順・調査項目・費用

その他のデューデリジェンス

財務デューデリジェンスの他にも、M&Aにおいては様々な種類のデューデリジェンスが実施されることがあります。一般的に行われる主な種類としては以下のようなものが挙げられます。

法務デューデリジェンス

譲渡企業の契約関係、訴訟リスク、知的財産、許認可などを調査します。

▷関連:法務デューデリジェンスとは|目的、調査項目、手順、費用を解説

ビジネスデューデリジェンス

譲渡企業の事業内容、市場環境、競合、顧客、強み・弱みなどを分析し、事業の将来性やシナジー効果の可能性を評価します。

▷関連:事業デューデリジェンスとは?M&Aでの目的・調査項目・進め方

ITデューデリジェンス

譲渡企業のITシステムやセキュリティ状況などを調査します。

▷関連:ITデューデリジェンスの目的・調査範囲・サイバーセキュリティ

不動産デューデリジェンス

譲渡企業の主要な資産が不動産である場合に、事前に物件の実態やリスクを調査します。不動産特有のリスク(未登記建物、用途制限、老朽化など)を伴うため、専門的な調査が必要になります。

▷関連:M&Aにおける不動産デューデリジェンスとは? 調査項目、時期を解説

これらのデューデリジェンスは、それぞれの分野の専門家によって実施されます。M&Aの目的や譲渡企業の特性に応じて、必要なデューデリジェンスの種類を選択します。

デューデリジェンスの進め方

デューデリジェンスの一般的な流れや期間について説明します。

デューデリジェンスが実施されるタイミング

デューデリジェンスは、基本合意書の締結後、最終契約書を締結するまでの間に集中的に行われます。この期間に、譲受企業やそのアドバイザーは、譲渡企業から提供された資料を分析したり、関係者へのヒアリングを行ったりして、詳細な調査を進めます。

調査の期間は、M&Aの規模やデューデリジェンスの種類によって異なりますが、一般的には数週間から数ヶ月程度で行われることが多いです。この期間中に、調査結果に基づいて最終的な譲受条件や譲受価格が調整されることもあります。

デューデリジェンスの調査ステップ

デューデリジェンスは、一般的に以下のようなステップで進められます。

まず、デューデリジェンスの専門家(会計士、税理士や弁護士など)を選定し、依頼します。

次に、譲渡企業から財務情報や契約書などの関連資料を収集・入手します。

これらの資料を分析すると同時に、譲渡企業の経営陣や担当者へのヒアリングを行います。資料分析とヒアリングを通じて、把握した情報や発見された問題点について、専門家が調査報告書を作成し、譲受企業に提出します。報告書の内容を踏まえ、譲受企業は最終的な譲受条件や譲受価格について検討・決定します。

調査にかかる期間

デューデリジェンスにかかる期間は、M&Aの規模や複雑さ、調査対象の範囲、関係者間の連携状況などによって異なります。一般的には、数週間から数ヶ月程度で完了することが多いです。ただし、大規模なM&Aや複雑な問題を抱える譲渡企業の場合、調査にさらに時間がかかることもあります。効率的な手続のためには、譲渡企業側の資料提供やヒアリングへの協力が不可欠となります。

▷関連:M&Aデューデリジェンスの進め方|準備から報告まで専門家が解説

デューデリジェンスの費用

デューデリジェンス(DD)は、譲受企業が譲渡企業のリスクや価値を調査する手続です。調査結果は譲受価格の交渉やM&A後の統合プロセス(PMI)に活用されます。

DD費用の相場

案件の規模や内容によりますが、中小企業のM&Aでは200万円~500万円程度が一般的です。内訳として、財務DDと法務DDはそれぞれ100万円~300万円程度、ビジネスDDは100万円~数千万円程度が目安となります。企業規模が大きくなるほど、調査の複雑性が増し費用も高額になります。

DD費用の内訳

主な費用は専門家(公認会計士、弁護士など)の人件費です。これに加え、資料共有のためのバーチャルデータルーム(VDR)利用料や交通費などの実費が発生することがあります。基本的に譲受企業が負担しますが、調査結果によっては譲受価格の減額交渉材料となるため、実質的に譲渡企業が負担している側面もあります。

DD費用を抑えるポイント

調査範囲にメリハリをつけることが重要です。簡易調査(プレDD)でリスクの高い領域を絞り込み、重点的にリソースを配分します。また、「事業承継・M&A補助金」を活用すれば、費用の負担を大幅に軽減できる可能性があります。

DD費用の税務上の取り扱い

M&Aの対象会社が特定された段階でのDD費用は、原則として株式取得価額に算入されますが、合併など株式を取得しないケースでは一時損金として処理できる場合があります。

▷関連:デューデリジェンス費用相場と内訳|コスト削減方法・会計と税務

デューデリジェンスのメリット・デメリット

デューデリジェンスは、M&Aにおいて譲受企業と譲渡オーナー双方にとってメリットとデメリットがあります。以下の表は、それぞれの立場から見たデューデリジェンスの影響をまとめたものです。

| 立場 | メリット | デメリット |

|---|---|---|

| 譲受企業(買い手) | – 隠れたリスクの把握:譲渡企業の隠れたリスクや問題を事前に把握でき、M&A後の予期せぬ損失を防げます。 – 適正な価格・条件の判断:譲受価格の妥当性を判断し、リスクを反映した条件での契約交渉が可能になります。 – PMIへの活用:得られた詳細な情報は、M&A後の統合プロセス(PMI)を計画し、円滑に進める上で役立ちます。 | – 費用負担:専門家への報酬などの費用がかかり、調査規模が大きくなるほど高額になります。 – 時間の経過と機会損失:調査に時間がかかるため、M&A全体のスケジュールが長期化し、市場環境の変化などにより機会を逃すリスクがあります。 |

| 譲渡オーナー(売り手) | – 信頼の獲得と円滑な進行:透明性の高い情報開示を行うことで、譲受企業の信頼を得やすくなり、円滑なM&A手続につながる可能性があります。 | – 情報開示の負担:企業の機密情報や弱みを開示する必要があり、心理的な抵抗を感じる場合があります。 – 対応工数の発生:資料準備やヒアリング対応など、時間や労力がかかり、本業の経営資源が圧迫される可能性があります。 |

▷関連:デューデリジェンスで重大な問題が発覚!取引中止か条件変更か?

税理士法人グループによる財務デューデリジェンス

M&Aに潜む財務リスク、見逃していませんか?

よくあるご質問/FAQ|デューデリジェンスとは

デューデリジェンスについて、読者の皆様からよく寄せられるご質問とその回答をご紹介いたします。

デューデリジェンスは、M&Aで会社を譲受する前に、その会社の様々な側面(財務、法務、事業、組織など)を詳しく調べることです。例えば、財務デューデリジェンスでは、会社の借金が正確か、売上は正しいか、隠れた問題はないかなどを確認します。これにより、譲受企業は会社の本当の状態を知ることができます。

M&Aは非常に大きな買い物です。デューデリジェンスをすることで、譲渡企業の隠れたリスクや問題(簿外債務、訴訟リスク、将来性の不確実性など)を事前に発見できます。これらのリスクを把握することで、譲受企業はM&Aを続けるべきか、譲受価格や条件をどうするかを適切に判断できます。デューデリジェンスは、M&Aを成功させるために、失敗のリスクを下げる重要な手続です。

デューデリジェンスをせずにM&Aを進めると、譲渡企業の隠れた問題を知らないまま会社を譲受してしまうリスクがあります。例えば、後から多額の簿外債務が見つかったり、重要な契約違反が発覚したりする可能性があります。これらの問題によって、譲受企業は予想外の費用負担や損失を被り、M&Aが失敗に終わる可能性が高まります。

デューデリジェンスにはいくつかの種類があります。最も一般的なのは、財務状況を調べる財務デューデリジェンスです。その他にも、法的な問題がないかを調べる法務デューデリジェンス、事業の将来性や市場を調べるビジネスデューデリジェンスなどがあります。M&Aの内容に応じて、必要な調査の種類を選んで実施します。

M&Aにおけるデューデリジェンスのまとめ

デューデリジェンス(DD)は、M&Aの最終契約前に譲受企業が実施する詳細調査です。財務、法務、事業などの側面から、譲渡企業の価値や潜在リスクを正確に把握するために行われます。この調査結果をもとに、譲受企業は買収の可否や適正な取引条件を判断し、円滑な統合を目指します。

みつきコンサルティングは、15年以上の実績を持つM&A専門会社であり、財務DDに強い公認会計士・税理士が多数在籍しています。税務DDを含めたワンストップ対応が可能ですので、安心してご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

最近書いた記事

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価

2025年12月31日小売・飲食業M&Aのデューデリジェンス|店舗・FC・ブランド評価 2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン

2025年12月31日製造業M&Aのデューデリジェンス|工場・設備・サプライチェーン 2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価

2025年12月31日IT・ソフトウェア企業のM&Aデューデリジェンス|リスクと評価 2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド

2025年12月31日事業再生M&Aにおけるデューデリジェンスの実務ガイド