企業価値評価(バリュエーション)の基本から、中小企業M&Aで実際に使われる算定方法、手順、注意点まで、10年以上の経験を持つ専門家が徹底解説します。企業価値は譲渡価格の「土台」であり、正しく理解することで有利な交渉が可能になります。DCF法や時価純資産法などの各手法の特徴に加え、実務での独自の修正ポイントや評価額を高める戦略も紹介。適正な価格でM&Aを成功させたい経営者の方はぜひご一読ください。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

企業価値評価(バリュエーション)とは

企業価値評価(バリュエーション)とは、対象企業の経済的な価値を客観的な指標を用いて算定することです。M&Aにおいては、譲渡オーナーと譲受企業の双方が納得できる「公正な取引価格」を決定するための羅針盤となります。

M&A以外でも活用される一般概念

企業価値評価はM&Aの場面だけで使われるものではありません。もともとは、金融機関が融資や投資の判断を行う際や、上場企業が経営戦略を策定する際の指標として広く用いられる一般概念です。

例えば、スタートアップ企業が外部から資金調達を行う際、自社の価値を定量的に示して投資家に説明するためにバリュエーションが必要となります。また、事業承継において親族や従業員に株式を引き継ぐ際の株価算定にも活用されます。

中小企業M&Aにおける独自の役割

中小企業M&Aにおいては、企業価値評価が「交渉の土台」として極めて重要な役割を担います。上場企業と異なり、非上場の中小企業には市場でつく「株価」が存在しないため、何らかの基準がなければ価格交渉が感情論に終始してしまうからです。

実務では、単なる計算結果をそのまま譲渡価格とするのではなく、算出された評価額をベースに、譲渡オーナーのアピールや譲受企業の期待(シナジー効果)を加味して最終的な取引金額が決定されます。

企業価値・事業価値・株式価値の関係と計算式

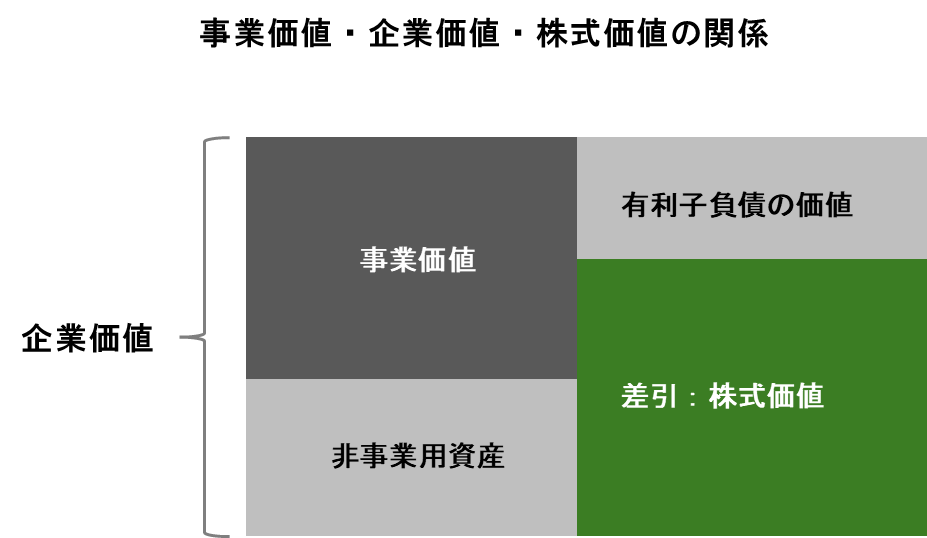

企業価値を正しく理解するためには、関連する「事業価値」や「株式価値」との違いを明確にする必要があります。

これらは、誰にとっての価値かという視点が異なります。

事業価値・企業価値・株式価値の構造

それぞれの価値の関係性を整理すると、以下の計算式で表すことができます。

• 企業価値 = 事業価値 + 非事業用資産(遊休不動産、余剰資金、有価証券等)

• 株式価値 = 企業価値 - 有利子負債(借入金等)

事業価値は「本業から生み出される価値」を指し、企業価値は「会社全体の価値」を指します。そして、企業価値から銀行などへの負債を差し引いた残りが、最終的に株主に帰属する「株式価値」となります。

価値の種類と定義のまとめ

情報の構造を整理するため、それぞれの定義を以下の表にまとめます。

| 概念 | 定義 | 算出の視点 |

|---|---|---|

| 事業価値 | 事業活動によって生まれる価値 | 有形・無形の事業用資産、のれん |

| 企業価値 | 企業全体の経済的価値 | 事業価値 + 非事業用資産 |

| 株式価値 | 株主に帰属する価値 | 企業価値 - 有利子負債 |

| 時価総額 | 上場企業の市場評価額 | 株価 × 発行済株式数 |

実務上のアドバイスとして、譲渡オーナーが手にする「売却代金」の目安は、この中の「株式価値」に該当することを覚えておいてください。

▷関連:企業価値とは|EV・事業価値・株式価値との違い、3つの評価方法

企業価値評価(バリュエーション)の方法

M&Aを行う際の企業価値評価には、一般的に以下の3つのアプローチが使用されます。それぞれのアプローチにおける代表的な評価方法についても紹介します。

コスト・アプローチ(純資産ベース)

コスト・アプローチは、企業の「貸借対照表(B/S)」に記載されている純資産に着目して価値を評価する手法です。現在保有している資産の価値をベースにするため、客観性が高く、中小企業のM&Aで最も基本的な手法として定着しています。

| 項目 | 内容 |

|---|---|

| 概要 | 現在の正味財産に着目 |

| 算定イメージ | 資産時価マイナス負債時価 |

| メリット | ・シンプルで客観的 ・実態BSの把握が可能 |

| デメリット | ・収益性を加味しにくい ・相場を反映できない |

▷関連:コストアプローチで見る中小企業M&Aの価値評価|時価純資産法ほか

時価純資産法と簿価純資産法

簿価純資産法は、帳簿上の数字をそのまま用いる簡便な方法です。一方、実務でより重視されるのは「時価純資産法」です。これは、保有する不動産や有価証券、在庫などの含み損益を現在の市場価値に修正して算出する手法です。

例えば、20年前に購入した土地の時価が大幅に上がっている場合、その含み益を純資産に加算して評価します。これにより、より実態に近い「資産価値」を把握することができます。

清算価値法

清算価値法は、企業を解散・消滅させることを前提とし、全資産を売却して負債を返済した後に残る現金額を算出する手法です。通常、事業を継続するM&Aでは評価額の下限値として意識される手法であり、廃業を検討する場合などに適しています。

マーケット・アプローチ(市場価格・類似比較)

マーケット・アプローチは、株式市場での取引価格や、類似する企業のM&A事例を基準にして価値を評価する手法です。市場のトレンドを反映できるため、客観性が高いというメリットがあります。

| 項目 | 内容 |

|---|---|

| 概要 | 類似会社の株式市場での相場に着目 |

| 算定イメージ | キャッシュロー × 倍率 |

| メリット | ・取引相場に近い ・トレンドを反映できる |

| デメリット | ・類似会社選択が困難 ・中小企業の大半は、上場企業との違いが大きすぎる |

▷関連:マーケットアプローチとは?種類・計算方法・メリットとデメリット

類似会社比較法(マルチプル法)

類似会社比較法は、対象会社と業種や規模が似ている「上場企業」を選び、その財務指標(EBITDAや利益など)に対する倍率を参考に算出する手法です。

特に「EV/EBITDA倍率」は、減価償却費や金利負担の影響を除外して本業の稼ぐ力を比較できるため、実務で多用されます。ただし、中小企業の場合、全く同じビジネスモデルの上場企業が見つからないことも多く、その選定には専門的な判断が求められます。

▷関連:類似会社比較法| EBITDAマルチプル法の流れ・計算方法とは

市場株価平均法と類似取引比較法

市場株価平均法は、上場企業自体の株価の一定期間(直近1~3カ月など)の平均値を用いる手法です。

類似取引比較法は、過去に行われた「類似のM&A取引」の価額を参考にする手法です。しかし、非上場企業のM&A取引の詳細は公開されないことが一般的であるため、情報を保有するM&A仲介会社などの専門家でなければ活用が難しい手法でもあります。

インカム・アプローチ(将来キャッシュフロー重視)

インカム・アプローチは、企業が「将来」生み出すと予測される利益やキャッシュフローに着目して価値を算出する手法です。M&Aは将来の成長を買う投資であるため、最も理論的でポピュラーなアプローチとされています。

| 項目 | 内容 |

|---|---|

| 概要 | 将来の収益性に着目 |

| 算定イメージ | 利益 ÷ 割引率 |

| メリット | 投資判断という意味で最も理論的 |

| デメリット | ・将来利益予想や割引率の決定が困難で恣意性が入りやすい ・評価理論が難解 |

▷関連:インカムアプローチとは?種類・計算方法・メリットとデメリット

DCF(ディスカウンテッド・キャッシュ・フロー)法

DCF法は、将来のフリーキャッシュフローを「割引率」を用いて現在価値に換算する方法です。企業の将来性やリスクを詳細に反映できるため、成長企業の評価に非常に適しています。

具体的な計算手順は、まず数年分の事業計画から将来のキャッシュフローを予測し、それを加重平均資本コスト(WACC)などの割引率で現在の価値に引き戻します。この手法は論理的ですが、事業計画の精度によって結果が大きく変動するため、譲渡オーナーと譲受企業の間で意見が分かれやすい側面もあります。

▷関連:DCF法とは?企業価値の計算式・割引率やメリット・デメリット

収益還元法と配当還元法

収益還元法は、将来の収益を資本還元率で割って算出する、DCF法よりも簡便な手法です。M&Aの初期段階で大まかな価値を把握するために使われることがあります。

配当還元法は、株主への配当金に着目して算出する手法です。しかし、中小企業のM&Aでは配当政策がオーナーの意向に左右されることが多いため、評価手法として採用されるケースはほとんどありません。

▷関連:配当還元方式とは?計算式・シミュレーション・適用要件・対策を解説

中小企業M&Aの実務的な算定モデル

中小企業の実務において、最も多用されるのは特定の手法を単独で使うことではありません。実は、資産価値と収益力を組み合わせた「ハイブリッド型」のモデルが、双方にとって納得感を得やすい正解となることが多いです。

年倍法(年買法)|時価純資産 + のれん

中小企業のM&Aで最も一般的なのが、この手法です。

株式価値の計算式:時価純資産 + (実質営業利益 × 2~5年分)

このモデルは、現時点の解散価値(時価純資産)に、将来数年分の稼ぎ(のれん)を上乗せして評価します。非常にシンプルで分かりやすく、日本の中小企業M&Aにおける「相場」として定着しています。

専門家による「実質利益」の修正ポイント

ここで、経験豊富なコンサルタントとしての専門的知見を加筆します。帳簿上の営業利益をそのまま使ってはいけません。以下の「実質営業利益の修正」を行うことが適正なバリュエーションの鍵となります。

- オーナー報酬の調整: 役員報酬が相場より高すぎる、あるいは低すぎる場合、市場水準に引き直して利益を再計算します。

- 公私混同費用の除外: 社用車の個人的な利用や親族への給与など、実態として事業に不要な経費を利益に足し戻します。

- 非経常的損益の排除: 火災による損失や、一時的な助成金収入など、来期以降は発生しない損益をカットします。

実務では、これらの調整を行った「修正後の営業利益(実質利益)」に対して、業界特性に応じた年数(通常2~5年)を掛けて「のれん」を算出します。

▷関連:年買法とは?年倍法の計算法、注意点、適正年数を詳しく解説!

M&Aプロセスにおける評価のタイミング

企業価値評価はM&Aの過程で一度だけ行われるものではありません。プロセスの進展に合わせて、段階的に精緻化されていきます。下表は、企業価値評価が行われる主なタイミングと、その目的・内容をまとめたものです。

| 評価のタイミング | 実施内容 | 目的と特徴 |

|---|---|---|

| 1.秘密保持契約締結後の初期評価 | 秘密保持契約を結び、詳細な資料が開示された直後に行われます。譲受企業は、インフォメーション・メモランダム(企業概要書)を基に簡易的なバリュエーションを行い、基本合意で提示する買収希望価格を決定します。 | 初期段階での価格の目安を設定し、交渉の出発点とするための評価です。 |

| 2.デューデリジェンス後の最終評価 | デューデリジェンスの実施後に行われます。会計の専門家が財務諸表を精査し、隠れた負債(簿外債務)や税務リスク、未払い残業代などがないかを調査します。 | もしここで大きなリスクが発見された場合、初期の評価額からそのリスク分を減額修正するなど、最終的な契約価格の調整が行われます。より正確な企業価値を算定し、最終契約の価格を確定させるための評価です。 |

▷関連:企業価値評価のタイミングは?M&Aでの算定時期・方法とは

M&Aプロセスの流れと企業価値評価の関係

- 検討・準備段階: 譲渡オーナーが自社の「立ち位置」を知るための自己査定。

- マッチング・交渉段階: 基本合意価格を決めるための初期バリュエーション。

- DD・最終契約段階: リスクを反映させた最終バリュエーション。

このように、評価額は固定されたものではなく、情報の開示度合いに応じて変動していくプロセスそのものといえます。

企業価値評価(バリュエーション)の手順と流れ

M&A仲介会社などに算定を依頼した場合、資料準備を終えてから2~3週間程度の期間が一般的です。急ぐ事情がある場合は、その旨を伝えれば緊急対応してくれることもあります。下表は、企業価値評価を依頼する際の具体的なステップをまとめたものです。

| ステップ | 実施内容 | 詳細・必要な対応 |

|---|---|---|

| Step1:取引背景等の説明 | M&A仲介会社に対して、企業価値評価が必要となる目的や取引の背景、スケジュールなどについて説明します。 | 評価の目的や取引の背景を明確に伝えることが重要です。 |

| Step2:資料の準備 | 企業価値評価を行うために必要となる資料の提供を依頼されます。 | 具体的には以下の資料を揃えます。 – 会社案内、パンフレット – 履歴事項証明書 – 株主名簿 – 過去3期分の決算書・科目明細、税務申告書・別表 – 時価のある資産(不動産、有価証券、保険積立金等)の時価情報 – 未計上債務(未払残業代、賞与引当金・退職給付引当金)に関する情報 – 役員退職金慰労規程、それに基づく役員退職金債務 – 事業計画書(あれば) |

| Step3:ヒアリング・追加資料の提出 | M&A仲介会社から、収益性や財務内容等に関する質問を受けたり、追加資料の提供をお願いされることが多いです。 | これらがどの程度のボリュームになるかは、評価の目的等により千差万別ですが、上場企業同士の資本提携は別として、一般的な中小企業M&Aであれば、膨大な量になることは少ないです。 |

| Step4:評価結果の入手 | M&A仲介会社から簡易的な「株式価値算定書」等のレポートが報告されます。 | この報告書に、算定の根拠や採用した評価方法などが記載されます。 |

デューデリジェンスと企業価値評価の関係

デューデリジェンス(DD)の結果は、企業価値評価の計算式にダイレクトに影響を与えます。単に調査を行うだけでなく、その結果をいかに数字に落とし込むかが専門家の腕の見せ所です。

DD結果が評価額を下げるケース

DDで以下のような事実が判明した場合も、企業価値評価はマイナス方向に修正されます。

- 滞留在庫や回収不能債権: 資産価値を実態に合わせて減額します。

- 簿外負債(未払い残業代、退職金積立不足): 負債として計上し、純資産から差し引きます。

- 訴訟リスクや環境問題: 発生確率に応じて「負債」として評価に反映させます。

▷関連:簿外債務とは?M&Aに潜む粉飾例・発見方法と企業買収リスク

事業計画の妥当性検証

インカム・アプローチ(DCF法)を採用している場合、ビジネスDDの結果が重要になります。例えば、特定の主要顧客に売上の8割を依存しており、その契約更新が不透明であるといった事実が判明すれば、将来の予測キャッシュフローが下方修正され、結果として企業価値は大きく下がることになります。

▷関連:企業価値評価へのデューデリジェンスの影響と関係・違いは?

譲渡オーナーが企業価値を最大化するための戦略

企業価値は経営努力次第で高めることができます。M&Aを検討し始めたら、まずは以下の戦略を実行し、会社の「磨き上げ」を行うことが重要です。下表は、企業価値を高めるための主な戦略をまとめたものです。

| 戦略 | 具体的な取り組み | 企業価値への影響 |

|---|---|---|

| 収益性の向上と安定化 | 不採算事業の整理や、コスト削減による営業利益率の改善を行います。また、売上構成の多様化も不可欠です。特定の一社に依存せず、多くの顧客と安定した取引関係を築くことが重要です。 | 企業価値評価の源泉はキャッシュフローです。これらの取り組みは、バリュエーションの各手法にポジティブな影響を与えます。事業リスクが低いと評価され、割引率の低下やのれん倍率の上昇につながります。 |

| 属人性の排除と組織体制の整備 | マニュアル化や権限委譲を進め、組織として事業を継続できる体制を整えます。 | 「社長がいなければ回らない会社」は、M&Aにおいてリスクが高いと判断され、評価額が下がります。組織体制を整備することで、譲受企業は安心して高い評価額を提示できるようになります。 |

| 無形資産の可視化 | 帳簿には表れない「独自のノウハウ」「ブランド」「特許」「優秀な人材」などを、客観的な資料として可視化しておきます。 | これらを「のれん」の根拠として具体的にアピールすることで、純資産に加算される営業権の評価を高めることが可能になります。 |

企業価値評価(バリュエーション)に関するFAQ

企業価値評価に関して実務でよく受ける質問に回答します。

評価の目的や企業の規模によりますが、簡易的な算定であればM&A仲介会社が無償、あるいは10万円~30万円程度で行うことが多いです。一方、組織再編や紛争解決などを目的とした、公認会計士による正式な「鑑定書」を作成する場合は、50万円~200万円程度が相場となります。M&Aの交渉材料として使うのであれば、まずは仲介会社の簡易査定で十分なケースがほとんどです。

中小企業のM&A実務で最も重視されるのはEBITDA(イービットディーエー)です。これは、営業利益に減価償却費を足し戻した数字で、税制や会計処理の違いの影響を受けにくく、シンプルに「本業でどれだけの現金を稼げるか」を示す指標です。多くの場合、このEBITDAの数年分(3~7倍程度)が事業価値の目安となります。

「交渉のための価値を知りたい」のであれば、市場相場に精通したM&A仲介会社が適しています。彼らは「理論上の価格」だけでなく「実際にいくらで売れるか」というマーケット感覚を持っています。一方で、相続税の計算や、裁判での証拠、親族間売買など「法的・税務的な正当性」が必要な場合は、会計事務所(税理士・公認会計士)に依頼して厳密な算定を行うべきです。

付く可能性はあります。赤字であっても、保有している不動産や設備などの資産価値(清算価値)があるため、評価がゼロになることはありません。また、一時的な投資が原因の赤字であり、将来の収益化が見込まれる場合や、譲受企業とのシナジー(例えば、譲受企業の製品を赤字会社の販路に乗せるなど)が期待できる場合は、将来性を評価した高い価値がつくこともあります。

結果として、悪影響を与える可能性があります。過度な節税で利益を圧縮していると、そのままでは「収益力が低い」と評価されてしまいます。交渉時に「実はこの費用は個人的なものです」と説明しても、譲受企業がその全てを鵜呑みにするとは限りません。適正な評価を得るためには、会計税務に精通したM&A仲介会社から買い手に説明してもらうことがベターです。

企業価値評価(バリュエーション)のまとめ

企業価値評価は、単なる机上の計算ではなく、譲渡オーナーが長年築き上げてきた事業の「価値」を次世代へつなぐための大切な手続です。コスト・マーケット・インカムの3つのアプローチを理解し、自社の特性に合った手法で評価を行うことが、納得感のあるM&Aの第一歩となります。算出された評価額はあくまで「目安」であり、最終的な価格は交渉で決まるものです。だからこそ、自社の強みを正しく数値に反映させ、リスクを早期に解消する準備が重要になります。

当社は、みつき税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業のM&Aに特化した実績経験が豊富なM&Aアドバイザー・公認会計士・税理士が多く在籍しております。適正な企業価値評価をご希望されるなら、みつきコンサルティングにご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第二部長/M&A担当ディレクター

-

ヘルスケア分野に関わる経営支援会社を経て、みつきコンサルティングでは事業計画の策定、モニタリング支援事業に従事。運営するファンドでは、投資先の経営戦略の策定、組織改革等をハンズオンにて担当。東南アジアなど海外での業務経験から、クロスボーダー案件に関しても知見を有する。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月7日MBIとは?MBOとの違い・メリットと注意点を専門家が解説

2026年2月7日MBIとは?MBOとの違い・メリットと注意点を専門家が解説 2026年2月7日ジョイントベンチャー(JV)とは?合弁事業・M&Aとの違い・事例

2026年2月7日ジョイントベンチャー(JV)とは?合弁事業・M&Aとの違い・事例 2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説

2026年2月2日PPAとは?買収のれんとの違い・無形資産評価のM&A会計を解説 2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説

2026年2月1日のれん償却と減損の違いとは?M&A後の会計処理とリスクを解説