M&Aで企業譲渡を検討する際、お相手(買い手)の業種選択は重要なポイントです。同業種、異業種、投資ファンドの各買い手には、それぞれ特有のメリットとデメリットがあります。本記事では、それぞれの特徴を解説し、最適な譲渡先選びの参考となる情報を提供します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aの相手先選びに業種も重要

M&Aで企業を譲渡する目的として「1円でも譲渡代金が高い先へ譲渡したい」という譲渡オーナーは実は多くありません。もちろん譲渡価格は重要な要素には違いありませんが、それだけではなく、「譲渡後も自社を成長させてくれる相手に任せたい」と考える経営者は非常に多いです。

そして、「譲渡後も自社を成長させてくれる相手」、言い換えればシナジー効果(相乗効果)が生まれそうな相手を見極める上で、相手先の業種は重要なファクターになります。

会社売却先3つの分類

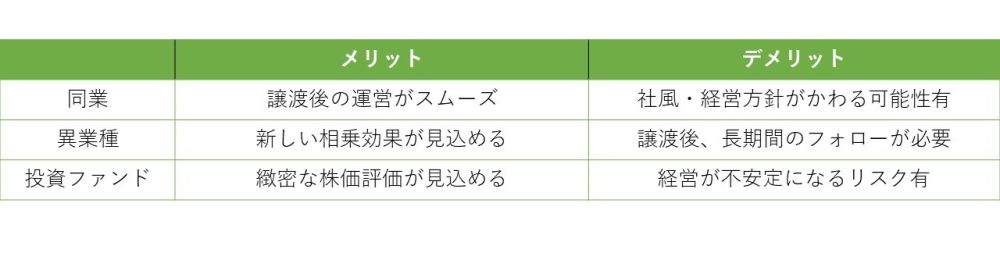

M&Aによる売却先というと、自社より大きな同業の事業会社をイメージされる方が多いかも知れません。しかし、実際の売却候補先としは、「同業種」「異業種」「投資ファンド」に大きく分けることができ、お相手のそれぞれの業態によって、譲渡前後のメリット・デメリットが変わってきます。

会社売却先の業種の実際

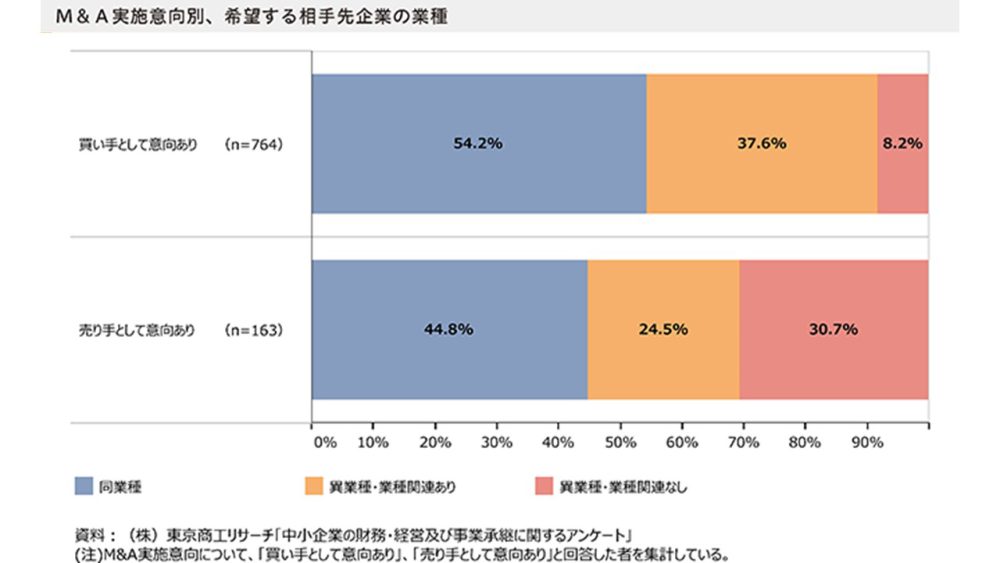

下図は、M&A実施意向別に希望する相手先企業の業種を確認したものです。買い手として意向のある企業では「同業種」が54.2%、「異業種・業種関連あり」が37.6%となっており、自社と関連する業種を希望する割合が高くなっております。

一方で、売り手として意向のある企業では「異業種・業種関連なし」が30.7%となっており、買い手として意向のある企業と比較すると、幅広い業種で相手先企業を検討している様子がうかがえます。

▷関連:会社売却先(買い手)の探し方|M&A仲介会社・銀行・税理士など

会社売却先の業種別のメリット・デメリット

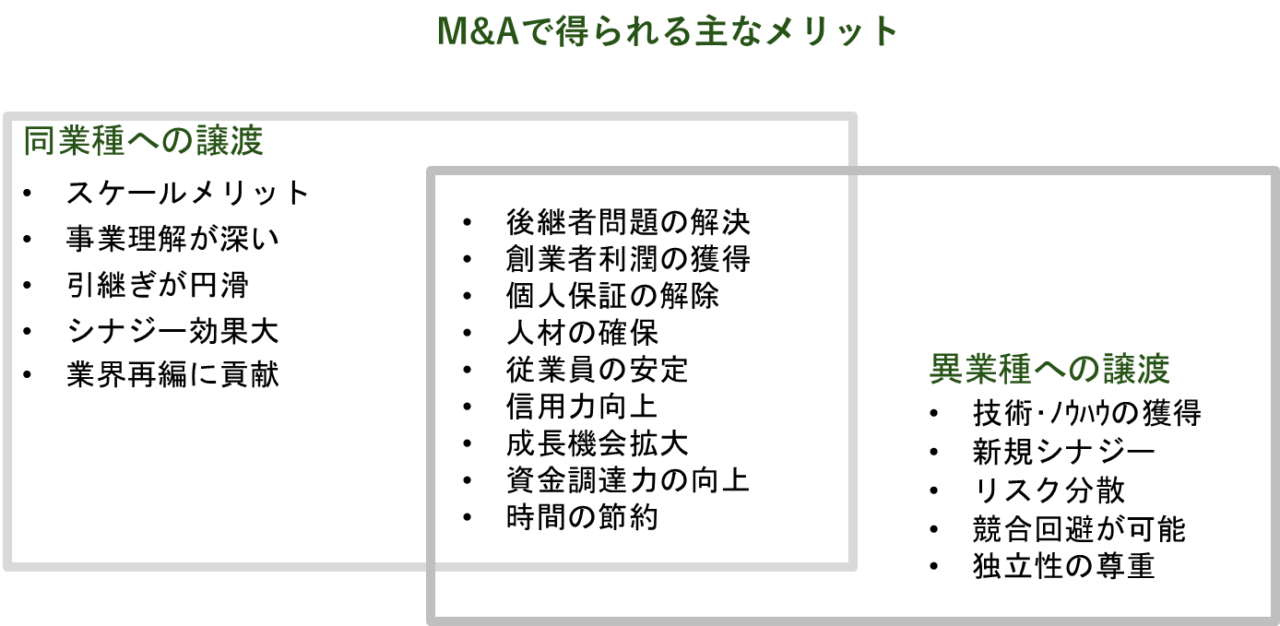

以下では、M&Aによる企業譲渡先を、「同業種」「異業」「投資ファンド」に分け、そのメリットとデメリットを紹介します。

同業種が買い手の場合

同業の企業へ譲渡する場合は、下記のようなメリット・デメリットが挙げられます。業界的に見ると、調剤薬局、医療機器卸、食品卸、食品小売、運送業等、いわゆる「スケールメリット(同種の物が多く集まることにより、単体よりも大きな効果を得られる)」が効果的な業種では、M&Aを通じた大手企業による業界再編が加速しています。これらの業種の場合、同業への譲渡が多いというのが現場での感覚です。このような場合、売手の譲渡の動機が「後継者問題による事業承継」よりも、大手との提携や統合による効率化、スケールメリットの獲得であることも多いからです。

同業種に譲渡するメリット

- スケールメリットが得られる

- 事業や業界への理解が深い

- M&A後の引継ぎや後任管理者の派遣がスムース

- 事業シナジーが発揮しやすい

同業種に譲渡するデメリット

- 経営方針や社風、営業手法などが「買手流」になってしまうこともある

- M&A後、合併の可能性が高まる

- 経営陣残留の可能性が低くなる

- 特徴や強みがない場合、評価が低くなることもある

異業種が買い手の場合

異業種の企業へ譲渡する場合は、以下のようなメリット・デメリットが挙げられます。特に大きいと考えられるメリットは、「売り手企業の経営理念、社風、商売スタンス等や自主性が尊重されやすい」点です。買い手は、売り手事業の経営経験がないため、売り手の経営理念や商売スタンス等が継続されるケースが多いです。

一方で、非同業のM&Aでは、後任経営者(業界経験、経営経験のある人材)を派遣してもらえない可能性もあります。売り手企業の社内に後継経営者として適切な人材がおらず、後継社長を買い手企業から派遣してもらいたいという場合には、その旨をしっかり伝えた上で、買い手企業と認識のズレがないようにする必要があります。

異業種に譲渡するメリット

- 売り手企業の経営理念、社風、営業手法などが継続されやすい

- 同業とは異なるシナジー効果が期待できる(クロスセル等)

- カニバリゼーションが少ない

異業種に譲渡するデメリット

- 後継管理者の人選が難航する場合がある

- スケールメリットは期待しがたい

- 経営続投の場合は、任せっぱなしにされることがある

▷関連:上場企業への会社売却|M&Aの利点と欠点・注意点・譲渡方法・事例

みつきコンサルティングがM&A仲介した事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、譲渡企業の同業種と異業種に会社売却した事例をご紹介します。

同業種への譲渡|後継者不在を老舗企業への承継で解決

譲渡企業:メッキ加工(売上約2億円)

譲受企業:メッキ加工(売上約28億円)

スキーム:株式譲渡

親族内の後継者不在から事業承継としてM&Aを選択。街中の好立地と熟練職人を評価され、幅広い技術を持つ同業老舗への譲渡を実現し、三重工場として安定受注と雇用を確保。

異業種への譲渡|人材難を大手人材企業グループ化で解決

譲渡企業:ソフトウェア開発(売上約4億円)

譲受企業:技術者派遣(売上約1000億円)

スキーム:株式譲渡

20年以上、車載組込・FA系システム開発を営む企業が、親族内後継者不在と深刻な人材不足から、ITエンジニア派遣を主業とする大手人材会社への譲渡で採用力強化を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

投資ファンドへの譲渡も増えている

M&Aにおける投資ファンド(プライベート・エクイティ)は、投資先などによって、複数の種類に分かれます。

投資ファンドの種類

主要なファンドである、ベンチャーキャピタル、バイアウトファンド、MBOファンド、企業再生ファンドについて、下表にまとめています。

| ファンドの種類 | 投資対象 | 主な特徴・活動内容 | 収益獲得方法 |

|---|---|---|---|

| ベンチャーキャピタル | 高い成長性が見込まれるベンチャー企業 創業間もない企業 | ・投資家・一般企業・金融機関から資金を集める ・株式に投資し、資金を提供 ・経営助言や役員派遣を実施 ・企業価値を高めるための活動を行う | 出資先が株式公開(IPO)を行ったり、M&Aを受けたりした際に株式を売却することで利益をあげる |

| バイアウトファンド | キャッシュを安定的に創出できる成熟した企業 | ・企業の議決権の過半数を取得 ・投資後に投資先の経営に関与 ・株式価値を向上させる | 保有する株式を売却することによって収益を得て、投資家にキャッシュを還元する |

| MBOファンド | MBOを目指す企業経営者 | ・経営陣による企業買収(Management Buy-out)を支援 ・現在の経営者が資金を出資 ・事業の継続を前提として企業の株式を購入する仕組みを提供 | MBO実行時の資金提供による収益獲得 |

| 企業再生ファンド | 経営不振の企業 本業の収益力が高い企業 優れた技術やノウハウを持っている企業 | ・設備投資などを必要としているが資金調達ができない企業に対し、債権の買い取りや出資を実施 ・人員削減・リストラや資金調達の見直しによるコスト削減 ・不採算事業の切り離し・事業停止 ・経営方法の大幅な改善により企業の再生を支援 | 株式公開や株式譲渡を行うことによって収益をあげる |

▷関連:PEファンドとは?投資ファンドの種類|2025年のM&A売却事例

ファンドに譲渡するメリット

- 資金が調達できる

- 適正な譲渡価格で評価してもらいやすい

- 売り手企業の経営理念、社風、営業手法などが継続されやすい

- 引き続き、経営に携わることができるケースが多い

ファンドに譲渡するデメリット

- 資本面以外でのシナジー効果が薄いケースが多い

- 経営者が不在になるリスクがある

- 経営が不安定になることもある

- 従業員の賛同を得られないケースもある

M&Aによる会社売却先の業種のまとめ

「同業」、「非同業」、「投資ファンド」のどこに譲渡するとしても、譲渡オーナーとしては会社の将来の発展を願うものです。そのため、譲受企業候補の将来のビジョンや今回のM&Aの目的について、しっかりと説明を受けてから譲渡先を決めることが重要です。

具体的には、譲受後の事業計画や従業員の処遇、既存取引先との関係継続などについて確認しましょう。また、譲受企業の経営方針や企業文化が自社と合うかどうかも大切なポイントです。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介