M&Aにおけるソーシングとは、ターゲットを見つけ、交渉を開始するまでのプロセスです。本記事では、M&Aの重要な要素であるソーシングについて、プロセスや重要性、ステップなどについて解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」

そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

M&Aのソーシングとは

M&Aにおけるソーシング(Sourcing)とは、譲渡側又は譲受側が、お相手候補先を見つけるために、情報を収集し、探すプロセスを指します。

ソーシングの実施時期(位置付け)

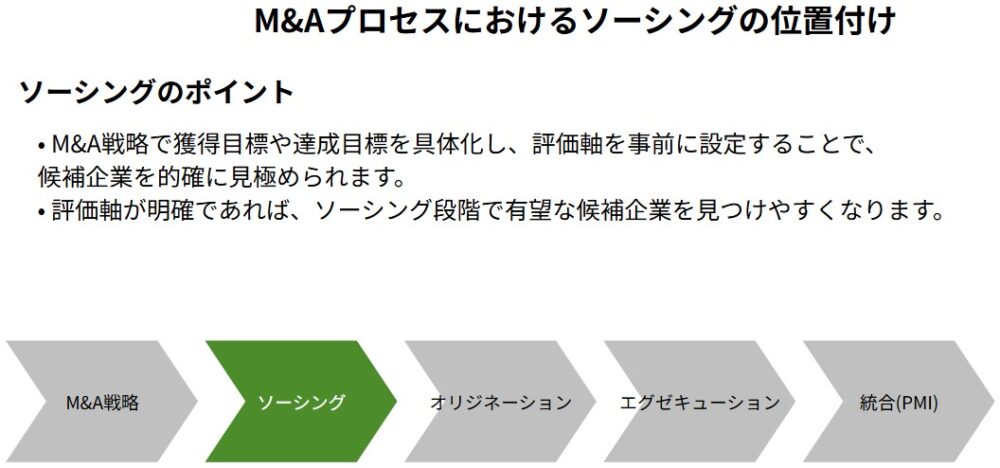

M&Aは大きく4つ(ないし5つ)のフェーズに分けることができますが、ソーシングは2番目のフェーズになります。

- M&A戦略の立案

- ソーシング(お相手候補探し)

- オリジネーション(案件化)

- エグゼキューション(買収調査・最終契約・取引実行)

以下では、それぞれについて簡単に説明します。

▷関連:M&Aの流れ|会社売却の進め方・基本的な手順を仲介会社が解説

1.M&A戦略の立案

M&Aを行うべきか、どのようにM&Aを行うかといった視点から、自社の経営戦略を達成する手段としてのM&A戦略を検討します。

2.ソーシング

M&Aのプロセスにおいては、交渉準備段階において、希望条件を明確にすることにより、候補企業の情報収集、選定、交渉までのことを意味します。M&Aのプロセス全体のうち、前半部分が当てはまり、おもに、M&A仲介会社が中心となって進めます。

3.オリジネーション

M&Aにおいては、案件を打診し発掘して、交渉を持ちかけ提案することを意味します。具体的には、譲受側と譲渡側をマッチングさせ、M&A戦略を立案・提案することで、ソーシングとともに、M&Aの前半部分にあたります。

4.エグゼキューション

M&Aにおいては、後半部分を指します。具体的には、基本合意書の締結からデューデリジェンス、最終契約書を締結するまでの事務手続きを進めたり、細かな条件調整をしたりします。

この部分は、おもに弁護士や公認会計士などの専門家と協調して進めることが多く、専門家のサポートを受けることで、最終的な部分までスムーズに進めることができます。

▷関連:M&Aにかかる期間の目安は?スケジュールを短縮して売却する方法

ソーシングは極めて重要

M&Aを行う目的は、譲受側であれば、新規事業の創出や事業規模及び販路の拡大などのシナジー効果の獲得であり、譲渡側であれば企業の存続や創業者利益の確保、従業員の雇用維持などとなり、譲受側譲渡側それぞれに重要課題を解決手段となりえます。

このような、譲渡側・譲受側相互の目的を達成するためには、ソーシングによってニーズが合致する相手を見つける必要があります。また、自社の適正評価と適切なスキームを検討するためにもソーシングは非常に重要なプロセスであると言えます。

M&Aのソーシング方法

M&Aソーシングの2つの種類について解説します。いずれも、M&A仲介会社に流れの大半をサポートしてもらえるため、成立の可能性を高められることがメリットです。ただし、仲介会社によっては成否にかかわらず費用がかかる場合がある点は注意を要します。

プル型ソーシング

プル型ソーシングとは、積極的に候補企業にアプローチするのではなく、自社に案件を引き込んで進める方法です。

具体的な進め方は、仲介会社に譲受側候補や譲渡側候補を紹介してもらうよう依頼することから始まり、自社が譲受側であれば、自社の情報やM&Aの目的、候補企業のおおまかなイメージ、買収予定価額などを伝えます。自社が譲渡側であれば、自社の情報や希望する条件を伝えて、ノンネームシートを作成して候補企業へのアプローチをしてもらう形となります。

▷関連:M&Aの「ノンネーム」とは?タイミング・記載事項・雛形・注意点

プッシュ型ソーシング

プッシュ型ソーシングとは、積極的に候補企業にアプローチする方法です。

積極的といっても、進め方には強弱があり、特にどの段階で自社の社名を相手方に伝えるか、慎重に検討する必要があります。当初から自社名を出して買収提案していく方法が最もアグレッシブな進め方です。他方で、当初は社名は伏せてアプローチし、相手方の譲渡意向が相応にあることが確認できた段階で社名をお伝えしていく進め方もあります。いずれにせよ、M&Aの経験が豊富なM&A会社に提案書を作成してもらった上でに、彼らを通じてターゲットにアプローチすることが無難かつ一般的です。

▷関連:M&Aにおける提携の提案書とは?作成手順・構成・企業概要書も解説

M&Aのソーシングの流れ(6つのステップ)

下表は、M&Aソーシングの6ステップをまとめたものです。

| ステップ | 内容 |

|---|---|

| 1. 自社が求める条件や希望の明確化 | M&Aを希望する企業は全国に多数存在するため、リストを見ているだけでは候補先を絞ることは困難です。譲受側でも譲渡側でも、目的を明確にしなくては期待したような成果を残すのは難しく、自社は何のためにM&Aを実施するのか、どのような条件を目指すのかなどを明確に定義する必要があります。 |

| 2. 候補企業の情報収集 | M&A仲介会社からアドバイスや提案を受けつつ、候補先についての理想や具体的なイメージを作るステップです。たとえば、M&Aにおける最大の目的が従業員の雇用であれば、人材獲得を目指す譲受側企業を候補にするべきですし、発展と成長であれば自社よりも規模が大きく資本力のある譲受側企業が候補になるなどです。このように、条件や優先順位を明確にして、候補企業の基準を決める作業です。 |

| 3. ロングリストの作成 | 仲介会社が保有する膨大な資料から一定の条件に沿って作成する、候補企業のおおまかなリストがロングリストです。通常、ロングリストに詳細な内容は記載されておらず、ロングリストに含まれない企業は、その後交渉相手になることはありません。おおむね数十社から百社ほどをリストアップします。 |

| 4. ショートリストの作成 | ロングリストをもとに、より条件に適した候補企業に絞り込みを実施したうえで作られるものがショートリストと呼ばれるものです。ショートリストは1社ごとに条件を確認して、より条件に合致する企業10社ほどのみを選別することが一般的です。 |

| 5. 候補企業の選定 | ショートリストの絞り込みが終わると、最終的な候補企業を選定します。多くの企業があると検討や調査が難しくなるため、数社から十社ほどまで絞り、そのなかから、実際にアプローチする企業を決めます。 |

| 6. 最終候補企業との交渉 | 選定が完了したら、最終的に残った候補企業と交渉を開始します。M&Aの交渉をしている情報が漏れると取引先との間に影響が起こったり、従業員の離職が発生したりする可能性があるため、交渉開始時点では候補企業に対して、ノンネームシートと呼ばれる正確な住所や事業内容などを伏せた資料を使用することが一般的です。候補企業がノンネームシートに興味を示した際は、秘密保持契約を締結したのち具体的な情報を開示して交渉を進めます。 |

▷関連:M&Aのロングリストとは?ショートリストとの違い・記載項目・雛形

M&A会社にソーシングを依頼する際のポイント

本章では、M&A仲介会社にソーシングを依頼する場合のポイントについて解説します。

秘密保持契約を締結する

秘密保持契約書とは、秘密を保持する範囲や期間、ペナルティなどを記載した契約となります。

M&Aの際に扱う情報は、秘匿性が高いものばかりで、交渉途中でM&Aについての情報が漏れてしまうと、交渉が中止になるだけでなく企業自体に多大な影響が出ることもあります。情報管理とともに、情報を開示する際は秘密保持契約の締結は欠かせない行為といえます。

自社の正確な情報が記載された資料を用意する

M&Aを成立させるには、相手企業に自社の正確な情報を把握する必要があります。

特に譲渡側は、財務資料に加えて契約書や許認可証などを用意しておき、必要時に開示できるようにしておくことはとても重要なことであると言えます。一般に、M&A仲介会社から譲受候補先に、企業概要書などの自社の情報が伝えられるため、仲介会社に正確に伝えることが大前提となります。

▷関連:企業概要書(IM)とノンネームの違い・記載内容・サンプルひな形

自社の業種や規模が得意な仲介会社に依頼する

M&Aの仲介会社には上場している規模の大きな企業から、小規模な企業まで規模はさまざまです。また、幅広い業種のM&Aを実施している企業から、特定の業種に特化している企業もあります。さらにはバックボーンも、営業職中心の会社もあれば、みつきコンサルティングのように会計事務所系の仲介会社もあります。会社売却という大事な取引を委ねる先ですから、安心して相談できる仲介会社を選ぶことが大切です。

M&Aのソージングのまとめ

M&Aのソーシングは候補先企業の情報収集から交渉開始までの重要なプロセスです。ロングリストとショートリストで段階的に絞り込み、自社のM&A戦略に合致した最適な相手を選定します。適切なマッチングの成否がM&Aの成否を左右するため、専門的知識と豊富な候補先情報を持つ仲介会社の活用が有効です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験豊富なM&Aアドバイザーが多数在籍しています。みつきグループのネットワークと豊富な候補先データにより、貴社のM&A成功を実現しますので、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介