会社分割による分割対価(承継会社株式)が、分割型分割は分割元会社の株主に、分社型分割は分割会社に交付されます。本記事では、それぞれの分割方法の相違点を中心に解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

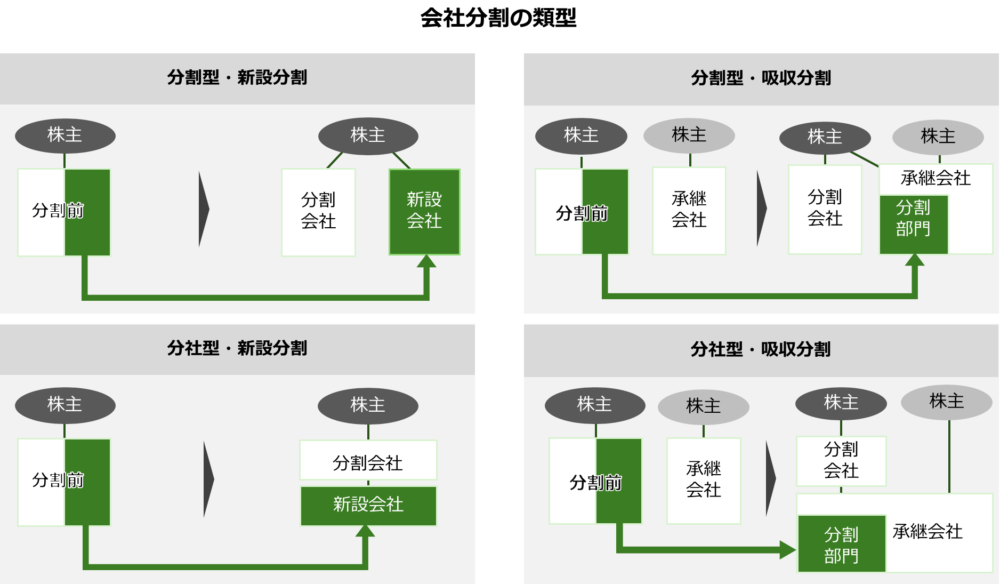

会社分割の4類型を図解

会社分割の類型は、「新設」か「吸収」かで2パターン、また「分割型」か「分社型」かで2パターンあり、それぞれの組み合わせにより、計4パターンが存在します。

これらの類型のうち、本記事では分社型と分割型の違いを中心に説明していきます。

▷関連:会社分割の種類・手続・メリット・税制適格要件|M&A事例を紹介

分社型分割とは

分社型分割は、物的分割とも言われ会社分割に係る対価を分割会社(法人)に割り当てる分割方法を指します。

分割前の会社を分社化して、新会社を設立する場合(分社型・新設分割の場合)を例に説明します。分割前の会社(分割会社)は、新設会社(承継会社)に事業を移転します。その対価として、新設会社は、自社の株式を分割会社に交付します。その結果、分割会社が親会社、新設会社が子会社となるタテの資本関係が出来上がります。

▷関連:新設分割とは?吸収分割との違い・対価・手続・メリットとデメリット

分割型分割とは

分割型分割は、人的分割とも言われ会社分割にかかる対価を最終的に分割会社ではなく、分割会社の株主が受取る分割方法を指します。

分割前の会社を分社化して、新会社を設立する場合(分割型・新設分割の場合)を例に説明します。分割前の会社(分割会社)は、新設会社(承継会社)に事業を移転します。その対価として、新設会社は、自社の株式を分割会社に交付します。ここまでは、上記の分社型分割と同じですが、その後ただちに、分割会社は、交付された新設会社の株式を株主へ配当します。その結果、分割会社と新設会社が兄弟会社となるヨコの資本関係が出来上がります。

なお、第三者企業との資本業務提携に際して、後述する税務上の理由から、分割型分割と株式譲渡を組み合わせるM&Aスキームが採用される事例が見られます。

▷関連:資本業務提携とは?M&Aとの違い・提携方法・進め方・事例

分割型分割と分社型分割の違い

分割型分割と分社型分割には様々な違いがあります。分社型分割と分割型分割の主な違いを下表に整理しました。

| 比較項目 | 分社型分割 | 分割型分割 |

|---|---|---|

| 株式構成の変化 | 分割元会社が株式を保有します。承継先会社は分割元会社の子会社となります。物的分割とも呼ばれます。 | 分割元会社の株主が株式を保有します。分割元会社と承継先会社は別会社として並列の関係となります。人的分割とも呼ばれます。 |

| 分割対価の受取先 | 分割会社自身が対価を受け取ります。 | 分割会社の株主が対価を受け取ります。 |

| 会社法上の取り扱い | 会社法に具体的な規定があります。 | 会社法に直接的な規定がなく、分社型分割と剰余金の配当を組み合わせることが想定されています。 |

| 課税を受ける可能性がある者 | 非適格分割の場合、分割会社のみに課税されます。 | 非適格分割の場合、分割会社と分割会社の株主に課税されます。 |

| 会計処理を行う主体 | 分割会社と承継会社のみに仕訳が発生します。 | 分割会社、承継会社、分割会社の株主に仕訳が発生します。株主が法人の場合に該当します。 |

| 株主総会決議の要否 | 原則として特別決議が必要ですが、一定の要件を満たす場合は簡易分割として株主総会決議を省略できます。 | 原則として特別決議が必要であり、分割型分割では簡易分割の適用が認められません。 |

| 手続の複雑さ | 比較的シンプルな手続で実行可能です。対価が分割会社に入るため、株主への配当手続が不要です。 | 分社型分割に剰余金の配当を組み合わせる形となるため、手続が複雑になります。株主への対価交付手続が必要です。 |

| 会社分割の目的 | 子会社の設立など、支配権を保ったままでのスピンオフを目的とすることがあります。 | 税務メリットを意図した企業譲渡や、グループ内再編、株主価値の向上のためのスピンアウト等を目指すことがあります。コングロマリット・ディスカウントの解消も含まれます。 |

| 実務での利用頻度 | グループ内再編や子会社設立で広く利用されており、実務上の利用頻度が高いです。 | 複雑な手続が必要なため、実務上の利用頻度は分社型分割と比べて低い傾向にあります。 |

会社分割に係る対価を株主が受取るか分割会社が受取るかが、分割型分割と分社型分割の大きな違いとなります。

▷関連:M&Aの会社法とは?利用場面や株式譲渡・事業譲渡の規定を紹介

分社型分割と分割型分割の税金

会社分割の税務を詳細に説明することは本稿の範囲を超えるため、以下では概略のみ説明します。会社分割は、分割方法により課税リスクが生じるため、検討する際は、税理士などの専門家に相談することをお勧めします。

税務の概要

分社型分割の場合、承継会社からの対価は分割会社が受け取ります。「税制適格要件」を満たす適格分割の場合は、税金が発生しません。一方で、満たさない非適格分割の場合は、会社分割により移転した資産・負債が時価評価されるため、譲渡損益に関する課税される可能性があります。

分割型分割の場合、分割会社が承継会社から対価を受取った後、分割会社の株主に現物配当を行うことになります。適格分割の場合は、分社型分割同様、課税が発生しません。非適格分割の場合は、会社分割により移転した資産・負債が時価評価されること、分割会社の株主は分割会社から現物配当を受け取ることから、譲渡損益やみなし配当により課税される可能性があります。

M&A手法としての会社分割

一部または全部の事業を切り出して、第三者に売却しようとする場合、分割型分割の利用が検討されることがあります。具体的にはは、分割型分割により譲渡対象としない事業・資産負債を切り離しておいて、既存の旧会社の株式を譲渡するスキームです。

この一連のスキームが税制適格要件を満たすように設計することで、譲渡企業とその株主レベルでの課税を回避しながら、株主が個人の場合には株式譲渡によるキャピタルゲイン課税(税率20.315%)のみで完結させることができます。

▷関連:株式譲渡とは|中小企業の目的・メリットとデメリット・従業員の処遇

税制適格要件の概要

分割型分割や分社型分割を行う場合、一定の条件を満たすことにより税制上の優遇措置が受けることができます。一定の条件(適格要件)を満たした上で会社分割を行うことを「適格分割」と言い、会社分割時の移動資産や負債は簿価で引き継がれることになりますので課税が発生しません。一方、適格要件を満たさない会社分割は「非適格分割」と言われ、会社分割時の移動資産や負債は時価で分割後の新会社へ引き継がれることから課税が発生する可能性があります。

適格分割の要件:STEP1

第一に分割会社(分割前の会社)または分割会社の株主と承継会社(分割後の新会社)における、会社分割後の支配関係を基に3つ区分に分類します。この分類ごとに満たすべき適格要件が設定されております。支配関係の分類に係る判定基準としては、下記3つとなります。

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式を100%保有し完全支配関係にある。

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式を50%以上100未満の保有している。

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式を50%未満の保有している。

第ニに対価の交付方法、資産・負債・従業員の引継ぎなどの適格要件が設定されております。上記の支配関係の分類により、満たすべき適格要件が異なることに注意が必要です。下記が適格要件となりますので確認してみてください。

適格分割の要件:STEP2

少々複雑ですが、以下のフローで判定します。

(1) 対価として、株式以外の(金銭)支払いがない

会社分割における対価を金銭や資産とすると、非適格分割と判定されます。よって対価は金銭や資産ではなく、承継会社の株式を対価とする必要があります。分割型分割の対価は、分割会社からの現物配当によって最終的に分割会社の株主が対価を受取ります。現物配当時の割合は、分割会社の株式保有割合と同じ割合で配当を行うこと必要があります。

(2) 会社分割前の株主が株式を継続保有する

分割会社または分割会社の株主は、会社分割にて取得した承継会社の株式を継続保有することが必要です。会社分割にて取得した承継会社の株式を第三者に移転すると非適格分割と判定されてしまいます。しかし、分割型分割の場合には、承継会社の株式を譲渡すると非適格分割と判定されますが、株主が承継会社の株式は保有しつつ、分割会社の株式のみを移転しても非適格分割とはなりません。このことから、M&Aでは分割型分割スキームを活用されるケースが増えております。

(3) 移転事業の資産・負債が引き継がれる

会社分割によって移転する事業に係る資産・負債が、分割会社の分割前の資産・負債に含まれていることが必要です。しかるべき、手続きや取引を経ずに会社分割時に個人や第三者が所有する資産や負債を承継会社に移転することはできません。

(4) 移転事業に従事する従業員の80%以上が引き継がれる

会社分割によって移転する事業に属する従業員の80%以上を、承継会社が引き継ぐ必要があります。一定の条件を満たせば分割会社で移転する事業の従業員がいない場合でも適格分割は可能です。

(5) 移転事業の継続が見込まれる

分割会社から移転された事業は、承継会社が継続することが必要です。移転された事業を継続していれば、新事業を行うことは特に問題ありません。

(6) 分割する事業と承継会社の事業に関連性がある

会社分割により移転される事業と承継会社が営んでいる事業の関連性が必要となります。(承継会社の株式保有率が50%以下の場合に限る)

(7) 両社の事業の規模が同等である(一部条件)

会社分割により移転した事業と承継会社が営んでいる事業が同等の規模であることが求められます。一般的には売上高または従業員の数が5倍を超えない範囲とされています。(承継会社の株式保有率が50%以下の場合に限り、(8)のどちらか一方を満たせば良いとされています。)

(8) 双方の役員が経営に参画する(一部条件)

分割会社の人材が、承継会社の役員等に就き承継会社の経営に参画することが求められます。(承継会社の株式保有率が50%以下の場合に限り、(7)のどちらか一方を満たせば良いとされています)

※(7)(8)はどちらか一方のみで要件を満たせていればよいので、自社の状況を鑑みて満たすことが可能な要件を選択してください。

会社分割後の支配関係を基に分類された各区分で、満たすべき要件がことなります。支配関係が弱い関係性である程、満たすべき適格要件が多くなることに留意が必要です。各区分の適格要件について解説します。

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式を100%保有している場合の適格要件は(1)(2)が該当

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式を50%以上100%未満保有の場合の適格要件(1)~(5)が該当。

- 分割会社(分割前の会社)または分割会社の株主が承継会社(分割後の新会社)の株式の保有が50%未満の場合の適格要件(1)~(6)+(7)or(8)が該当。

▷関連:会社分割の会計処理(仕訳)とは?分社型・分割型の新設分割と税務

会社分割の会計処理

分社型分割と分割型分割は、対価を受取る当事者が違うため、分割方法によって会計処理が異なります。以下では、会計処理の概略のみ説明します。

分社型分割の会計処理

分社型分割の場合、承継会社からの対価は分割会社が受取ります。分割型分割と違い、分割会社の株主が法人であったとしても、株主側での会計処理は生じません

分割型分割の会計処理

分割型分割の場合、分割会社が承継会社から対価を受取った後、分割会社の株主に現物配当を行うことになります。分割会社では一旦、承継会社から対価を受取った際の仕訳と会計処理を行い、その後、株主へ承継会社株式を現物配当する会計処理を行います。

分社型分割と分割型分割の違い(まとめ)

分割型分割は分割会社の株主が対価を受け取り兄弟会社の関係となり、分社型分割は分割会社が対価を受け取り親子会社の関係となります。税制適格要件を満たすかどうかで税務上の取り扱いが大きく異なるため対価の受取先や株式構成、税務面を考慮して経営戦略に合致する分割方法を選択することが重要です。

みつきコンサルティングは税理士法人グループのM&A仲介会社として15年以上の業歴があり中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しています。会社分割スキームを活用したM&Aのお手伝いも可能でみつき税理士法人と連携し税務面や法律面のサポートもワンストップで対応可能ですのでご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介