アライアンスとは、企業が独立性を保ちつつ協力し合う戦略的提携です。本記事では、その主な目的・種類からM&Aや資本提携との具体的な違い、メリット・デメリット、契約書に盛り込むべき条項まで、わかりやすく解説します。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

アライアンスとは

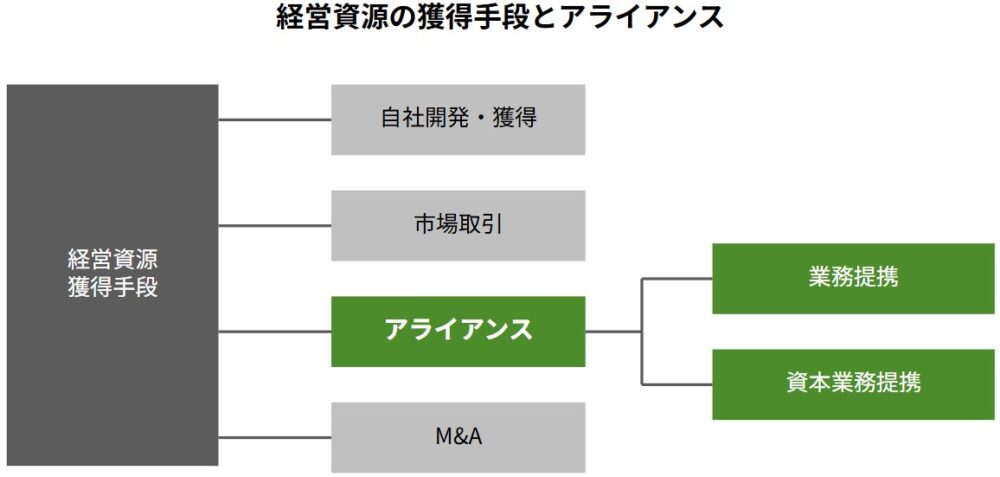

アライアンスとは、「同盟」や「提携」を意味し、複数の企業が契約に基づいて互いの利益を高めるために協力する戦略です。譲受企業・譲渡企業いずれも自社の独立性を保ったまま連携できる点が大きな特徴で、経営権や出資比率の移転が前提となるM&Aとは異なります。

期間を区切った柔軟な枠組みであるため、提携後に競合関係へ戻る可能性を含みつつも、高いシナジーを生み出せる手段として広く用いられています。

▷関連:M&Aとは|目的やメリット・デメリット、手法、流れを簡単に解説

用語の定義と契約形態

アライアンスは資本的な繋がりを伴うかどうかで、「業務提携」と「資本業務提携」に大別できます。

業務提携

株式の所有を伴わない提携です。「技術提携」でライセンス契約や共同研究開発契約によって知的財産を共有したり、「生産協力」、「販売提携」など多様なアライアンス形態に細分化されます。

資本業務提携

株式の所有を伴う(持ち合いを含む)提携です。複数の会社が共同で1つの事業体を立ち上げるジョイントベンチャーも資本業務提携の一種です。M&Aも資本業務提携の1つの類型で、支配権の移動を伴う提携になります。本記事では、便宜上、支配権が移転しない提携を資本業務提携と定義しています。なお、業務上の提携を伴わない「資本提携」は、純投資ということになり、アライアンスとは言えません。

▷関連:M&Aスキームの種類は?広義と狭義・手法の選択・事例も紹介

アライアンスの主な目的

アライアンスは様々な意図のもと締結されますが、例えば以下のような目的があります。

- 自社で不足する技術やノウハウを外部から補完する

- 新市場への参入スピードを早め、開発コストを抑制する

- 経営資源を相互活用し、競争力を強化する

アライアンス例

アライアンスは提携範囲や目的に応じて多様な形態を取ります。例えば次のケースがあります。

- 同業同士が販売網を統合し規模拡大を図るケース

- 異業種が掛け合わせで新規事業価値を創出するケース

- 大学など研究機関を含む共同開発で革新的技術を生むケース

アライアンスとM&A・資本提携の違い

アライアンスは「協力関係の構築」を主眼とするのに対し、M&Aは「経営権や事業そのものの移転」を目的とします。両者の相違点を整理すると次の通りです。

M&Aとの違い

支配権の移動を伴わないアライアンス(業務提携、狭義の資本業務提携)とM&Aには以下の違いがあります。M&Aも広義のアライアンス(提携)に含まれますが、ここでは狭義のアライアンスとM&Aの違いについて説明します。

経営権の移転の有無

M&Aでは譲受企業が株式や事業を取得し、譲渡企業の経営権を握ります(通常、子会社化します)。アライアンスでは経営権の移転を伴わず、両社が独立したまま協力します。

▷関連:子会社化とは|売主はどうなる?M&Aのメリットとデメリット・事例

リスクの取り込み範囲

M&Aは譲受企業が簿外債務など隠れた負債まで引き継ぐ恐れがあります。アライアンスは各社が独立しているため外部リスクの持ち込みが限定されます。

柔軟性、解消の容易性

アライアンスは契約期間終了や合意によって比較的容易に解消可能ですが、M&Aは一度統合すると解消コストが極めて大きくなります。

統合コスト・手続の重さ

M&A後は文化統合・組織再編が不可避で、慎重なPMIや各種許認可が必要です。アライアンスは契約締結が中心で比較的簡便です。

▷関連:M&Aの経営統合|合併や資本提携との違い・メリットとデメリット

アライアンスとM&Aの選択基準

アライアンスとM&Aの判断軸における3つのポイントを比較した表は以下の通りです。

| 判断軸 | アライアンスが適している場合 | M&Aが適している場合 |

|---|---|---|

| スピードと柔軟性 | ・新市場へ迅速に参入したい ・将来的に戦略を修正する余地も残したい | ・時間を掛けてでも完全に事業を取り込みたい |

| 資金負担とリスク | ・投資を抑えつつリスクを分散したい | ・大規模な資金投下が可能 ・リターンを一手に享受したい |

| 独立性と組織文化 | ・自社文化を維持したい ・相手企業と緩やかな連携を組みたい | ・完全統合でシナジーを最大化したい |

アライアンスとM&Aのどちらを選択すべきかは、自社の経営戦略、資金状況、組織文化などを総合的に考慮することが重要です。

資本提携との違い

資本提携は株式の持ち合いによって議決権に一定の影響を及ぼす点で、業務提携型アライアンスより結びつきが強固です。ただし議決権割合を数%~数十%に抑えることで経営権は維持され、M&Aほどの統合は生じません。アライアンスは必ずしも出資を伴わない柔軟な枠組みであり、資本提携はその一形態と位置づけられます。

▷関連:資本提携とは?業務提携や子会社化との違い・メリットとデメリット

アライアンスのメリット・デメリット

アライアンスを組むことの一般的なメリットとデメリットを列挙します。

アライアンスのメリット

アライアンスの長期的利点を整理した表は以下の通りです。

| メリット | 詳細内容 |

|---|---|

| 資源共有による効率化 | ・各企業のリソースを持ち寄り不足部分を補うことで、開発や生産の重複投資を避けられる ・特に新技術や大型設備投資が必要な分野では、共有によってコストも時間も大幅に縮小できる |

| リスク分散と市場参入 | ・不確実性の高い新市場に単独で参入する場合、失敗時の損失は自社のみが負う ・アライアンスで投資や事業リスクをパートナーと按分すれば、負担が軽減され意思決定を下しやすくなる ・現地企業との提携は文化・規制面の障壁を低減し、スムーズな参入につながる |

| イノベーション促進と人材育成 | ・異業種と組むクロスボーダー型のアライアンスは、それぞれの知見が交差する化学反応を起こしやすい ・新たな製品やサービスを生み出す起爆剤になる ・互いの社員が共同チームで働く過程で多様なスキルや価値観を学習する ・組織全体の人材育成効果も期待できる |

アライアンスは、コスト削減やリスク分散だけではなく、組織学習やイノベーション創出を促す長期的利点があります。

アライアンスのデメリットと対策

メリットの裏側には一定のリスクが潜みます。実効性の高い提携を継続するには、デメリットを理解しあらかじめ対策を講じることが欠かせません。

| デメリット | 詳細内容 | 対策 |

|---|---|---|

| 意思決定の複雑化 | ・複数企業が関与するため、重要事項の決定には各社の承認プロセスを経る必要がある ・資本関係が希薄で相互コントロールが効かない場合、見解の違いが表面化すると合意形成が遅延する ・機会損失につながる恐れがある | ・迅速な協議プロセスを契約で定義する ・担当窓口を明確化する |

| 機密情報・ノウハウ流出リスク | ・提携には情報共有が不可欠だが、それゆえに技術や顧客情報が流出するリスクが高まる ・特に将来競合となり得るパートナーへの開示は慎重を期すべき | ・秘密保持条項を詳細に定める ・開示範囲を段階的に設定する ・相手の利用目的を限定することで流出リスクを抑制する |

| 競争力低下の可能性 | ・提携先の業績悪化や戦略転換が自社へ波及し、競争力を損なうケースもある ・任意で解消できる柔軟性はあるものの、提携解消後に市場で真っ向から競合するシナリオも想定しておく必要がある | ・シナリオ分析と退出条件を契約書に明記する ・代替パートナーを検討することでリスクを軽減する |

実効性の高いアライアンスを継続するには、後述する契約段階での詳細な取り決めと、複数のシナリオを想定したリスク管理が重要となります。

アライアンスのデメリットを克服するポイント

上記したアライアンスのデメリットを最小限にするため、以下の点に注意を払うと良いでしょう。

- 目的と期待値の明確化:締結前に双方が達成したい成果指標を具体化し、KPIとして合意しておくとプロジェクトの進捗を客観的に評価できます。

- 提携先企業の詳細分析:財務状態、技術優位性、経営理念の親和性をチェックし、自社の弱みを補えるかを検証します。競合の可能性や情報管理体制も見逃せません。

- 継続的コミュニケーションとガバナンス:定期ミーティングや進捗報告の仕組みを設け、課題が顕在化した時点で素早く対処できる窓口や承認フローを整備します。

▷関連:「中小企業には友好的M&A」の理由・敵対的買収との違い・手法とは

アライアンス契約に盛り込む事項

アライアンス契約における重要な取り決め事項を整理した表は以下の通りです。

| 項目 | 詳細内容 |

|---|---|

| 契約の目的と提携範囲 | ・アライアンスの目的を明示する ・対象事業や業務工程を具体的に記載する ・提携範囲が曖昧だと役割分担が不明確になり、期待通りの成果が得られない |

| 情報管理と知的財産の保護 | ・共有情報の取り扱い方法を定義する ・機密保持期間を定義する ・開示先の限定を定義する ・知的財産の帰属を定義する ・特許やノウハウを扱う技術提携では特に詳細な条項が必須 |

| 費用負担と収益分配 | ・開発・運営に要する費用負担割合を定める ・成果物の収益分配基準を定める ・寄与度や市場価格に応じた合理的な算定式を設定すると紛争防止に役立つ |

| 契約期間・解約条件・紛争解決 | ・期限を設定する ・自動更新の有無を定める ・解約手続を定める ・損害賠償責任を定める ・管轄裁判所を取り決める ・競業避止条項や社員の引き抜き防止を盛り込む場合もある |

これらの事項を契約書に明確に記載することで、提携の円滑な推進と将来的な紛争の予防に繋がります。

▷関連:子会社株式の譲渡とは?方法・利点と欠点・手続・税務・注意点を解説

みつきコンサルティングが仲介したアライアンス事例

みつきコンサルティングは、これまで500件を超えるごM&Aを支援してまいりました。公認会計士・税理士ら専門家チームが、完全成功報酬制で支援した成約事例から、アライアンス形態としてM&Aを選択した事例をご紹介します。

療養食の開発力を給食大手の医療介護網とアライアンス

譲渡企業:療養食製造(売上約3億円)

譲受企業:給食製造(売上約210億円)

スキーム:株式譲渡

疾患患者向け療養食の冷凍弁当製造・販売企業が、たんぱく質・カロリー・塩分調整などの開発力を評価され、病院・福祉施設向け食堂運営や卸売事業を展開する給食大手に譲渡。

後継者不足と仕入高騰を地域拡大企業とのアライアンスで解決

譲渡企業:建具工事(売上約4億円)

譲受企業:住設建材工事(売上約127億円)

スキーム:株式譲渡

静岡県沼津市で住宅・ビル用サッシ・ガラスの販売・工事を手がける企業が、後継者不足と建材仕入価格高騰の経営課題から、静岡県での施工強化を目指す企業への譲渡を実現。

上記は当社のM&A仲介実績のほんの一部です。様々な業界・規模の成約事例を下記のページでご紹介しておりますので、ぜひご覧ください。

他事例で見るアライアンスの活用

アライアンスを結んだ成功例を紹介します(当社は非関与)。

同業間の規模拡大型アライアンス

同業の中堅企業同士が販売網を統合し、全国展開するモデルです。各地域で重複していた物流・在庫管理体制を一本化し、コストを30%削減しながら売上を1.4倍に伸ばした成功例が挙げられます。競争が激化する成熟市場では、規模の経済を早期に達成できる選択肢となります。

異業種連携による新事業創出型アライアンス

製造業とIT企業が共同でIoTプラットフォームを開発した事例では、製造業が保有する現場データとIT企業の解析技術が結合し、新たなサブスクリプション収益源を確立しました。互いの強みを生かした補完関係が、市場参入を加速させる典型例です。

研究機関を巻き込む共同開発型アライアンス

大学の研究室と複数企業が参加する共同研究プロジェクトでは、最先端素材の基礎研究から量産化プロセスまでを一気通貫で進めることで、単独開発よりも2年早く製品化に成功したケースがあります。知の融合が技術革新を促進する好例です。

▷関連:近年のM&A事例|最近の有名な事例・中小企業の成功事例も紹介

成功へ導く「5+1」のアライアンス手順

アライアンスは契約を交わしただけで自動的に成果が出るわけではありません。実際に成果を引き出すための具体的な進行ステップを整理します。

ステップ1 自社分析と目的設定

最初に行うのは、自社の現状を多面的に棚卸しし「何を補完したいのか」を明確にする作業です。商品力・販売網・技術・人材など経営資源を洗い出し、強みと弱みを数値や具体例で把握します。弱みを補うのか、強みをさらに伸ばすのか、目的を定義することで提携候補の絞り込み基準が生まれます。目的が漠然としていると交渉過程でブレが生じ、最終合意の後に「想定した成果が出ない」という事態を招きかねません。

ステップ2 提携候補リストの作成と分析

提携先企業の理念や財政状況、コミュニケーション適性を分析しましょう。自社の目的に適合する複数の候補をリスト化し、公開情報や面談を通じて以下の観点を検証します。

- 経営理念やビジョンの親和性

- 投入できる経営資源の質と量

- 財務健全性と資金調達力

- 既存事業とのシナジー見込み

- 規制対応力と情報管理体制

チェックシート形式で定量・定性の両面からスコアリングすると、社内の意思決定プロセスがスムーズになります。

ステップ3 交渉と基本合意書(LOI)締結

候補企業と接触し、互いの期待値をすり合わせた上で交渉フェーズに入ります。ここで重要なのは、提携の狙い・範囲・必要リソース・リスク対応方針を早期に共有し、口頭合意に頼らず基本合意書で文書化することです。基本合意書には独占交渉期間や秘密保持条件も盛り込み、情報漏洩リスクを抑制します。

ステップ4 デューデリジェンスと最終契約

基本合意の締結後、相互デューデリジェンスを実施して財務・法務・技術・人事の各領域でリスクを洗い出します。提携範囲・費用負担・収益分配・契約期間・解約条件・紛争解決など、双方が納得できる最終契約書を締結します。

ステップ5 キックオフとガバナンス体制構築

契約締結後はキックオフミーティングを開き、経営トップと現場責任者が一堂に会して目的・スケジュール・KPIを共有します。月次進捗会議や共同ワークショップなど具体的な場を設定することで実効性を高められます。ガバナンス体制として、合同の運営委員会や専門分科会を設置し、課題発生時に迅速に意思決定できるルールを明確化しておくと成果につながりやすくなります。

ステップ6 提携後のモニタリングと改善

アライアンスは締結して終わりではなく、実行段階でのモニタリングこそが成否を左右します。参考が列挙する「定期的なコミュニケーション」「リスク発生時の責任所在明確化」を踏まえ、以下の3つの視点で運用します。

KPIの可視化と定期評価

売上・コスト・市場シェア・共同開発進捗といったKPIを事前に設定し、月次・四半期ごとに双方でレビューします。進捗が目標から乖離した場合は原因を共有し、計画の修正や体制変更を機動的に行います。

意思疎通を促すコミュニケーション設計

オンライン会議や共同プロジェクト管理ツールを活用して情報をリアルタイムに共有します。現場レベルでつまずきが生じても、経営層へエスカレーションするルートを明確化しておくことで、ボトルネックを早期に解消できます。

契約更新・解約判断の基準整備

契約期限が近づいたら、達成状況と将来展望を踏まえて延長・再設計・解消の選択肢を検討します。退出条件が事前に条文化されていると、予想外の環境変化が起きても円滑に再交渉を行えます。

アライアンスとM&Aの違いのまとめ

アライアンスは企業が独立性を保ちながら協力する戦略的提携で、業務提携や資本業務提携など多様な形態があります。M&Aと異なり経営権の移転を伴わず、投資規模を抑えながらスピーディーに事業機会を広げられます。ただし、意思決定の複雑化や機密情報の流出リスクなど特有の課題もあるため、目的の明確化と相手企業の詳細分析、継続的なコミュニケーション体制の構築が成功の鍵です。

みつきコンサルティングは、みつき税理士法人グループのM&A仲介会社として15年以上の実績を持ちます。中小企業のM&Aに特化し、経験豊富なM&Aアドバイザー、公認会計士、税理士が多数在籍しています。アライアンスからM&Aまで幅広い選択肢を比較検討し、財務・税務面の専門知識を駆使した質の高いサポートを提供します。M&Aや提携戦略をご検討の際は、ぜひ当社にご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第一部長/M&A担当ディレクター

-

みずほ銀行にて大手企業から中小企業まで様々なファイナンスを支援。みつきコンサルティングでは、各種メーカーやアパレル企業等の事業計画立案・実行支援に従事。現在は、IT・テクノロジー・人材業界を中心に経営課題を解決。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説

2026年3月1日空調・衛生工事のM&A・会社売却|相場とメリットを専門家が解説 2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例

2026年3月1日電気工事業界のM&A動向と売却相場|後継者不足の解決方法・事例 2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説

2026年3月1日設備・プラント工事業のM&A件数は過去最多!売却相場も解説 2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説

2026年3月1日地盤改良工事業のM&A|最新動向・売却相場・成功事例を解説