EBITDAは、簡易的には償却前営業利益です。企業価値評価等における重要指標として、M&Aや投資判断に欠かせない役割を果たします。本記事では、EBITDAの基本知識から計算方法、活用例まで詳しく解説します。経営者の皆様にとって有益な情報となるでしょう。

「うちの会社でも売却できるだろうか…」、「何から始めればいいんだろう…」。そのようなオーナー経営者の不安に、中小企業向けM&A仲介会社みつきコンサルティングは、20年間・500件以上の支援実績にもとづく無料相談でお応えします。本格的な検討前の情報収集だけでもかまいません。まずはお話をお聞かせください。

> みつきコンサルティングにM&A仲介を無料相談する|税理士法人グループ

EBITDAとは

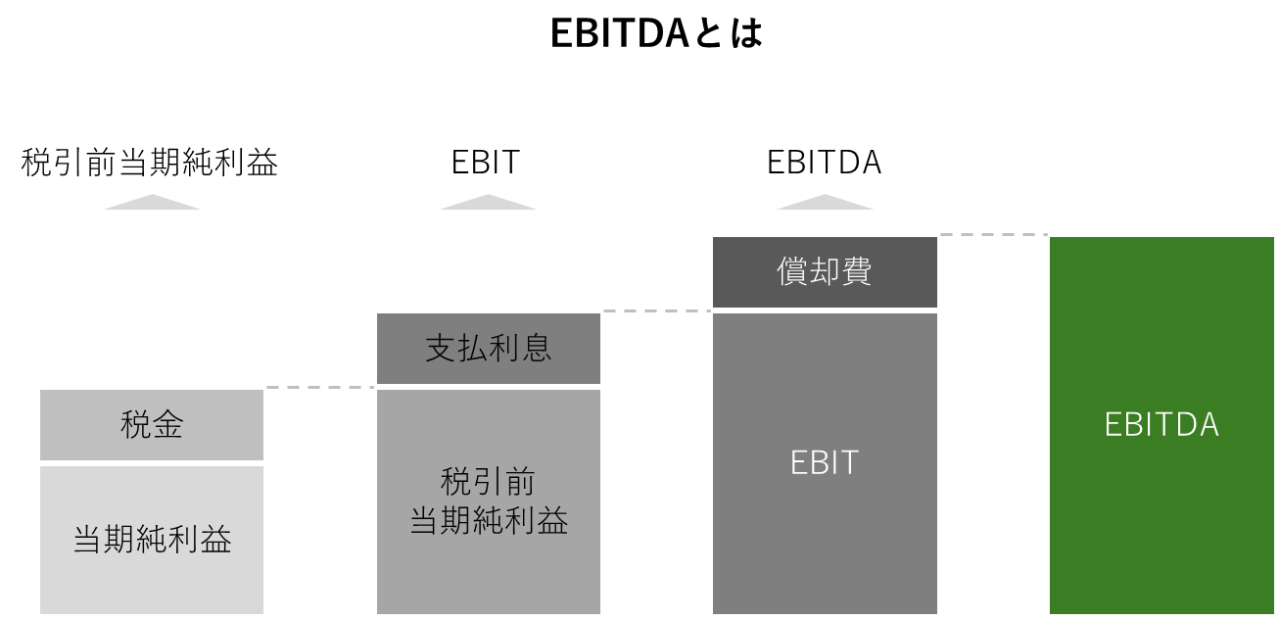

EBITDAは「利払前・税引前・減価償却前利益」で、簡易的に「償却前営業利益」とすることもあります。

正式名称は「Earnings Before Interest, Taxes, Depreciation, and Amortization」であり、頭文字を取ってEBITDAと表記されます。

EBITDAの読み方

EBITDAの読み方については、統一された呼び方はありませんが、一般的に以下のような読み方が使われています。

- イービットディーエー

- イービッダー

- イービッター

- イービッタ

- イービットダー

- エビーダ

EBITDAの意味

EBITDAは、企業の収益力を示す指標として広く使用されています。この指標は、企業の本業による利益を純粋に評価するために、金利、税金、減価償却費などの影響を除外して計算されます。これにより、企業の実質的な収益力や事業の効率性を把握することができます。

EBITDAの構成要素

EBITDAを構成する要素は以下の5つです。

- Earnings Before :次の4項目の収益や費用を加減算する前の利益

- Interest:支払利息

- Taxes:税金

- Depreciation:建物や機械設備などの有形固定資産やの減価償却費

- Amortization:のれんやソフトウェアなどの無形固定資産の減価償却費

これらの要素を理解することで、EBITDAがどのように企業の収益力を表現しているかがより明確になります。

▷関連:バリュエーションとは?|企業価値評価の計算方法・M&A株価の意味

EBITDAの計算方法

EBITDAの主な計算方法4つを下表にまとめました。これらのうち最も簡便で一般的な計算方法は「営業利益に減価償却費を足す方法」です。

| EBITDAの計算方法 | 計算式 | 特徴・詳細 |

|---|---|---|

| 営業利益に減価償却費を足す方法 | EBITDA = 営業利益 + 減価償却費 | 減価償却費を含めて算出できるため、現預金を伴った企業価値の増加額を概算できます。また、本業のキャッシュフローを求めることも可能です。 |

| 経常利益をベースにした計算方法 | EBITDA = 経常利益 + 支払利息 + 減価償却費 | 経常利益から出発してEBITDAを算出する方法です。営業外の収益・費用を含んだ経常利益に、支払利息と減価償却費を加算します。 |

| 税引前当期純利益をベースにした計算方法 | EBITDA = 税引前当期純利益 + 特別損益 + 支払利息 + 減価償却費 | 税引前当期純利益から出発し、特別損益、支払利息、減価償却費を加算してEBITDAを算出する方法です。 |

| 当期純利益をベースにした計算方法 | EBITDA = 当期純利益 + 法人税等 + 特別損益 + 支払利息 + 減価償却費 | EBITDA本来の定義に忠実な正確な計算方法です。当期純利益から出発し、法人税等、特別損益、支払利息、減価償却費を加算します。 |

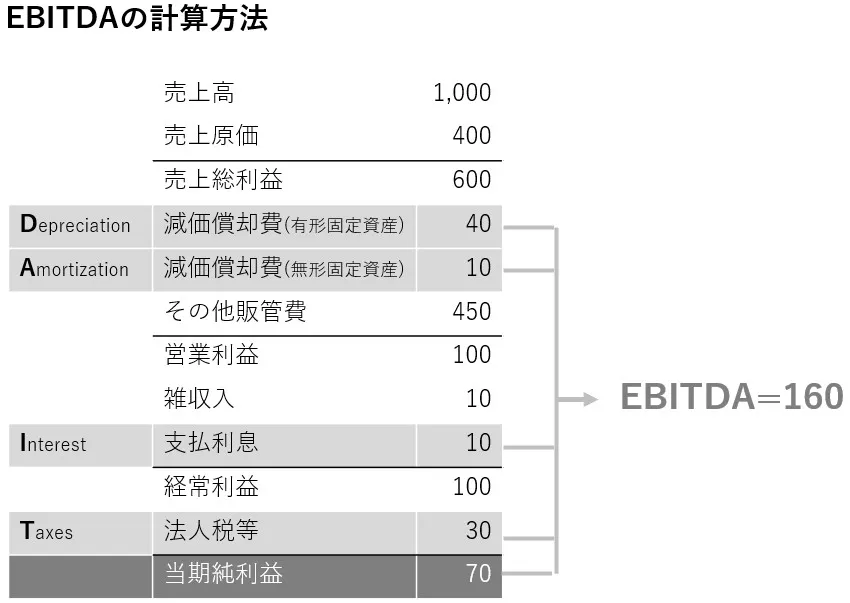

損益計算書に基づくEBITDAの具体的な計算

下図の例で、「当期純利益をベースにした計算方法」に基づき、EBITDAを算出します。

上図の例では、当期純利益70に、法人税等30、支払利息10、減価償却費(有形)40、減価償却費(無形)10を加算し、EBITDA160を算出しています。

▷関連:減価償却と企業価値評価|DCFやマルチプルへの影響とM&A

EBITDAを用いた価値評価方法

EBITDAを用いた主な企業価値評価の方法には、EBITDAマージンとEV/EBITDA倍率があります。

EBITDAマージン

EBITDAマージンは、売上に対するキャッシュフローの割合を評価する方法です。

EBITDAマージン = EBITDA ÷ 売上 × 100

この指標は、売上の中からEBITDAとして残った割合を表すため、数値が大きいほど収益性が高いと判断できます。

EV/EBITDA倍率

EV/EBITDA倍率は、企業価値(EV)がEBITDAの何倍にあたるかを表す指標です。

EV/EBITDA倍率 = EV ÷ EBITDA

ここで、EVは以下のように計算されます。

EV = 株式時価総額 + 有利子負債 – 現預金

EV/EBITDA倍率は、買収の初期投資額を回収するまでの年数を示す指標としても使われます。数値が小さいほどコスト回収にかかる期間が短くなり、株価比較の尺度としても活用されています。

▷関連:EV/EBITDA倍率とは?計算式・業界平均・割高割安の目安

EBITDAのメリット・デメリット

EBITDAのメリットとデメリットを下表に整理しました。

| メリット | デメリット |

|---|---|

| 海外企業の業績・同業他社間の業績を比較できる 借入金などの支払利息や税率の影響を排除しての比較が可能です。投資の償却方法の違いを排除しての比較が可能です。経年比較ができ、規模の異なる会社間での比較が可能です。 財務諸表に基づいた計算が容易にできる 上場企業の財務諸表を利用して簡単に計算可能です。投資家や債権者などの利害関係者に企業の財政状況や経営成績を開示する際に有用です。 投資の影響を受けない 減価償却費の影響を除外することで、純粋な事業の収益力を評価可能です。設備投資の多い製造業などでも、正確な利益を把握可能です。 | 過剰な設備投資やM&Aによる損失がマイナス要因とならない 減価償却費の影響を除外するため、過剰投資による経営悪化を把握しにくいです。 正確なキャッシュ・フローを把握できない 支払利息や減価償却費、税金の控除が行われていないため、実際のキャッシュ・フローとは乖離があります。 |

これらのメリット・デメリットを理解した上で、EBITDAを他の指標と併用して総合的に企業価値を評価することが重要です。

類似指標との違い

EBITDAに似た概念に「EBIT」、「フリーキャッシュフロー」、「営業利益」があります。以下では、これらとの関係性や違いについて解説します。

営業利益との違い

EBITDAと営業利益は、どちらも企業の収益力を示す指標ですが、その計算方法と意味合いに違いがあります。

営業利益とは

営業利益は、企業の本業による利益を表す指標です。売上高から売上原価と販売費及び一般管理費を差し引いて計算されます。

営業利益 = 売上高 – (売上原価 + 販売費及び一般管理費)

EBITDAと営業利益の違い

EBITDAと営業利益の主な違いは、減価償却費の扱いにあります。

- EBITDA:減価償却費を加算する

- 営業利益:減価償却費を含む

この違いにより、EBITDAはより純粋なキャッシュベースの収益力を示す指標となります。一方、営業利益は会計上の利益を示す指標です。

EBITDAを用いる利点

EBITDAを用いることで、以下のような利点があります。

- 設備投資の影響を除外した収益力の比較が可能

- 国際間や業種間の比較が容易

- キャッシュベースに近い収益力を把握可能

ただし、EBITDAだけでなく営業利益も含めて総合的に企業の収益力を評価することが重要です。

EBIT(イービット)との違い

EBITDAと似た指標にEBITがあります。EBITは「Earnings Before Interest and Taxes」の略で、利払前・税引前利益を意味します。

EBITの定義

EBITは、税引前当期純利益に支払利息を加え、受取利息を差し引いたものです。

EBIT = 税引前当期純利益 + 支払利息 – 受取利息

実務上は、簡易的に営業利益をもってEBITとみなすこともあります。

EBITDAとEBITの違い

EBITDAとEBITの主な違いは、減価償却費の扱いにあります。

- EBITDA:減価償却費を加算する

- EBIT:減価償却費を加算しない

この違いにより、EBITDAは、より純粋な事業の収益力を表す指標として使用されます。

EBITDAがより活用される理由

EBITDAがEBITよりも広く活用される主な理由は以下の通りです。

- 会計基準が異なる海外企業と日本企業を比較することが可能

- 業種の異なる企業間で、設備投資や減価償却方法の違いがあっても比較が可能

- 減価償却費の影響を除外することで、より純粋な事業の収益力を評価できる

これらの特徴により、EBITDAは国際的な企業比較や異業種間の比較において有用な指標となっています。

フリーキャッシュフローとの違い

EBITDAとフリーキャッシュフローは、どちらも企業の収益力や資金創出能力を示す指標ですが、その計算方法と意味合いに違いがあります。

フリーキャッシュフロー(FCF)とは

フリーキャッシュフローは、企業が営業によって稼ぎ出したキャッシュフローから、投資費用などを差し引いたものです。本業で稼いだ資金から、事業に必要な設備資金や運転資金を確保した後、自由に使える資金を表します。

EBITDAとフリーキャッシュフローの違い

EBITDAとFCFの主な違いは以下のとおりです。

計算方法

- EBITDA:営業利益 + 減価償却費(または他の計算方法)

- フリーキャッシュフロー:営業キャッシュフロー – 設備投資額

含まれる要素

- EBITDA:減価償却費を加算し、税金や支払利息の影響を除外

- フリーキャッシュフロー:実際の現金の動きを反映し、設備投資も考慮

示す内容

- EBITDA:キャッシュベースに近い収益力

- フリーキャッシュフロー:実際に自由に使える資金の額

使用目的

- EBITDA:企業価値評価(特にM&Aの場面)、国際間や業種間の比較、純粋な事業の収益力の評価

- フリーキャッシュフロー:企業の資金繰りの評価、株主還元や負債返済能力の評価、投資判断の材料

これらの違いを理解した上で、目的に応じて適切な指標を選択し、総合的に企業の財務状況を評価することが重要です。

▷関連:フリーキャッシュフローとは?計算式・マイナスの意味・DCF企業価値

EBITDAの活用例

EBITDAは、様々な場面で活用されています。ここでは、主な活用例について説明します。

M&Aにおける企業価値評価

M&Aの場面では、EBITDAを用いて対象企業の価値を評価することがあります。特に、類似会社比較法(マルチプル法)において、EV/EBITDA倍率を用いて、買収価格の妥当性を判断することが一般的です。例えば、同業他社のEV/EBITDA倍率が平均6倍で、対象企業のEBITDAが5億円の場合、企業価値の目安は30億円(5億円 × 6倍)となります。この指標を用いることで、業種や規模の異なる企業間でも比較が可能になります。

▷関連:類似会社比較法とは? EBITDAマルチプルによる企業価値の計算式

投資判断の材料

投資家や金融機関は、EBITDAを企業の収益力を評価する指標として活用します。特に、以下のような場面で有用です。

- 成長企業の評価:設備投資が多い成長企業の収益力を評価する際、減価償却費の影響を除外したEBITDAが有効です。

- 業界比較:同業他社とのEBITDAマージンの比較により、相対的な収益力を把握できます。

- トレンド分析:経年でのEBITDAの推移を見ることで、企業の成長性や収益力の変化を分析できます。

財務指標としての活用

EBITDAは、企業の財務状況を評価する指標としても活用されます。特に以下のような指標が用いられます。

EBITDAマージン

EBITDAマージン = EBITDA ÷ 売上高 × 100この指標が高いほど、売上に対する収益性が高いと判断できます。業界平均や競合他社と比較することで、自社の収益性の位置づけを把握できます。

有利子負債倍率

有利子負債倍率 = 有利子負債 ÷ EBITDAこの指標は、企業の債務返済能力を示します。数値が低いほど、債務返済能力が高いと判断されます。一般的に、3倍以下が望ましいとされていますが、業種によって適正な水準は異なります。

▷関連:負債比率とは?業種別の平均・計算式・適正な目安・M&Aへの影響

経営管理ツールとしての活用

経営者にとって、EBITDAは以下のような場面で活用できます。

- 事業部門の評価:各事業部門のEBITDAを比較することで、収益性の高い部門を特定し、経営資源の最適配分に役立てられます。

- 中期経営計画の策定:EBITDAの目標値を設定し、その達成に向けた施策を検討することができます。

- コスト管理:EBITDAの推移を監視することで、コスト削減の効果を可視化できます。

債務契約(コベナンツ)での活用

金融機関との融資契約において、EBITDAを用いたコベナンツ(財務制限条項)が設定されることがあります。例えば、以下のような条項が考えられます。

- EBITDA有利子負債倍率が一定値を超えないこと

- EBITDAが一定額以上を維持すること

これらの条項を設けることで、企業の財務健全性を維持し、債権者の利益を保護することができます。

EBITDAを活用する際の注意点

EBITDAは有用な指標ですが、活用する際には以下の点に注意が必要です。

- 他の指標との併用:EBITDAだけでなく、営業利益、当期純利益、フリーキャッシュフローなど、他の指標も併せて評価することが重要です。これにより、企業の財務状況をより多角的に分析できます。

- 業種特性の考慮:EBITDAの適切な水準は業種によって異なります。例えば、設備投資の多い製造業と、人件費比率の高いサービス業では、EBITDAの解釈が異なる場合があります。業界平均や競合他社との比較が重要です。

- 会計処理の違いへの注意:国や企業によって会計基準が異なる場合があります。特に国際比較を行う際は、会計処理の違いに注意が必要です。

- 一時的な要因の考慮:特別損益や一時的な収益・費用がEBITDAに大きな影響を与える場合があります。これらの要因を適切に調整し、通常の事業活動による収益力を正確に把握することが重要です。

- 成長投資の評価:EBITDAは減価償却費を加算するため、過剰な設備投資による影響が見えにくくなる可能性があります。成長投資の妥当性については、別途評価する必要があります。

EBITDAのまとめ

EBITDAは、償却前営業利益を示す指標で、M&Aにおける企業価値評価で広く活用されています。EV/EBITDA倍率による価値算定、国際比較や異業種比較が可能な点が特徴です。ただし、営業利益やフリーキャッシュフローなど他の財務指標と併せて総合的に評価することが重要です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として、中小企業M&Aに特化した豊富な実績を持つアドバイザーが多数在籍しています。事業承継全般について複数の選択肢を比較提案します。M&Aをご検討の際は、ご相談ください。

完全成功報酬のM&A仲介会社なら、みつきコンサルティングへ >

著者

- 事業法人第三部長/M&A担当ディレクター

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。M&Aの成約実績多数、M&A仲介・助言の経験年数は10年以上

監修:みつき税理士法人

最近書いた記事

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説

2026年2月8日M&Aの増加理由と背景は?今後の中小企業の会社売却の見通しも解説 2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説

2026年2月8日M&Aのトレンドは?業界別に日本企業の今後の予測を解説 2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説

2026年2月8日M&A市場の規模・動向は?日本での件数推移・今後の展望を解説 2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介

2026年2月7日M&Aニーズの高い人気の業種6選!業界別の動向・成約事例も紹介